Резервна копія. Коли Росію стане марно лякати відключенням від SWIFT і блокуванням Visa з MasterCard

Санкційний тиск на РФ наростає за методом затягування петлі. Але що станеться з РФ, якщо дійсно відключити її від SWIFT і світових платіжних систем?

Утримати, а не змусити відступити

Заходи, що вживаються колективним Заходом, насамперед США, щодо Російської Федерації (РФ), розвиваються за методом припливів і... ні, не відливів, а невеликих пауз. Це тривала, майже китайська модель "тисячі дрібних кроків" замість сотні великих стрибків. Тут процес важливіший за мету, адже функції санкцій — запобігання потенційно можливій майбутній агресії, спосіб утримання Росії на вже досягнутих позиціях, а не механізм примусу Москви до відступу. У цьому ключова відмінність суті санкцій і нашого уявлення про них, точніше наших очікувань.

На Заході вже давно усвідомили, що повернення до геополітичного статус-кво, коли Крим не був анексований і на Донбасі не йшла війна, можливе лише за умови кардинальних внутрішньополітичних трансформацій в самій Росії, коли національною ідеєю стала б інтеграція в політичний та економічний простір умовного Заходу, а не реалізація імперських амбіцій. Функція санкцій у цій моделі відносин — утримати ситуацію під контролем і не допустити ескалації. А для цього вони повинні бути порційними, тобто дорожня карта заходів розписується на багато ходів наперед. Адже якщо їх застосовувати великими пакетами, санкційний інструментарій буде швидко вичерпаний. А в такому випадку за можливої ескалації механізм впливу на Москву втратить функціональність і доведеться застосовувати якісь силові компоненти тиску, до чого той же Захід поки не готовий, особливо Євросоюз.

Три сигнали

Якщо розглянути санкційний інструментарій за рівнем "кольорів небезпеки", то Захід перейшов від "зеленого" (персональні санкції, що не шкодять країні в цілому) до "жовтого" (умовний збиток). Але поки не застосовує санкції, які можна асоціювати з "червоним" кольором — до них відноситься все те, що буде зачіпати цілісність фінансових активів РФ і свободу грошових транзакцій. Це своєрідний "іранський санкційний сценарій" з блокуванням резервів центробанку (ЦБ) країни, відключенням російських банків від платіжної системи SWIFT, арешт рахунків російських держкомпаній і ембарго на продаж енергоносіїв.

Історія Ірану показує, що і при такій моделі ізоляції життя триває: так, ця країна втратила частину імпульсу для динамічного розвитку і модернізації, але в цілому її автаркія більш ефективна, ніж відкриті ринкові моделі у деяких слаборозвинених країн. А за нафту можна отримувати плату і золотом ...

З іншого боку, частина російського суспільства, не кажучи вже про еліти, досить глибоко інтегрована в світову фінансову систему. На рахунках у банках росіяни зберігають до $90 млрд (хоча, варто відзначити, що рублевих вкладів у кілька разів більше — 25,5 трлн руб.). Жителі РФ активно користуються міжнародними платіжними системами, купують товари на електронних торгових майданчиках і звикли до зручного фінансового сервісу. Опинитися в транзакційній моделі "Пошти Криму", що масштабована на всю країну, з відключеними платіжними терміналами і банкоматами, навряд чи хто-небудь захоче.

Саме тому Росія активно готується до максимально можливої амортизації санкційного шоку, якщо Захід вирішить включити "червоний".

Ударили по боргу. Що далі?

У серпні 2019-го США вже підбиралися до змішання двох кольорів у санкційній політиці, застосовуючи "жовто-червоний". Тоді, якщо дивитися з позиції РФ, американським нерезидентам заборонили операції з російським боргом, номінованим у валюті. З точки зору впливу — це був мінімальний удар, враховуючи те, що у РФ одне з найнижчих співвідношень борг/ВВП серед великих світових країн і досить високі валютні резерви, що перевищують півтрильйона доларів в еквіваленті. Крім того, зовнішній борг можна номінувати в євро, а не в доларах і залучати інвесторів в Азії.

Зовсім недавно США провели ще один раунд санкційних боїв, заблокувавши для своїх компаній операції з російським боргом, але вже номінованому в рублях. Правда, мова поки йде про покупку на первинному ринку, тобто американські інвестори можуть скористатися посередництвом банків і торговців цінними паперами та купити ОФП (облігації федеральної позики) на вторинному ринку. Але тут вже спрацьовує фактор "самоцензури": фінансові спекулянти отримали сигнал з Білого дому, і багато хто з них почали виводити свої капітали з Росії, не чекаючи, коли буде заблокований і вторинний ринок.

Наскільки ця опція санкцій з обмеженням первинного ринку ОФП болюча для росіян?

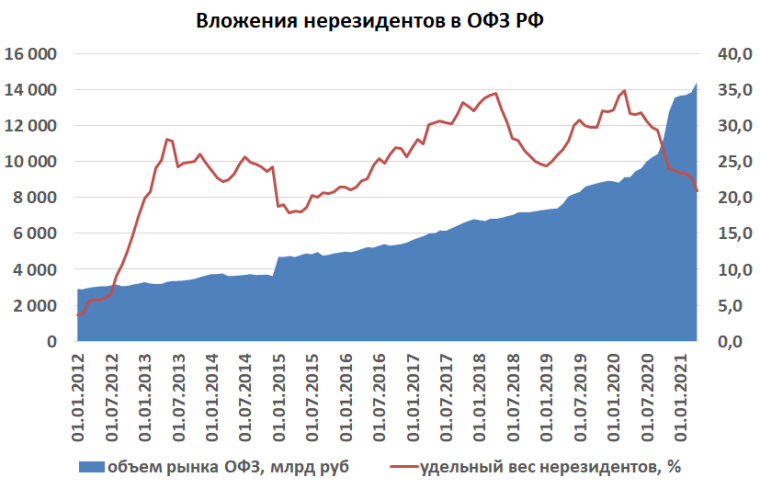

ОФП застосовуються для фінансування дефіциту держбюджету і покриття касових розривів у динаміці бюджетних доходів. З 2013 р. обсяг ОФП виріс з 3 до 14,5 трлн руб., а питома вага нерезидентів — з 3,7 до 21% (на піку на початку 2020-го було 35%). Сьогодні "нерезам" належить портфель на 3 млрд руб., тобто "капіталізація" даної санкції, можна сказати, мізерна. До того ж вона може підштовхнути РФ до застосування більш сучасних механізмів покриття дефіциту бюджету з використанням емісійних можливостей Центробанку (особливо з огляду на відносно низькі темпи інфляції в Росії). Таким чином, основний пакет санкцій, найбільш болючих, США ще не задіяли.

Тим не менше низка російських офіційних осіб заявили про можливе блокування в РФ діяльності Visa і Mastercard (за рішенням США). Про це, зокрема, сказав прессекретар президента Росії Дмитро Пєсков. Хоча перший заступник голови ЦБ Ольга Скоробогатова все ж відзначила: "Якщо говорити про сьогоднішню ситуацію, то я вважаю, що вона досить спокійна, ми не бачимо будь-яких ризиків відключення від міжнародних платіжних систем, і я думаю, що міжнародним платіжним системам це самим вкрай невигідно".

Ще раніше міністр закордонних справ РФ Сергій Лавров в інтерв'ю іранському інформаційному агентству IRNA зазначив, що Росія активно готується до можливої фінансової блокади.

За заповітом Фірдоусі

Те, що це було сказано журналістам іранського агентства, — дуже показово, тим більше що відокремлення Росії від західної фінансової та електронної в широкому сенсі інфраструктури стає майже зовнішньополітичною стратегією.

США вже погрожували ввести санкції проти системи SWIFT, якщо та продовжить обслуговувати операції з Іраном і з пов'язаними з ним компаніями. Тоді як превентивний захід по формуванню незалежної від США політики щодо Ірану, ЄС застосував так званий блокуючий регламент, згідно з яким, екстериторіальні санкції США (а вони завжди носять подібний характер за принципом, де знайдемо — там і застосуємо) не поширюються на європейські компанії.

Навіть більше — регламент Євросоюзу забороняє своїм компаніям виконувати американські санкційні вимоги. Кілька років тому Верховний представник ЄС із закордонних справ і політики безпеки Федеріка Могеріні в Нью-Йорку заявила про старт проєкту зі створення в ЄС альтернативної системи, яка змогла б забезпечити проведення фінансових транзакцій з Іраном, в обхід санкційних радарів США. За задумом європейських функціонерів, дана система цілком може з часом розвинутися в більш глобальний проєкт, коли до нього приєднаються і інші країни, що не бажають йти в фарватері політики Вашингтона.

Чисто теоретично щось подібне може статися в разі посилення санкцій США проти РФ, якщо в Європі не захочуть до них приєднатися.

"Ми повинні зміцнювати автономію і суверенітет Європи в торговельній, економічній і фінансовій політиці. Це буде непросто, але ми вже почали це робити. Ми працюємо над пропозиціями про платіжні канали і створення більш незалежних від SWIFT систем, створення європейського валютного фонду ... Якщо США раптом неузгоджено і досить неспецифічно вводять санкції проти Росії, Китаю, Туреччини, а в майбутньому, можливо, і проти інших найважливіших торговельних партнерів, ми повинні на це реагувати", — заявив ще в 2018 р. голова МЗС ФРН Гайко Маас на відкритті конференції послів у Берліні. З тих пір європейський суверенітет лише зміцнився, що проявилося, зокрема в активному протистоянні Німеччини і США з питання будівництва "Північного потоку -2".

Як же в цей контекст лягає недавня резолюція Європарламенту, в якій міститься заклик у разі прямого вторгнення РФ в Україну, відключити її від SWIFT? Справа в тому, що резолюція не є інструментом прямої дії, а з огляду на структуру євробюрократії для її виконання знадобилося б багато часу (приблизно від місяця до пів року) і найголовніше — колективний консенсус країн — учасниць ЄС щодо санкцій. Ну і задіюється цей механізм у разі прямого вторгнення, а не закамуфльованого під "ополченців". У Москві і без резолюції Європарламенту розуміють, що якщо підуть на таке, то можуть отримати відключення від SWIFT та інші відчутні санкції. І про всяк випадок готуються.

Чим загрожує Росії велике відключення

Тут варто зазначити, що система SWIFT — це Товариство всесвітніх міжбанківських фінансових каналів зв'язку (Society for Worldwide Interbank Financial Telecommunications). По суті — це міжнародна міжбанківська система передачі інформації та здійснення платежів між банками і їх клієнтами. Юридичний статус — кооперативне товариство, що зареєстроване в Бельгії за місцевим законодавством і об'єднує понад 9000 банків з майже 200 країн. Щорічний оборот становить 4-5 млрд платіжних доручень, а щоденний фінансовий оборот — $6 трлн.

У 2020-му долар втратив лідерство в системі світових розрахунків SWIFT — його питома вага склала 37,64% (мінус 4,6%), а євро вийшло на перше місце — 37,82% (плюс 6%). У п'ятірку також увійшли фунт стерлінгів, японська ієна і канадський долар (сумарно на ці три валюти доводеться 12,3%). Частка юаня скоротилася до 1,7% — шосте місце, хоча ще в 2010-му китайська валюта була 35-ю за популярністю.

Таким чином, композитний вплив на РФ у частині відключення системи SWIFT буде досягнуто лише за умови, що подібні санкції будуть застосовані колективним Заходом, тобто торкнуться розрахунків як в доларах, так і в євро. Якщо відключення торкнеться лише доларової транзакції російських банків, вони завжди зможуть переключитися на євро, тобто США лише втратить частину "ареалу" для своєї валюти без будь-яких відчутних негативних наслідків для Росії. Крім того, РФ завжди може в крайньому випадку піти в юань, хоча це для неї і виглядає як небажаний сценарій, враховуючи ризики транзакційної залежності від Піднебесної.

Що стосується ризиків відключення в РФ платіжних систем Мasterсard і Visa, то на даний момент це була б уже не така системна катастрофа як у 2014-2015 рр. Тоді б подібні санкції привели до паралічу безготівкових платежів у РФ.

Але вже з 2016-го в Росії активно впроваджується національна платіжна система "Мир", на яку вже перевели працівників усіх бюджетних організацій, і на черзі — держкомпанії. Тільки за рахунок бюджетників "Мир" відкусив у двох згаданих вище платіжних систем по 5-6% активних клієнтів у кожній.

На жаль, Мasterсard і Visа не розкривають свою внутрішню статистику, але є дані звіту ЦБ РФ. Згідно з ним, починаючи з 2016-го в структурі кількості операцій всіх платіжних систем країни питома вага карт "Миру" виросла з 0,1 до 27,5%, у структурі обсягу операцій — з 0,1 до 23,4%. У загальній емісії карт частка ПС "Мир" вже 27,9%.

Що стосується загальної статистики, то ЦБ РФ відзначає: "У період з липня 2019 р. по червень 2020 р. через системно значущу платіжну систему Банку Росії (ПС БР) було зроблено 1,7 млрд переказів грошових коштів на суму 1618,3 трлн руб. (У період з липня 2018 р. по червень 2019 р. — 1,6 млрд переказів на суму 1620,8 трлн руб.). Кількість і обсяг переказів грошових коштів у розрахунку на одного учасника ПС БР виросли на 14 і 7,6% відповідно і склали 1 млн операцій на суму 939,2 млрд руб.".

Крім системно значимих операторів (найбільші за обсягом операції), у Росії є ще і соціально значущі (найбільші за кількістю операцій).

Варто відзначити, що в 2014 р. на безготівкові операції в Росії припадало лише 25,2%, у той час на готівку — 74,8%. У 2020-му відбулася інверсія зазначеної пропорції: готівкові склали всього 31,2%, а безготівкові — вже 68,8%.

Свій цифровий шлях

Для створення максимально диверсифікованої внутрішньої платіжної системи Росії необхідно ще від року до двох. Що стосується зовнішнього платіжного контуру, то тут він активно рухається в бік створення цифрового рубля на базі технології блокчейн, активно співпрацюючи в цій області з Китаєм (цифровий юань). Цифровий рубль стане інструментом проведення міжнародних розрахунків. Для активації даної моделі необхідно трохи більше часу.

Але і зовнішній, і внутрішній платіжний контури будуть уразливі від кібератак ззовні. У США керівник ФРС Павелл нещодавно заявив, що основне його занепокоєння викликає не інфляція або кількісне розширення, а ризик кібератак на платіжну систему Америки. Точно такі ж ризики існують і в Росії, тільки ще більш "рельєфні", враховуючи, що Америка контролює інтернет і доменні ресурси.

Тобто повне формування пазла у вигляді внутрішнього і зовнішнього захищеного платіжного контуру (цифровий рубль, зв'язка з цифровим юанем, ПС "Мир") відбудеться лише за умови запуску резервної копії нинішньої цифрової системи у вигляді умовного "Рунета". Яка буде активована в годину Х і запущена в масштабах країни при паралельному відключенні існуючої цифрової системи.

Для власників карт загальний перехід на "Мир" буде супроводжуватися певними незручностями, але тут доведеться вибирати між комфортом і безпекою грошей.

Зараз над подібною цифровізацією РФ працюють такі люди, як сім'я Касперського, і для її завершення знадобиться до п'яти років.

До 2025 р. Росія виявиться в стані, коли замкнута економічна модель зможе забезпечувати повільний приріст ВВП у межах 1-2%, максимум 3%, на тлі відносно низької інфляції (2-4%), а також повільного збільшення реальних доходів населення (2-3% у рік). У цих умовах низький рівень інфляції буде сприяти макрофінансовій стабільності економіки, а й одночасно сповільнювати темпи економічного зростання, з ризиком переходу в фазу так званої "вічної стагнації", з майже нульовими темпами збільшення ВВП і тривалим зростанням загального рівня цін на 3-4%.

Глобальна концепція подальшого розвитку буде мало відрізнятися від сьогоднішньої моделі — посилення замкнутої, самооновлюваної операційної системи економіки і кластерний характер залучення іноземних інвестицій, для яких будуть створюватися "лабораторні умови", що наближені до західних стандартів, зокрема в рамках концепції ТОР (території випереджаючого розвитку) і вільних економічних зон, у тому числі і глобальних локацій порто-франко.

Подібна система легко закуклівається в замкнуту фінансову систему, без особливого внутрішнього опору і паніки. Необхідна лише відповідна технологія і її технічна реалізація. І надія на те, що ззовні ніхто не знайде в цій системі слабкі ланки або пролом.

І не варто забувати, що порівняння санкцій часів СРСР і нинішніх — у корені невірно. Адже тоді санкційний тиск зруйнував планову економіку як моноліт, що тріснув у результаті сильного зовнішнього поштовху. А зараз у РФ — економіка ринкова, яка максимально резистентна до зовнішніх впливів. Така модель завжди приходить у рівновагу з зміненими зовнішніми факторами, пристосовуючись до них і видозмінюючись Вона — як японський хмарочос з люфтом розгойдування в період землетрусу. Простими словами, планову економіку санкції руйнують, а ринкову видозмінюють і трансформують.