Зарабатывать на "качелях". НБУ готовит банки к падению гривни

Курс продажи доллара на межбанковском рынке Украины достиг показателя 26,46, буквально за несколько дней резко влетев от отметок 26,10-26,12. Если бы все это происходило в холодные зимние дни, никто бы не удивился - к девальвации гривны каждой зимой мы уже привыкли. Но мы как бы находимся в середине ревальвационного, весенне-летнего цикла и по всем параметрическим данным должны наблюдать укрепление гривни и пополнение резервов Нацбанка столь необходимой валютой. Еще в начале года мы предупреждали, что нынешний ревальвационный цикл будет значительно анемичнее, чем год назад. По всей видимости, именно так и будет, учитывая, что не смотря на бодрые заявления НБУ о том, что базовые финансовые риски практически минимизированы и развитию рынка капитала мешают лишь риски общестрановые и юридические, на самом деле, негативные факторы в виде девальвационно-инфляционных ожиданий населения и бизнеса никуда не делись, о чем свидетельствует и достаточно жесткая монетарная политика Нацбанка. Подтверждение этому - уровень учетной ставки в 17% и заверения регулятора о том, что никакого монетарного смягчения в текущем году не будет. В то же время, о вероятности ужесточения говорилось неоднократно.

На этом фоне весьма неожиданно выглядело решение НБУ изменить норматив открытой длинной валютной позиции коммерческих банков. Немного о дефинициях. Валютная позиция банка - это соотношение активов и обязательств банка, рассчитанное по каждой иностранной валюте и банковскому металлу. Если требования банка и его обязательства, например, в долларах США, совпадают - валютная позиция считается закрытой. Для наглядности: банк привлек депозит на $100 млн и выдал кредит на те же $100 млн. В этом случае, его валютная позиция закрыта. Но так бывает не всегда. Зачастую активы и пассивы банка формируются в разной структуре валют. Банк может привлечь депозит на $100 млн, но валютные кредиты его клиентам не нужны, а напротив, есть потребность в гривневом кредитовании. Тогда банк продает часть валюты и за полученную гривну кредитует юридических и физических лиц. В таком случае, его обязательства и активы в долларах уже не совпадают: сумма обязательств банка в валюте превышает размер его требований. Это называется открытием валютной позиции. А данный, конкретный случай - короткой открытой валютной позицией, когда обязательства в отдельно взятой валюте превышают размер требований.

Но в условиях отечественного рынка капитала, ситуация бывает зачастую противоположной. Валютные депозиты сейчас практически никто не размещает: риски введения административных ограничений на их выдачу до сих пор велики и они ни в коей мере не компенсируются теми 2%, которые могут предложить в надежном банке. Поэтому банки формируют свои обязательства в национальной валюте - гривне, а в случае необходимости предоставить валютный кредит своим клиентам - покупают валюту на межбанке. В этом случае, размер обязательств банка в валюте будет меньше его прав требований. Подобную ситуацию называют открытой длинной валютной позицией.

Уже после краткого ознакомления с терминологией, становится понятно, что открытая позиция - это одновременно и кладезь для валютных спекуляций банков и их арбитража на валютных операциях, и в равной мере - постоянный источник валютных рисков в случае изменения курса национальной валюты в ту или иную сторону.

Если открытая валютная позиция короткая - то банк несет риски при условии девальвации гривни: ведь для компенсации валютных обязательств, нельзя будет собрать аналогичную сумму в портфеле активов и часть тех же долларов для удовлетворения требований кредиторов придется докупать за гривны, а курс уже не тот и гривен потребуется значительно больше.

При длинной открытой валютной позиции, банк несет риски в случае укрепления гривны. Здесь ситуация диаметрально противоположная: активы в валюте превышают обязательства, значит для возврата части гривневых пассивов придется продать некую долю валютных активов, а курс гривны, как мы помним, в данной ситуации укрепился, то есть для получения искомой суммы в гривне, придется продать больше валюты.

Норматив открытой позиции устанавливается в процентах к регулятивному капиталу. В случае, когда ситуация на валютном рынке отличается повышенной волатильностью и турбулентностью курса, НБУ связывает спекулятивные аппетиты банков, снижая данный индикатор до минимума. До недавнего времени норматив длинной открытой позиции составлял 1%. А норматив короткой - 10%. Таким образом, НБУ как бы стимулировал банки формировать больше валютных пассивов, чем валютных активов. Кроме того, здесь играл свою роль и фактор снижения спекулятивной активности банков на межбанковском валютном рынке. Ведь оперировать средствами клиентов - это одно, а покупать валюту "на позицию" - совершенно другое. В первом случае, банки обеспечивают валютные операции экономических агентов реального сектора экономики, во втором - осуществляют чистый временной валютный арбитраж.

С 01 мая 2018-го норматив длинной открытой валютной позиции был увеличен до 3%, а короткой - напротив уменьшен до 8%. По оценкам НБУ, данное нормативное движение на встречных курсах не повлияло на состояние валютного рынка. Так, среднедневные объемы продажи валюты банками "с позиции" увеличились с $7,6 млн (апрель) до $10 млн в мае. По мнению регулятора, данный рост сыграл свою позитивную роль в сглаживании курсовых колебаний на фоне увеличившихся объемов рынка безналичной валюты. Руководствуясь этими соображениями, Нацбанк принял решение выровнять нормативы открытой валютной позиции, установив так называемое "зеркало": 5% по длинной и 5% по короткой. В первом случае, индикатор был увеличен с 3%, во втором - уменьшен с 8%. На данный момент регулятивный капитал банков составляет 159 млрд грн, то есть речь идет о 8 млрд грн "на позицию", или $305 млн. Много это или мало? Данная сумма соответствует среднему объему продаж валюты на межбанке, так что для арбитража в 1-2 дня вполне достаточно, чтобы раскачать рынок чисто спекулятивными интервенциями.

Как показали события на межбанке в июне, подобные действия регулятора были явно преждевременными, хотя, ситуация на валютном рынке все еще под контролем и центральному банку удается сбивать курсовые "горбы": на последних торговых сессиях было зафиксировано укрепление гривни, хотя ей пока так и не удалось выйти на утраченные ранее рубежи.

Источник: НБУ

В 2017 году мы наблюдали более пологий склон ревальвации гривни: она плавно двигалась с отметки 27,72 (середина января) до 25,45 в конце августа. По итогам прошлого года, гривна укрепилась на 5%, если брать крайние курсовые точки, а не средние показатели. В этом году, мы наблюдаем уже не "пологий склон", а некую параболу, когда курс резко начал укрепляться с отметки 28,87 в конце января и достигнув максимальных позиций по укреплению в марте - мае, начал формировать тенденцию на разворот в июне. Как показывают результаты торгов, начиная со второй половины июня вырисовывается отчетливая тенденция на начало формирования микроцикла девальвации. Насколько он будет продолжительным - зависит от НБУ, ведь в случае его разрастания, экономика лишится кратковременной летней курсовой передышки, а регулятор не сможет пополнить свои резервы перед осенним девальвационным циклом.

Источник: НБУ

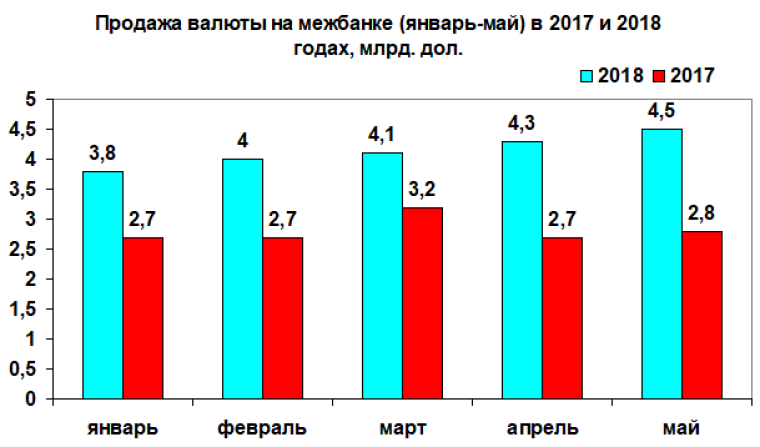

В 2018 году (январь-май) объемы продаж валюты на межбанке существенно возросли (если сравнивать с аналогичным периодом прошлого года). Всего за указанные месяцы было продано безналичной валюты на $20,7 млрд. в то время как за январь - май 2017-го - $14,1 млрд или на 47% меньше. Этому способствует как увеличение экспорта (рост обязательных продаж валюты экспортерами, хотя данный норматив был снижен с 65% до 50%), так и рост импорта (увеличение спроса на валюту).

Источник: НБУ

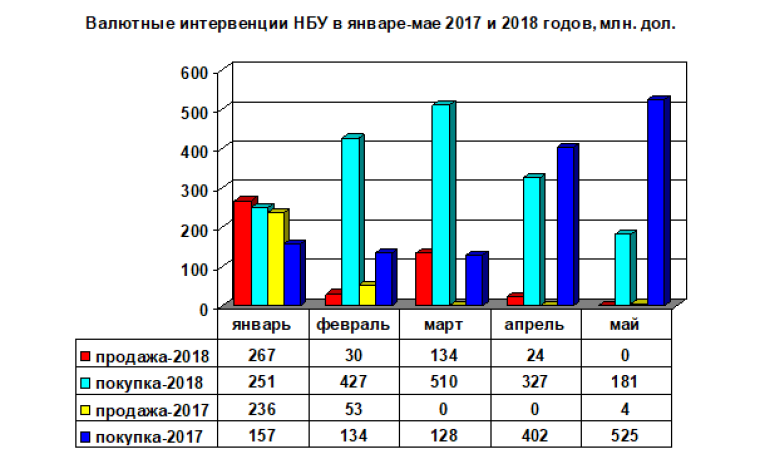

Что касается интервенций НБУ, за указанный период 2017-го он купил 1,346 млрд, а продал 0,293 млрд. В этом году, данные показатели составили 1,696 млрд и 0,455 млрд соответственно. Чистое сальдо интервенций НБУ на межбанке в прошлом году - 1,053 млрд, а в нынешнем - 1,241 (январь -май). Рост на 18% явно не соответствует динамике увеличения общих параметров межбанка. Можно сделать неутешительный вывод - на растущих объемах валютного рынка, возможности НБУ пополнять свои резервы сужаются (если брать не абсолютные, а относительные величины). Основная причина - динамика восстановления импорта вследствие оживления внутреннего потребления и капитальных инвестиций опережает темпы роста нашего экспорта.

Кроме того, во втором квартале появилась и еще одна опасная тенденция: отток так называемых "горячих инвестиций". В феврале этого года, с помощью увеличения учетной ставки до 17%, НБ и Минфину удалось разогреть спекулятивный ажиотаж на рынке гособлигаций внутреннего займа, доходность которых выросла с 16% в январе до 17% в марте, при этом объемы размещения ОВГЗ в январе-феврале 2018-го составили почти 18 млрд грн, половину из которых выкупили нерезиденты. Как правило, покупались облигации с трех- и шестимесячным сроком обращения. На данный момент, из примерно $500 млн "горячих инвестиций", из страны уже ушло более $200 млн. Происходило это в мае под воздействием негативной информации, которая поступала с рынков развивающихся стран и сигнализировала о приближении нового витка глобального кризиса, который может быть спровоцирован международными торговыми войнами и ситуацией на долговом секторе emerging markets (развивающихся рынков).

Источник: НБУ

Динамика корсчетов коммерческих банков сигнализирует о том, что оснований для глубокой девальвации пока нет, но рост остатков будет способствовать ослаблению курса нацвалюты. Для формирования устойчивого ревальвационного тренда, данный индикатор не должен превышать 50 млрд грн (остатки на корреспондентских счетах на начало операционного дня). При их колебании в интервале от 50 до 60 млрд грн - оснований для укрепления гривны не будет, а при росте свыше 60 млрд - возникнет угроза глубокого "девала". При этом, даже в НБУ уже поняли, что возможность использования такого монетарного инструмента как депозитный сертификат без нанесения ущерба кредитованию реального сектора экономики и влияния на индекс инфляции - весьма ограничена. И если в прошлые годы, этот монетарный "волюнтаризм" приносил свои плоды, то в настоящее время, сила "финансового трения" в виде начисляемых процентов, начала постепенно разъедать лишь кажущийся идеальным монетарный механизм.

Источник: НБУ

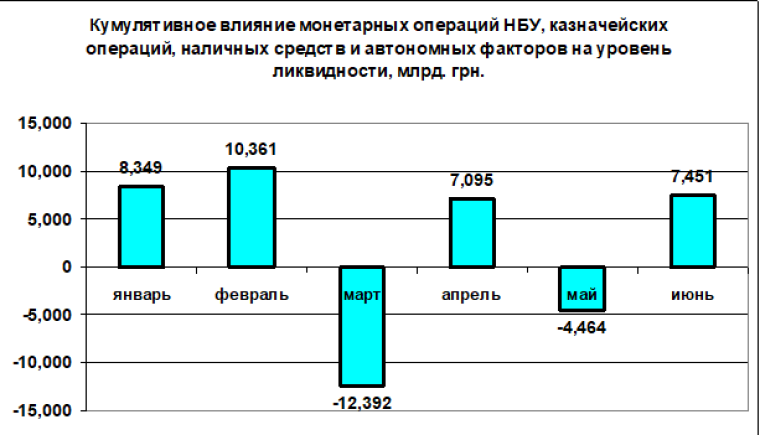

Если суммировать влияние на рынок ликвидности монетарных инструментов НБУ (постоянных и тендерных), а также казначейских операций, наличных средств и автономных факторов, то мы увидим, что нам пока далеко до той идеальной модели управления рынком ликвидности, когда приток ресурсов через систему казначейства апсорбируется с помощью мобилизационных операций НБУ и наоборот - вливание ликвидности в систему со стороны Нацбанка утилизируется казначейством. Начиная с июня этого года динамика ликвидности, "запущенной" в систему Нацбанком и казначейством, находится преимущественно в положительной зоне, что свидетельствует о том, что ни мобилизационные инструменты НБУ, ни инструменты привлечения Минфина уже не дают того эффекта как прежде. За июнь 2018-го кумулятивное воздействие инструментов НБУ и казначейства по регулированию уровня ликвидности составило 7,451 млрд грн, тогда как в мае, данный показатель был в минусе: - 4,464 млрд грн. Вполне вероятно, что первый летний месяц июнь превысит показатели первого зимнего месяца - января и сумма влитой в систему ликвидности достигнет 10 млрд грн, если конечно наши государственные институции не начнут скоординировано действовать и синхронизировать пиковые вливания ликвидности на рынок. Кроме того, нужно срочно запускать компенсационные механизмы, которые смогут перекрыть начавшийся отток спекулятивного капитала и возможное бегство капитала "элит".

Подытожим, что сейчас перед НБУ стоит более простая задача по курсовому выравниванию, но в условиях большей инструментальной ограниченности, чем это было в начале года. Ведь "горячих инвестиций" нерезидентов уже не будет и даже столь высокие ставки доходности ОВГЗ перестают покрывать базовые страновые риски. Кроме того, рост учетной ставки сузил монетарные возможности применения депозитных сертификатов - ведь по ним нужно начислять немалые проценты. А диапазон для агрессивного роста базовой ставки регулятора в нынешней макроэкономической парадигме почти исчерпан. Что еще раз свидетельствует о том, что лишь тесное взаимодействие Минфина и НБУ может хоть как-то выровнять курсовую "кривую". Если "парабола" нынешнего курсового цикла в ближайшие дни не перейдет в "пологий склон" укрепления гривны, летний ревальвационный период можно будет считать законченным и к сентябрю текущего года мы подойдем с валютными резервами ниже $18 млрд и курсом движущимся к 27. А со столь низких стартовых позиций мы еще не начинали очередной осенний цикл девальвации. Тем более, с учетом ближайших выплат по внешнему долгу, программы сотрудничества с МВФ на паузе и политической турбулентности.

Хотя увеличение норматива открытой длинной валютной позиции может свидетельствовать и о другом: в НБУ уже знают о реальной ситуации и пытаются таким образом хотя бы частично нивелировать курсовые риски в банковском секторе, дав банкам возможность зарабатывать на валютных качелях. А значит при решении дилеммы в виде курсовой стабильности и прибыльности банковской системы, выбор может быть сделан не в пользу гривни.