Піддати газу. Як Катар допоможе ЄС та Україні "дружбу" з "Газпромом"

З нагоди новорічних і різдвяних свят "ДС" згадує найбільш резонансні тексти минулого року

Причини виходу з ОПЕК

Катар заявив про вихід з організації країн - експортерів нафти ОПЕК. Процедура завершиться 1 січня 2019 р. Про це заявив президент Катарської державної нафтової компанії Саад аль-Каабі. Серед офіційних причин виходу - намір максимально сконцентруватися на видобутку природного газу та виробництві СПГ. У цій енергетичної парадигмі для нафти майже не залишається місця, і даний вид вуглеводнів перетворюється для Катару в побічний продукт. А пов'язувати себе регламентами транснаціональної цінової організації в контексті побічного продукту якось не з руки. Є, звичайно, і конспірологічна версія - конфлікт з саудити, які на ринку нафти відіграють одну з перших скрипок. Як відомо, п'ять ключових арабських країн регіону (Саудівська Аравія, Бахрейн, Єгипет, ОАЕ, Ємен) перервали з Катаром дипломатичні відносини. Але в цілому це як раз той випадок, коли ніхто не намагається ховати правду між рядків.

Цю тезу підтверджує і той факт, що ринкові котирування слабо відреагували на цю новину: ціна на нафту марки Brent (ф'ючерси на лютий 2019-го) виросла на 3,7%, а на WTI - на трохи більше 4%. Для ринку зараз набагато важливіше результат кулуарних переговорів росіян і саудитів. Інформація про те, що РФ не згодна з планами Саудівської Аравії щодо можливих обсягів скорочення щоденного видобутку нафти, активно стримує зростання котирувань.

У минулому році Катар поставив на міжнародний ринок 103,4 млрд куб. м у вигляді СПГ і 18,4 млрд куб. м через систему трубопроводів (країна пов'язана ниткою газопроводу з ОАЕ). Що стосується ринку ЄС, то тут позиції Катару настільки ж міцні в сегменті скрапленого газу, як і позиції РФ в секторі трубопровідного. Ринкова частка Катару на європейському ринку ЗПГ за підсумками минулого року склала 41%, а обсяг поставок перевищив 23 млрд куб. м.

Загальні (розвідані) запаси природного газу в цій країні, за оцінками експертів, досягають 24 трлн куб. м, що становить 12% пасивних світових резервів. Катар входить у трійку країн-газовидобувників, за рівнем потенціалу поступаючись лише РФ і Ірану. В останні роки керівництво країни проводив політику стримування, відповідно до якої частина родовищ була заморожена. Вона диктувалася досягнутим з США енергетичних консенсусом. До кінця 1980-х Катар був відомий світові лише своїми ловцями перлів. Розвиток технологій штучного виробництва "дарів черепашок" призвело до того, що монархія опинилася на межі банкрутства. Ситуацію змінив новий розклад сил у Перській затоці. Американці потребували нових союзників і намагалися диверсифікувати їх "структуру". А вона в даному регіоні визначається не з мови чи національної приналежності, а по релігії. Катар, з одного боку, друге ваххабітське держава (як і саудити), а з іншого - у нього завжди були дружні відносини з Іраном, з яким та сама Саудівська Аравія не раз опинялася на межі відкритої конфронтації. З такою монархією вигідно дружити. Саме тому США інвестували мільярди доларів в розробку місцевих газових родовищ, будівництво терміналів з виробництва СПГ і створення багатотоннажного СПГ-флоту танкерів для транспортування газу в Америку. Але ця модель була вигідна американцям лише до того моменту, доки вони залишалися нетто-імпортером енергоресурсів. З початком сланцевої революції США перетворилися в нетто-експортера газу, причому саме у форматі СПГ.

Так шляхи двох стратегічних союзників розійшлися, і вони стали досить жорсткими конкурентами. За останні роки Катар продемонстрував гнучку резистентність до мінливих факторів зовнішнього ринкової кон'юнктури. На зміну США прийшли ринки Азіатсько-Тихоокеанського регіону (АТР): Китай, Індія, Південна Корея, Сінгапур.

Королі "спот"

Перевага ринку СПГ - це його спотовий характер. Зріджений газ зручно зберігати його можна в будь-який момент регазифицировать, тобто з рідкого стану перетворити в газоподібний. При наявності необхідної технічної інфраструктури процес і швидкий, і відносно простий. Можливість такої трансформації як раз і є ідеальною для спотових продажу (тут і зараз), коли газ потрібен на завтра. За рахунок СПГ зручно не тільки покривати енергетичний дефіцит, але і перекривати сезонні стрибки споживання, наприклад, взимку. Крім того, спотовий ринок - це можливість здійснювати поставки в будь-яку точку земної кулі, де є потужності з регазифікації, і рентабельність таких поставок перевищує трубопровідні маршрути за умови, що дальність транспортування понад двох тисяч миль.

Відкритий Катаром ринок АТР також не став довговічним. Уповільнення зростання китайської економіки призвело до того, що азіатський попит на СПГ істотно просів, тим більше що Піднебесна планує качати сибірський газ по трубопроводу "Сила Сибіру". Крім того, на ринку з'явився СПГ з Австралії і США. Всі ці фактори призвели до того, що спотовий ринок АТР скоротилася з 17 до 12 млрд куб. м.

Частково втративши ринок в Азії, Катар почав нарощувати постачання СПГ в Європу, освоюючи такі напрямки, як Італія, Іспанія і Великобританія.

Про що мовчить Асад

Найбільше катарське родовище газу - Парс-Північний, а на Parçay-Південному видобуток ведуть іранці. На даний момент эмиратство ухвалив рішення розморозити потенційні свердловини і збільшити річний видобуток на 20 млрд куб. м вже найближчим часом. В якості основного напрямку збуту розглядається як раз Європа.

По суті перед нами реінкарнація американського проекту будівництва катарско-турецького газопроводу, який повинен був "живити" Європу "перською газом", істотно підірвавши позиції "Газпрому".

Але цей проект не був реалізований через сирійського конфлікту, адже його сухопутна частина повинна була пройти в тому числі і по Сирії. За версією ряду аналітиків, прихована війна США проти режиму Асада почалася саме з відмови останнього від даного проекту (Дамаск вирішив захистити газові інтереси Москви). Адже в разі успіху союзник США в регіоні став домінуючим учасником європейського газового ринку.

Тим не менш у Катару є можливість додати на ринок додатково 20 млрд куб. м, і навіть з урахуванням поставок лише у форматі СПГ. Рекорди з видобутку сланцевого газу в США, вихід на ринок Австралії, яка вже наздоганяє Катар за обсягами продажів і практично "закрила" ринок АТР виходячи з більш вигідних логістичних чинників, - все це практично "валить" ринок скрапленого газу, формуючи стійкий "ведмежий" тренд. Ціни на СПГ вже знизилися в два рази і практично вийшли на ціновий рівень трубопровідного європейського газу. У 2017-му СПГ опускався до $180/тис. куб. м, а плановий ціновий індикатор "Газпрому" для європейських покупців склав трохи більше $170/тис. куб. м.

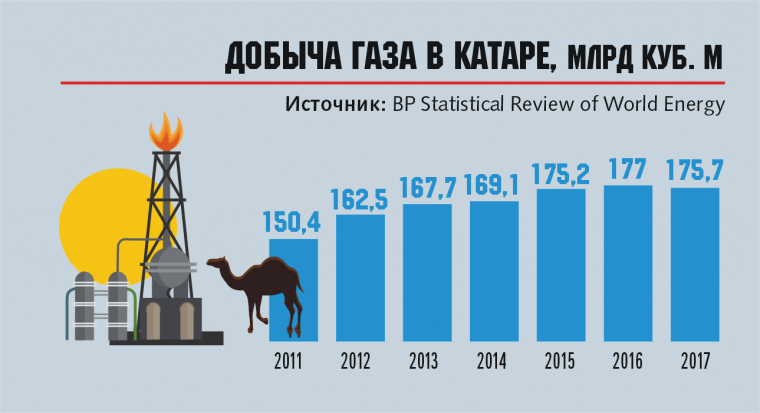

Починаючи з 2011 р. Катар наростив видобуток природного газу з 150 млрд куб. м до 176 млрд куб. м в 2017-м. найближчим часом цей показник може перевищити 200 млрд.

Після зниження продажу в 2012-2013 рр.., коли постачання СПГ в ЄС скоротилися з 43,4 млрд куб. м, ринковий сегмент катарського газу в Європі балансує на позначці 23-28 млрд куб. м.

Свіноуйсьце в подарунок

Для збільшення поставок Катар інвестує в будівництво терміналів з прийому СПГ у Великобританії 5 млрд фунтів, крім того, польський термінал в Свіноуйсьце вже готовий приймати 1-2 млрд куб. м катарського газу з можливістю розширення до 5-7 млрд куб. м.

У разі розширення терміналу поляки цілком можуть підсунути "Газпрому" персональне "свиняче уйсьце" у вигляді постачання катарського газу в Україну в межах 2-3 млрд куб. м в рік, що відповідає приблизно третині наших імпортних потреб.

Правда, тут є свої труднощі, але про це трохи нижче.

Додаткові 20 млрд куб. м газу з Катару можуть, крім іншого, повністю закрити для росіян ринок Великобританії (у 2017-му поставки російського газу в цю країну склали понад 16 млрд кубів) і послабити їх присутність в Італії (в 2017-му туди пішло понад 23,8 млрд кубів). Тим більше, що в останній вже спостерігається приріст поставок СПГ у розмірі декількох мільярдів кубометрів в рік. Не кажучи про Польщу, яка законтрактувала в минулому році більше 10 млрд куб. м газпромівського енергоресурсу. Через п'ять років поляки планують повністю замінити російський газ норвезьким і катарським, тим більше що чинний польсько-російський контракт закінчується в 2022 р., і продовжувати його у Варшаві не мають наміру.

Недарма міністр енергетики Катару Мохаммед бін Салех Аль-Сада заявив, що "Європа - дуже важливий ринок". На думку західних аналітиків, практика довгострокових контрактів на постачання газу йде в минуле, і цей процес буде лише посилюватися у міру розвитку СПГ-інфраструктури і танкерного флоту. За оцінками Bank of America, після запуску в 2020-му нових СПГ-терміналів в США, Катарі та Австралії потужністю до 190 млрд куб. м ціни на європейському ринку обваляться: в перерахунку на теплові одиниці ціна газу опуститься до вартості вугілля - приблизно $4 за мільйон британських теплових одиниць, або до $130 за 1000 кубів.

Природно, повністю позбавити росіян європейського ринку формат СПГ не зможе. Все-таки "Газпром" в минулому році поставив на ринок ЄС+Туреччина 192,2 млрд куб. м, з яких 156 млрд припало на країни Західної Європи і Туреччини.

Але росіяни цілком можуть втратити цілих сегментів цього ринку, таких як Польща і Великобританія і частково Італія і Франція.

У цьому контексті в України виникає цілий набір із позитивних чинників і негативних ризиків. Почнемо з перших.

Посилення Катару на ринку ЄС рівнозначно послабленню РФ і як наслідок - нас чекає падіння цін на газ. Отже, енергетичний імпорт для України суттєво подешевшає. Крім того, втрата частини зовнішніх ринків зробить "Газпром" більш гнучкіша в майбутніх переговорах.

З іншого боку, переформатування окремих сегментів європейського ринку в формат СПГ позбавляє нас частини транзиту та логістичної маржі. Мова йде про мільярди доларів, які будуть лише частково компенсовані зниженням ціни на імпортний газ. Ще один ризик - скорочення можливостей щодо реекспорту газу з Польщі в Україну. Адже якщо поляки перервуть договірні відносини з "Газпромом", то реекспортувати в Україну їм буде нічого. А їх потенціал з прийому СПГ поки невеликий, і отримувати регазифицированный газ з Польщі вийде не раніше 2024 р.

Будівництво СПГ-терміналу в Одесі - це давня сага багатьох українських урядів, за часів колишньої влади нам вдавалося підписувати договори навіть з лижними інструкторами. Але тут ключова проблема - це проходження великотоннажними танкерами Босфору.

В ідеалі Україна, Туреччина і Катар могли б створити спільний проект, де внесок Туреччини - це зелене світло в протоці, України - надання свого ринку і ГТС для постачання катарського газу в ЄС, а Катару - гарантії обсягів СПГ, надання свого флоту танкерів і інвестиції в будівництво терміналу з прийому та регазифікації СПГ в Одесі.

Ще краще було б включити в цей інвестиційний пакет приватизацію ОПЗ і участь катарських інвесторів у відчиненому українському ринку землі. Ось тільки для цього потрібна зовсім "небагато": довгострокова політична стабільність, спадкоємність управлінських рішень і хоч крапелька креативного мислення з боку держкомпаній, в першу чергу "Нафтогазу".

Матеріал опублікований 6 грудня 2018-го