Лише 260 млрд. Чому українці могли б зайняти втричі більше, але не зробили цього

Зашлакованная трансмісія

Банківська система так і не змогла відновити ефективне функціонування кредитної трансмісії, коли громадські накопичення населення та бізнесу за допомогою фінансового посередника трансформуються в зростання кредитно-інвестиційного портфеля банків. Поряд з важливістю даного процесу для відновлення стійкого і динамічного економічного зростання безперервне взаємодія банків, вкладників і позичальників робить істотний вплив на охолодження інфляційних і девальваційних процесів. Тут все очевидно: без впливу кредитного важеля підприємства не можуть розвиватися, особливо в контексті реалізації нових капіталомістких проектів. У той же час якщо в економіці немає механізму абсорбції подушки накопичення, то ці ресурси підуть на споживчий ринок, розігріваючи інфляцію, або на валютний, посилюючи інвестиційний попит на іноземні гроші. Успіх найбільш показових в цьому плані економік говорить про те, що ефективно та швидко рости змогли саме ті країни, в яких були створені надійні інструменти накопичення, стимулюючі населення не до споживчої ярмарку марнославства, а до постійного процесу інвестування. Невеликі проблиски цього явища спостерігалися і в Україні, але вони були в зародку задушені двома системними кризами - 2008 і 2014-2015 рр. Відтік коштів з банків у ці періоди незмінно супроводжувався і девальвацією гривні, та інфляцією.

Сьогодні більше половини активів банківської системи (51,7%) являють собою непрацюючі кредити, а в держбанках даний показник і зовсім перевищує 70%. Створюється ситуація, при якій банки, зашлаковані токсичними активами, апріорі не здатні енергійно нарощувати обсяги кредитування. Під час "очищення" банківської системи в 2014-2015 рр. її потрібно було рятувати від проблемних кредитів, а не від банків. В результаті виведення з ринку 100 фінустанов рівень прострочених кредитів (NPL - non-performing loan) в банках від цього ніяк не змінився, а можливо, навіть і виріс.

У першому кварталі 2019 р. чисті гривневі кредити, видані корпораціям, скоротилися на 4,6%. НБУ пояснює це сезонними факторами. У той же час чисті гривневі кредити населенню продовжили досить динамічне зростання: плюс 5,8% за перший квартал і 34,4% у річному обчисленні. У структурі системного кредитного портфеля кредити фізичних осіб вже займають 18,3% (чисті кредити) і 21,9% (валові).

У той час як підприємства розвиваються переважно за рахунок власних оборотних коштів і внутрішніх інвестицій, населення продовжує отримувати від банків кредитну підживлення. Але ось наскільки раціонально працює даний кредитний важіль?

Раціональні очікування

Нобелівський лауреат Пол Ромер розробив концепцію ендогенного (внутрішнього) розвитку економіки. Вона дозволяє зрозуміти, яким чином економіка долає внутрішню інерцію розвитку, коли класичні фактори виробництва (капітал, робоча сила) досягають граничних значень. У його моделі таким внутрішнім стимулятором є інновації. Витоки моделі ендогенного зростання економіки знаходяться в неокласичної виробничої функції з постійним ефектом від масштабу, спадною віддачею основних факторів виробництва і припущенням про відносному сталості норми заощадження.

В даний час дана модель піддано суттєвому перегляду, в тому числі і в роботах іншого нобелівського лауреата, Річарда Талера, який вивчав поведінкові моделі і вплив очікувань економічних агентів на їх політику щодо заощаджень і кредитування.

У наші дні до таких факторів, як капітал, робоча сила та інновації, необхідно додати і очікування суб'єктів економіки, що впливають на норму інвестування і споживання. Перша залежить від очікування зростання/падіння цін на базові активи, друга - від інфляційних очікувань. Якщо економічний суб'єкт прогнозує зростання цін на нерухомість в майбутньому, він спробує купити її сьогодні, хай навіть з допомогою кредиту. В іншому випадку покупка квартири буде відкладена, навіть якщо вся сума для цього є на руках. Очікування інфляції підштовхують населення скуповувати базові споживчі товари. Слабкі цінові очікування, навпаки, демотивують запасатися.

Залежність ділового циклу від фактора грошей є предметом гострих дискусій, особливо в контексті теорії нового монетаризму. На думку ще одного нобелівського лауреата Мілтона Фрідмана, будь-який економічний суб'єкт має постійним доходом, який можна прийняти за якесь середнє значення, і тимчасовим, який еквівалентний випадковим відхиленням від середнього рівня. Як вказував даний економіст, рівень споживання залежить в першу чергу від розміру постійного доходу, в той час як коливання тимчасового споживачі згладжуються за рахунок яких заощаджень (коли тимчасовий дохід росте), або з допомогою кредитування (коли тимчасовий дохід падає).

Проблема України як раз і полягає в тому, що ментально велика частина населення в контексті постійного доходу орієнтується на докризовий рівень. У цій парадигмі зростання споживчого кредитування - це лише спроба вирівняти рівень загального доходу за рахунок збільшення додаткового.

Хоча називати кредит доходом і некоректно, але в цілому споживче кредитування хоч і частково, але вирівнює загальний рівень ресурсної бази населення і дозволяє випрямляти прогнулася вниз криву споживчих витрат.

Чисто теоретично цей процес повинен створити один з факторів ендогенного зростання, коли слідом за збільшенням споживчого кредитування та зростанням споживчих витрат повинен вирости і роздрібний торговельний оборот, а в кінцевому підсумку і валовий продукт. Але це в теорії, а на практиці виходить трохи інакше. Але перш, ніж оцінити даний ефект, проаналізуємо динаміку споживчих кредитів у відповідності з даними огляду банківського сектора від НБУ за підсумками першого кварталу 2019 р.

Болотний зростання

Кожна п'ята гривня в кредитно-інвестиційному портфелі банків припадає на кредитування фізосіб. Кредити надавалися населенню з ефективною ставкою 30-40% і в сумі до 50 тис. грн (в середньому, за даними комерційних банків). Що стосується структури, то 69,9% припадає на роздрібні споживчі кредити, часто прив'язані до зарплатних платіжних карток. На покупку автомобілів - 5%. Трохи більше 20% - іпотека та кредити, видані на ремонт і реконструкцію житла.

В цілому НБУ прогнозує, що в поточному році кредити фізичних осіб році збільшаться на 30%, що значно перевищить динаміку в інших сегментах, наприклад, в частині корпоративного кредитування або надання позикових коштів малого і середнього бізнесу (МСБ).

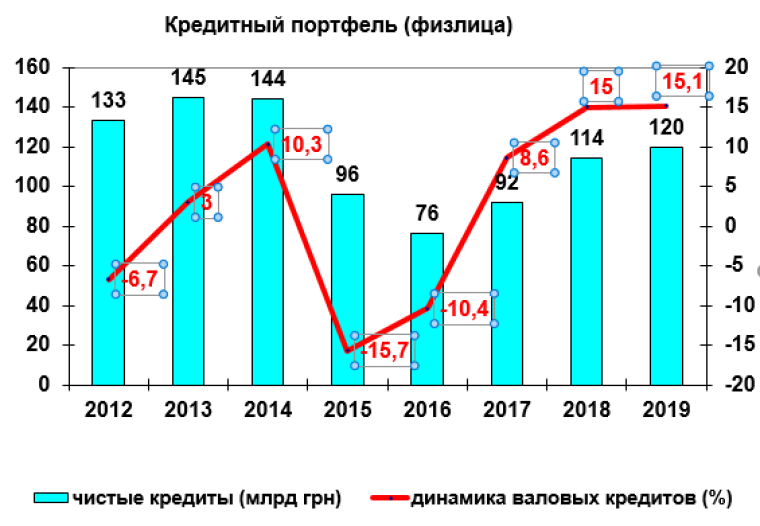

Максимального значення - 208 млрд грн - кредитний портфель фізосіб досяг в 2014 р., але це відбулося в основному за рахунок курсових різниць за валютними кредитами. За основу можна взяти рівень 2013-го - 189 млрд грн. Мінімум був зафіксований в 2016-му - 157 млрд грн. А починаючи з 2017 р. даний показник зріс на 31 млрд грн, у тому числі за минулий рік на 5 млрд грн. Але це, так би мовити, сальдові, або нетто-показники, які враховують різницю між виданими та погашеними/списаними з балансу кредитами. Якщо брати дані брутто, то в минулому році банки видали населенню нових кредитів на кілька десятків мільярдів гривень.

Багато це чи мало? У минулому році доходи населення в сумі досягли 3,219 трлн грн, тобто мова йде про приблизно 1% від загального рівня фінансових "пасивів" фізичних осіб. При цьому рівень заробітної плати склав 47,4% від валових доходів, або 1,5 трлн грн. Якщо взяти за основу мінімальний рівень проникнення кредитів у розмірі хоча б 20% ВВП, то потенційний рівень заборгованості населення міг би бути зараз в рази вище - близько 600 млрд грн і більше. У тому числі споживче кредитування могло б скласти як мінімум 20% від рівня заробітної плати, тобто від 300 млрд грн.

Відносно невисокі показники споживчого кредитування в порівнянні з розвиненими країнами, де рівень заборгованості фізичних осіб перед банками досягає 60% і вище (включаючи іпотеку), пояснюється ямою в доходах, яка утворилася в результаті системної економічної кризи 2014-2015 рр. Падіння реального наявного доходу населення в той період склало майже 32%. В 2016-2018 роках почалося повільне відновлення.

До речі, саме рівень наявного реального доходу слід закладати в економічне моделювання, адже збільшення середніх зарплат, динаміка яких набагато вище, не враховує фактор росту споживчих витрат, наприклад, на комунальні платежі. Тобто рівень зарплат може вже і досяг показників 2013-го, але з поправкою на зміну структури витрат все виглядає не так райдужно.

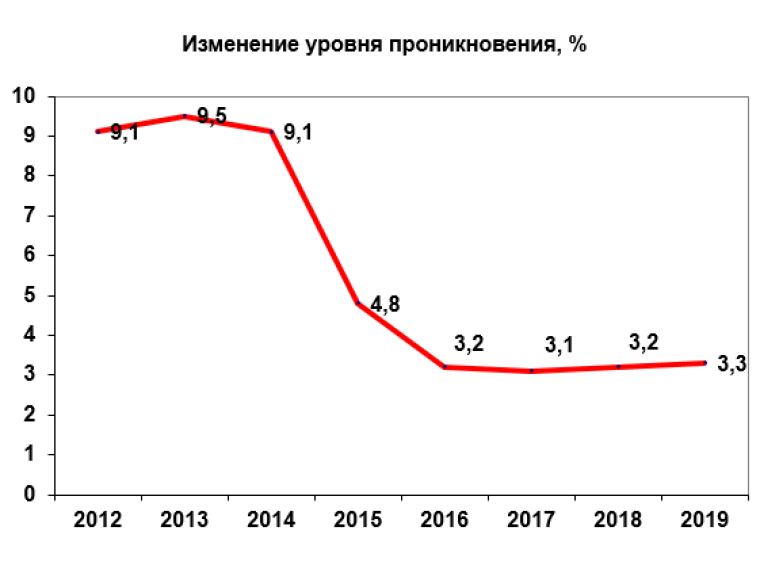

Що стосується рівня проникнення (відношення чистих кредитів фізичним особам до ВВП), то даний показник суттєво скоротився порівняно з максимальним значенням: 9,5% в 2013-му проти 3,3% в 2019 р.

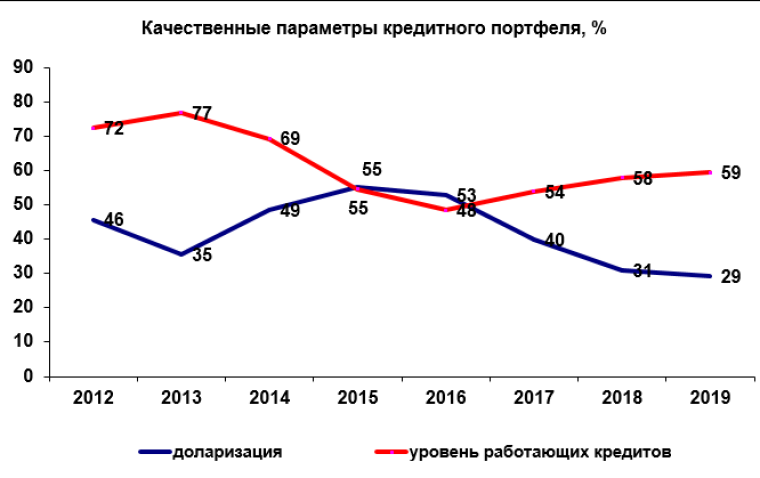

Зате дещо покращилися якісні параметри кредитного портфеля фізосіб. Рівень доларизації скоротився з 55% у 2015 році до 29% в 2019 р. І якщо раніше валютні кредити грали соціально-дестабілізуючу роль в періоди девальвації гривні, то зараз цей ризик істотно мінімізований.

Якщо ж розрахувати відношення чистих кредитів до валових, то отримаємо умовний показник, який можна назвати рівнем працюючих кредитів. Тут також відбулися позитивні структурні зрушення: якщо в 2016-му працюючих кредитів було 53%, то зараз цей показник зріс до 59%, хоча до рівня 2013 р. (77%) ще далеко. Втім, таке поліпшення можна пояснити низькою якістю оцінки з-за небажання банків формувати обов'язкові резерви під проблемну заборгованість.

Що стосується показника чистих " (працюючих) кредитів, то їх значення зросло до мінімуму 76 млрд грн в 2016-му до 120 млрд грн до 2019 р. За останні роки динаміка чистих і валових кредитів практично збігається, значить, за рік-два вони не встигли "зіпсуватися" і перейти в розряд непрацюючих. В першу чергу завдяки макроекономічної стабільності і зростання зарплат. Динаміка росту валових кредитів з негативної величини (-15,7% у 2015-му і -10,4% у 2016 р.) перейшла в стійку позитивну фазу: в 2017-2018 роках цей показник збільшувався на 15%.

Що добре банкам - погано для економіки

Таким чином, банки заробляють на споживчому кредитуванні, тому що в умовах макроекономічної стабільності та постійного зростання реальних зарплат і реального наявного доходу населення це, по суті, єдина точка зростання на фінансовій карті країни. Важко знайти альтернативу у корпоративному секторі, де все було б так само стабільно і прогнозовано, хоча б в діапазоні року-двох. Крім того, порівняно з закредитованными корпораціями, фізособи мають на сьогодні мінімальної кредитної навантаженням - і потенціал росту ринку тут воістину величезний. Кредитуючи населення, банки можуть спиратися на моделі оцінки з досить високим рівнем адекватності, адже практично вся інформація по доходах клієнта проходить через його платіжні картки та особові рахунки, а оцінка майнового стану набагато простіше, ніж у юросіб. По суті, конкуренцію населенню за частину кредитного пирога може скласти лише МСБ, який теж незакредитован, але зростання динаміки там стримується високим рівнем тінізації як активів, так і фінансових потоків.

На жаль, ця ідилія має далеко не пастельні тони. Ми не Китай і не Польща - і будь зростання споживчого кредитування конвертується у нас в збільшення негативного торгівельного сальдо. Населення бере кредити і купує імпортні смартфони і побутову техніку, підганяючи з допомогою кредитування рівень споживання і побутового комфорту під стандарти 2013 р.

В результаті за підсумками 2018 р. маємо від'ємне сальдо торгівлі товарами у розмірі $12,954 млрд порівняно з $9,663 млрд роком раніше. Наш торговий мінус збільшився на $3, 291 млрд, або на 34% лише за один рік. Такі темпи нарощування торговельного дефіциту спостерігалися у нас в передкризові, предгрозовые роки. За різними оцінками, від $500 до $800 млн у зазначеній вище цифри було забезпечено за рахунок видачі нових споживчих кредитів. Таким чином, висока динаміка такого кредитування формує до 25% приросту зовнішнього торгового товарного дефіциту. Поки ця цифра перекривається позитивним сальдо по послугах і припливу коштів по фінансовому рахунку, а також зростанням приватних переказів з-за кордону. Але так буде не завжди.

Джерело для графіків: НБУ