GameStop і час "хом'яків". Чи зможуть дрібні інвестори наживатися на "вовках" з Волл-стріт

Дрібні приватні інвестори несподівано стали силою, здатною рухати фондові ринки і викликати жах на Волл-стріт. Революції вони поки не зробили, але шереху вже наробили неабияк

"Хом'яки" проти "вовків"

Хто такі "вовки з Волл-стріт" — тобто професійні гравці на фондових біржах — знає переважна більшість людей, багато в чому завдяки однойменному фільму. У свою чергу, поняття "хом'яки" стало поширеним у дні криптовалютного буму 2017 р. Воно означає дрібних приватних інвесторів (зазвичай з капіталом від $100 до $10 тис.), непрофесійних, які намагаються брати участь у біржових спекуляціях нарівні з професіоналами.

Й досі вважалося, що доля "хом'яків" — бути "постриженими": вираз "стригти хом'яків" з'явився на початку 2018-го, коли курси криптовалюти різко впали, а головними постраждалими виявилися якраз невеликі приватні інвестори.

Однак у січні нинішнього року відбулося щось дуже несподіване. Дрібні інвестори на американському фондовому ринку абсолютно несподівано об'єдналися, почали діяти спільно — і своїми злагодженими діями розорили ряд затятих біржових спекулянтів.

Почалося все з того, що "хом'яки", що створили на популярному в США форумі Reddit співтовариство WallStreetBets, вирішили врятувати від розорення мережу магазинів з продажу відеоігор GameStop. Об'єднавши зусилля, дрібні інвестори стали скуповувати акції GameStop, у результаті чого їх вартість досить швидко виросла на 400%.

У результаті дуже великі збитки понесли великі хедж-фонди, які грали на пониження акцій на Волл-стріт. Іншими словами, вони шортили акції GameStop (про механіку процесу — в наступному підрозділі), розраховуючи заробити на падінні їх курсу і ніяк не розраховували, що раптом прийде натовп інвесторів, який різко підніме вартість цих паперів.

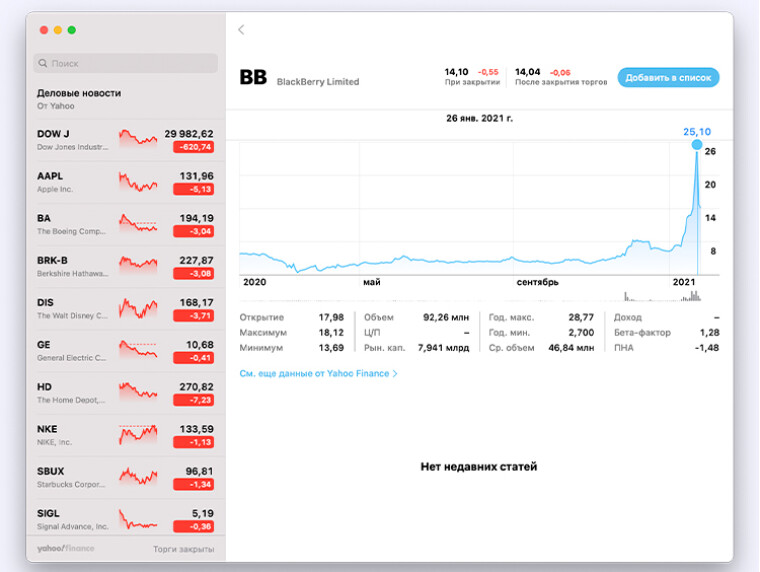

Однією тільки GameStop справа не обмежилася. Користувачі Reddit в азарті почали швидко скуповувати (тобто піднімати в ціні) акції мережі кінотеатрів AMC, компаній Nokia і BlackBerry, а потім і виробника чипів AMD (головного конкурента Intel).

Виникали й кумедні ситуації. Так, члени WallStreetBets допомогли канадським вчителям заробити $500 млн. Справа в тому, що пенсійний фонд вчителів Онтаріо багато років володів американським торговельним центром Macerich Co. Його акції за три останні роки впали на 84%. А потім у спільноті WallStreetBets хтось написав, що GameStop орендує приміщення в ТЦ Macerich, після чого народні інвестори з Reddit розігнали акції Macerich з $11 до $22. А пенсійний фонд канадських вчителів зорієнтувався і продав 25 млн акцій торгового центру по $20,25, заробивши $500 млн.

Буквально за пару днів на Волл-стріт почалася паніка. Онлайнова брокерська компанія Robinhood, що стала основним інструментом для спільноти WallStreetBets, відключила можливість купувати акції GameStop. Але це вже не допомагало — вистачало альтернативних рішень (Schwab, E*Trade, Fidelity, Interactive Brokers).

Головний підсумок: за тиждень "армія Reddit" знищила $3,7 трлн глобальної ринкової капіталізації, оскільки хедж-фондам довелося продати свої довгі позиції, щоб покрити збитки від шорту. Скільки грошей втратили самі хедж-фонди — важко сказати, в ЗМІ згадується сума в $5 млрд, але зрозуміло, що це втрати тільки на декількох компаніях, "розігнаних" спільнотою WallStreetBets, і тільки за один тиждень.

Що значить "шортити"?

Людині, яка непричетна до біржової торгівлі, більш-менш зрозуміло, як можна заробити на зростанні акцій: купити дешевше, продати — дорожче. Складніше зрозуміти, як заробити на їх падінні.

Але це теж не так складно. Скажімо, учасник торгів бере акцію в борг у брокера. Потім продає за $100, а через деякий час, коли ціна знизилася до $90, купує назад і повертає борг брокеру $90. Прибуток — $10 з акції. Втім, якщо ці цінні папери раптом виросли в ціні до моменту, коли їх потрібно повертати, гравець, який вирішив зіграти на зниження, терпить збиток.

Саме така угода і називається "короткий продаж" або "шорт" (від англ. Short sale). Брокер ж заробляє на тому, що дає акції в борг під відсоток, який нараховується за кожен день, поки відкрита коротка позиція. Виходить, брокер заробляє в будь-якому випадку (акція — не його, а клієнта), а гравець — або заробляє ще більше, або розлучається з грошима.

Зрозуміло, що найбільші американські хедж-фонди, які шортили GameStop та інші компанії, самі робили все можливе, щоб прискорити падіння акцій — адже від цього залежив їх прибуток.

Але "хижаків" підвела одна особливість коротких позицій: збиток по ним теоретично необмежений. Якщо ви купили акцію за $10, а її ціна впала до нуля, то ви втратили $ 0. Якщо ж ви зробили ставку на падіння акції, а ціна підвищилася до $500, то ви втрачаєте $490. Якраз це і сталося з "шортами" хедж-фондів за акціями GameStop. Фонди були змушені фіксувати свої позиції, тобто купувати акції за завищеними цінами, що ще більше накачувало котирування ("шорт-сквіз").

Особливо сильно постраждав хедж-фонд Melvin Capital Management, який втратив 53% від того, що було у нього в активах $12,5 млрд.

Зіткнення світоглядів

Отримати коментарі експертів по описаній ситуації виявилося несподівано складно. Причина — в тому, що вони дивляться на те, що відбувається не економічним поглядом, а скоріше соціальним. Тому одні учасники ринку говорять про "економічні дурниці", що творить натовп "хом'яків". Інші — бачать у цих заходах торжество справедливості, позбавлення ринків від диктату фінансистів, яким насправді наплювати і на компанії, і на людей, а важливий тільки особистий прибуток.

"Усі навколо мене говорять, що ця подія — неправильна, що не повинні дрібні інвестори ось так маніпулювати ринком. Але я з цим не згоден. По-перше, те, що ми побачили в історії з WallStreetBets, — це і є пряма демократія. Це як американська революція: були колонії, були губернатори, які правили від імені короля Англії. і вважалося, що це природний стан речей. — сказав "ДС" співробітник, який працює в Лондоні в брокерській компанії Сергій Бичковський. — А потім прийшли прості землевласники, без титулів і дворянських звань, і все поміняли. По-друге, це відновлення справедливості. Хедж-фонди самі маніпулювали ринком, вони заради прибутку свідомо "топили" цілком перспективні компанії — такі, як AMD або BlackBerry. А тепер вони самі опинилися в шкурі тих, кого "топлять".

Утім, далеко не всі в захваті від такої "народної демократії" на фондовому ринку. Хоча б тому, що дрібні інвестори "з духу протиріччя" часом розганяють курси акцій дійсно приречених на комерційну смерть компаній. Цього не можна сказати про тих же AMD, Nokia або BlackBerry, але ось GameStop (з якої все й почалося) — як раз сумний приклад провальної бізнес-моделі. Про що і говорить другий експерт.

"Ну не може в наш час, особливо в умовах пандемії і карантину, бути успішною компанія, яка продає комп'ютерні ігри через кілька тисяч офлайнових магазинів і не збирається їх закривати, — вважає Майкл Філіповський, який також працює в лондонському Сіті інвестиційним консультантом. — Те, що роблять користувачі форуму Reddit, — це фондова некромантія. Вони вливають гроші в компанії, у яких немає майбутнього. У результаті і самі опиняться в збитку, і компанії ці все одно приречені ".

У даному випадку мається на увазі, що акції GameStop обов'язково знову впадуть.

Скільки "хом'яків" потрібно, щоб завалити "вовка"?

Щоб зрозуміти, чому скоординовані дії дрібних інвесторів виявилися настільки ефективними, потрібно пильно подивитися, що представляє собою співтовариство WallStreetBets. Це 3 млн приватних учасників біржових торгів, середня сума інвестованих ними коштів — $6 500. Це відповідає сукупній сумі активів у $19,5 млрд. Але це спільнота продовжує зростати.

Сконцентровані дії такого капіталу здатні зрушити практично будь-який ринок. Звичайно, Apple або Amazon концентрована атака спільноти WallStreetBets особливо не зашкодить, але ось акції компаній поменше дуже навіть легко можуть стати заручниками натовпу дрібних інвесторів.

Однак чому взагалі виникла така ситуація? Як не дивно, винен тут Covid-19. По-перше, через пандемію безліч людей з хорошою освітою і непоганими доходами були змушені місяцями сидіти вдома (люди з низькими доходами в основному як раз продовжили мотатися на роботу). І вони відкрили для себе світ біржових ігор — найбільш цікавих, ніж онлайн-казино або комп'ютерні "стрілялки".

По-друге, свою роль зіграла роздача "вертолітних" грошей у розпал коронакризи (по $1200. всім громадянам США плюс місцеві виплати штатів, громад і т. д.). Нижні шари суспільства дійсно витратили їх на нагальні потреби, а ось у тих, хто класом трохи вище, з'явилася можливість "пограти в інвестора". Експерти поки сперечаються, яка частка "вертолітних" грошей прямо пішла на фондові і криптовалютні ринки, але очевидно, що не менше половини.

Третім фактором став швидкий прогрес платформ і сервісів для дрібного інвестування, в тому числі з мобільних пристроїв. Robinhood якраз — найвідоміший приклад такої платформи.

У Robinhood у минулому році вже виникали проблеми через надмірну легкість доступу непрофесійних інвесторів до біржових торгів. ЗМІ всього світу облетіла історія 20-річного студента Олександра Кірнса, який одного разу в червні побачив на своєму акаунті негативний баланс у $730 тис. — і наклав на себе руки. У передсмертній записці Кірнс розкритикував Robinhood за можливість ризикувати кредитними коштами, а не власними: "Як ви могли надати кредитне плече в мільйони доларів двадцятирічному хлопцеві без будь-якого доходу?"

Тільки за перше півріччя 2020-го американські агентства по захисту прав споживачів отримали майже в чотири рази більше скарг на Robinhood, ніж на конкурентів. За даними Федеральної торгової комісії США, на Robinhood з початку року до середини липня надійшло 473 скарги, на Schwab — 126, на E* Trade — 111, на Fidelity — 69, на Interactive Brokers — 7. У результаті компанія стала об'єктом пильної уваги з боку Комісії з цінних паперів і бірж (SEC) і Служби регулювання фінансової індустрії (FINRA) США.

Ось тільки в той момент ще ніхто не здогадувався, який потенціал ховається за масою дрібних трейдерів, що користуються Robinhood.

Хто приборкає стихію?

Логічне запитання: що буде далі? Після того як посипалися хедж-фонди, SEC навіть намагалася зупинити роботу таких онлайн-брокерів, як Robinhood. Ті, ясна річ, постаралися цього уникнути і самі почали вводити обмеження на скупку акцій "натовпом".

Однак на боці "хом'яків" вже були і політики, і ЗМІ, і громадська думка в цілому — так що регуляторам довелося відступити. До того ж вони не хотіли отримати мільйони судових позовів за обмеження свободи інвестування (до слова, Robinhood такі позови тут же отримала).

Зрозуміло, що тепер SEC і FINRA будуть змінювати правила гри на американському фондовому ринку, щоб не допустити нових, більш руйнівних проявів "ефекту натовпу". Інше питання — чи зможуть вони це зробити. Так, можна поміняти правила для Robinhood, E*Trade, Interactive Brokers і інших платформ, ввести обмеження по роботі на фондовому ринку. Наприклад, дати переваги хедж-фондам як інституціональним інвесторам. І тоді навіть якщо учасники WallStreetBets створять "альтернативний Robinhood", їм це не допоможе.

З іншого боку, є світовий фондовий ринок, і він — на відстані одного кліка мишки. Гроші американських інвесторів цілком можуть хлинути туди. А ще є політики, для яких мільйони дрібних інвесторів, що зазнали свою силу, — це виборці. Так що подальшу долю, яка несподівано створилася, спільноти "хом'яків" передбачити важко. Ймовірно, все тільки починається. Стимулюючі чеки на $1400 (це вже "вертолітні" гроші від Джо Байдена) посипалися на людей, і тьма нудьгуючої молоді збирається скинути ядерну бомбу на хедж-фонди.

Чи вийде? З одного боку, якщо правила гри на ринку не зміняться, масштаб масового "хом'якового інвестування" буде рости. Адже легко уявити не просто порив підтримати улюблену компанію CameStop, а продуману бізнес-модель: різко "натовпом" підвищити попит (і ціну) на акції компанії, яку "шортять" хедж-фонди, потім продати хоча б частину цих цінних паперів тим же вовкам, яким треба закривати короткі позиції, — і на цьому заробити.

З іншого — вовки Волл-стріт уже знають, чого їм чекати і напевно постараються не повторювати колишніх помилок. Навіть якщо їм для цього доведеться відмовитися від частини потенційного доходу (тобто бути обережніше з шортингом). "Революція Reddit" загрожує повністю перекроїти індустрію шорт-селінгу, на якій хедж-фонди заробляють мільярди доларів, пише Bloomberg. — Це досить брудна гра — невелика кількість великих фондів ставлять на падіння паперу, випускають звіти, які переконують акціонерів у тому, що вона переоцінена, і потім фіксують прибуток ".

"Дні шортингу в стилі "вдарив і заробив" з цією історією закінчені", — цитує видання легендарного шорт-селера Марка Коходеса, що грав проти Уоррена Баффета.

PS

30 січня стрімінгові сервіси США (Netflix, Hulu, Disney +) закрили доступ до фільмів про біржову торгівлю: "Гра на зниження", "Волл-стріт", "Вовк з Волл-стріт" та іншим. Це означає, що масовий психоз триває.