Свиня-скарбничка. Що розумного може зробити Нацбанк, ніж сидіти на мільярди

Один з героїв відомої старої комедії "Стережись автомобіля", виступаючи перед трупою акторів-аматорів, пишномовно заявив: "Не пора, друзі мої, нам замахнутися на Вільяма, розумієте, нашого Шекспіра?" Щось подібне днями прозвучала і в НБУ, де раптом згадали про необхідність кредитувати економіку.

Як заявив заступник глави регулятора Олег Чурий в ході наради профільного комітету парламенту, "на сьогодні надлишкова ліквідність банківської системи становить близько $4 млрд, але ми не бачимо активного кредитування".

Як стверджував чиновник, причина цьому - наша інституційна неміч, що виявляється в низькому рівні захисту прав кредитора, суперечливою правовій системі і неефективної діяльності судів, а зовсім не в горезвісних сертифікати НБУ, з допомогою яких акумульовано близько 60 млрд грн вільної ліквідності банків.

Не секрет, що від 30 до 80% кредитного портфеля банків, залежно від групи, віднесені до непрацюючим. Тому залишається лише здогадуватися, скільки в активах банківської системи реальних робочих ресурсів. Але якщо взяти такий показник балансу, як "грошові кошти та їх еквіваленти", то побачимо, що їх розмір у першому кварталі 2017 р. склав близько 171 млрд грн.

І 60 млрд на їх фоні виглядають вже не краплею, а розкормленим "ждуном"...

Монетарна модель НБУ, враховуючи її параметричні дані, вже давно отримала в середовищі експертів назва "кубушка". Це проста до неподобства система, але цілком надійний для досягнення вузьких корпоративних цілей, що дозволяє розраховувати на черговий шматочок цукру від "зовнішнього" диригента.

З одного боку, НБУ рефінансує банки, поповнюючи їх дефіцит ліквідності, з іншого - надлишки цієї ж самої ліквідності банки розміщують на депозитних сертифікатах Нацбанку. В цьому замкнутому трикутнику: банки-донори — НБУ — банки-реципієнти — і обертаються 60-80 млрд засобів, які гідні кращого застосування хоча б у вигляді кредитування реального сектора економіки.

По суті перед нами герметична, самодостатня модель, яка може в такому форматі існувати як завгодно довго за умови регулярного закидання палива (фінансове тертя постійно "з'їдає" частину внутрішніх ресурсів) за рахунок реального сектору економіки. У такій системі дуже легко підтримувати середньострокову стабільність, таргетувати інфляцію у надзвичайно вузькому розумінні цього терміна і паралельно вирішувати свої кулуарні питання.

Але така модель є для економіки чужорідним тілом-паразитом, якимсь чужим, пробравшимся всередину і відклали "яйце"...

Як бачимо на графіку, вільні грошові кошти у системі є і чимало. У всякому разі, їх достатньо, щоб запустити першу хвилю кредитування і простимулювати структурні зміни економіки у вигляді більш високої частки малого і середнього бізнесу. Причому починаючи з 2016 р. показник грошових коштів та їх еквівалентів зберігається на стабільно високому рівні - понад 170 млрд грн. Враховуючи, що пасиви банків за цей же період неабияк "скукожились", їм явно не стільки треба для підтримки поточної ліквідності.

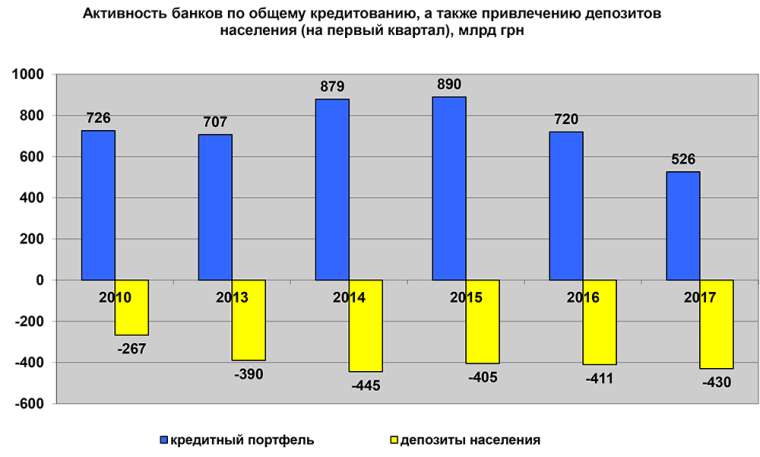

Але замість стимулювання реального сектора економіки відбувається суттєве стиснення кредитного портфеля (див. "Активність банків за загальним кредитування"), а також значний відтік коштів населення з банків. Абсолютне значення розміру депозитів фізичних осіб виглядає більш або менш стерпно тільки за рахунок девальвації гривні, адже залишки валютних депозитів дали стрибкоподібний номінальний приріст (на курсову різницю) і нівелювали загальне скорочення вкладів.

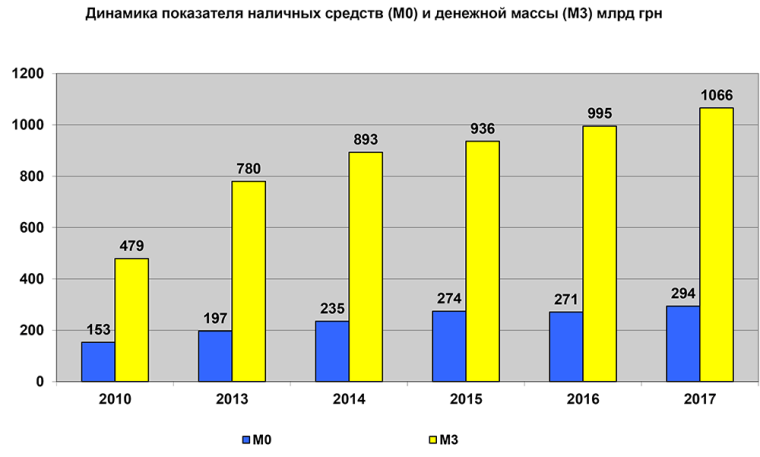

Подібна політика не може не відбиватися і на монетарних показниках. За останні сім років обсяг готівки поза банками зріс у два рази: з 153 млрд до 294 млрд грн, причому тільки з 2014-го в готівковий обіг пішло близько 60 млрд грн, які значною мірою обслуговують тіньову економіку.

Таким чином, на сьогодні поза банками, в тіньовій економіці і сірій зоні накопичення, сконцентровано близько 300 млрд грн і $40-50 млрд (за експертними оцінками). Додамо сюди і 60-100 млрд грн, які є у банків, але використовуються лише для короткострокових казначейських операцій. Природно, всі ці ресурси не можна перевести в реальний сектор економіки. Але приблизно 400-500 млрд грн - цілком. Мова йде про більш ніж половині річного державного бюджету! І це значно більше всіх траншів МВФ за останні роки, включаючи і очікувані.

На даний момент перед Україною не багато варіантів вибору: рухатися поступово, повільно реформуючи судову систему, посилюючи захист прав кредиторів/інвесторів, модернізуючи правове поле і т. д. Можливо, років через п'ять у нас вийде сформувати активні точки зростання, не зациклені на сировину.

Можемо нічого не робити і тільки пояснювати, чому все так погано. В такому випадку, напевно перевіримо на міцність стоїть перед нами "билинний камінь".

А можемо спробувати провести комплексну "вітамінну" терапію економіки, з тим щоб вже зараз фінансовий кисень почав надходити в тканини, яким загрожує некроз. На цьому шляху є колосальна небезпека впасти в блуд" у вигляді фінансування "пожежних машин або великих ФПГ, які давно мріють розбити свиню-скарбничку, дбайливо охороняється на Інститутській. Але це все одно єдино вірний шлях, навіть враховуючи супутні ризики. Що ж треба зробити на цьому шляху?

В першу чергу, необхідно відновити зв'язку НБУ—банки—реальний сектор економіки. Необхідно запровадити мораторій на докапіталізацію державних банків, які повинні бути передані в управління ринкових учасників або світових фінансових організацій, паралельно зі зняттям державних гарантій по поверненню вкладів в держбанках. Таким чином вдасться заощадити близько 100 млрд грн, які в іншому випадку доведеться витратити для підтримки на плаву нежиттєздатних фінансових монстрів. Набагато ефективніше влити ці ресурси в сегмент малого та середнього бізнесу, інноваційні стартапи і освіта.

Необхідно також ввести верхню планку внутрішніх запозичень (ОВДП) на рівні 1 січня 2017 р. з щорічним зростанням заборгованості не більше ніж на 10%. Вкрай важливо переглянути механізм рефінансування банків з боку НБУ в частині стимулювання кредитної активності банків, а не купівлі державних боргових зобов'язань.

Наявність/відсутність реформ легко перевіряється форматом простих обивательських стратегій. Якщо реформи правильно реалізуються і призводять до створення нових точок зростання, ресурси з "тіні" масово перетікають в реальний сектор економіки для отримання доходу на зростання. У нас же поки що все з точністю до навпаки: точки зростання ховаються в тінь, гроші виводяться в готівковий обіг і трансформуються у валютний кеш.