Змова "гривнесосов". Чому бізнес не може виграти боротьбу за гроші в НБУ і Мінфіну

Капітан Очевидність і кредитний відсоток

У своєму блозі на Facebook Милованов зазначив, що "економіка не працює без кредитування. Особливо без кредитування бізнесу". Це очевидно, але подивимося, які ж причини такої ситуації він бачить. Перша - жорстка монетарна політика та високі процентні ставки (що, втім, поняття тотожні), друга - недостатній рівень захисту прав кредиторів та високий показник ризиків в економіці. Що ж планує зробити уряд в межах своєї компетенції? По-перше, запуск кредитування малого і середнього бізнесу за зниженими процентними ставками. По-друге, податкова реформа навесні, щоправда, без уточнення, як фіскальна економія вплине на рівень ставок за кредитами. Крім того, Кабмін сподівається (поважаючи "право першої ночі" НБУ в контексті монетарної політики) на зниження облікової ставки. Це що стосується тактики. Стратегічно уряд бачить проблему в слабкому розвитку в Україні ринків капіталу, неефективної судової системи, низькою захист титулів власності.

Крім того, міністр економіки призвів і деяку статистику: протягом 2019 р. обсяг кредитів, наданих банками в цілому зменшився на 9,4%. При цьому в 2018-му спостерігалося невелике зростання в розмірі 5,6%. Серед факторів стиснення кредитного портфеля названі курсові ефекти (переоцінка валютних кредитних портфелів на величину курсових різниць).

Не заперечуючи звання Капітана Очевидність у Мілованова, відзначимо тільки, що економіка України вже кілька років працює в стані фінансової гіпоксії, коли основне джерело ліквідності для підприємств - це власні оборотні кошти і кредити акціонерів. Приміром, в 2018-му економіка отримала більше 500 млрд грн капітальних інвестицій. За рахунок яких джерел? Понад 71% - це власні кошти підприємств, 12,7% - за рахунок державного замовлення (центральний і місцевий бюджети) і лише 6,7% - за рахунок банківського кредиту. Остання цифра порівнянна з таким джерелом, як інвестиції населення у будівництво житла - 6,4%. До речі, на іноземних інвесторів довелося всього 0,3%. Тобто перед нами модель інвестиційно закритої економіки, позбавленої ефекту кредитного важеля, в якій роль населення в нарощуванні капітальних вкладень порівнянна з усією банківською системою країни, включаючи чотири найбільші держбанки, які займають приблизно 60% фінансового сегмента. Природно, така модель не може розвиватися динамічно і забезпечувати довгострокову стабільність.

У всьому винен НБУ

Перед тим як перейти до протоколу лікування цієї кредитної анемії, зробимо невеликий аналіз ситуації. Динаміка кредитування дійсно залежить від розміру процентних ставок - аксіома, що не потребує доказів. Є такий ефект, як кредитний важіль, тобто вплив кредитних програм на зростання випуску. Ключова умова для досягнення позитивного ефекту - річна рентабельність бізнесу повинна бути вище відсотка по кредиту. Тільки в цьому варіанті підприємства, позичаючи фінансовий ресурс, отримують додатковий імпульс до розвитку. Якщо рентабельність нижче відсотка по кредиту, це прямий шлях до зниження ефективності та вимивання обігових коштів в кращому разі. В гіршому - це швидка дорога до банкрутства. Якщо в країні середня ставка за кредитом становить 20%, це означає, що мінімізувати кредитні ризики можуть лише підприємства з рентабельністю понад 20%. В Україні такі бізнеси можна порахувати на пальцях рук. В основному це прості аграрні цикли в рослинництві.

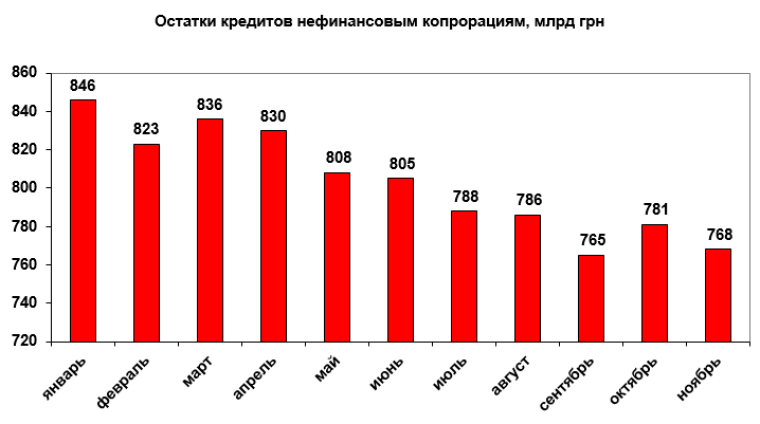

Якщо проаналізувати динаміку кредитного портфеля нефінансових корпорацій за січень-листопад 2019-го, то він скоротився з 846 млрд грн на початок року до 768 млрд грн за 11 місяців. Найбільше зниження припало на літо-осінь, і тут свою роль дійсно зіграв курсовий фактор (тому що в загальній сумі кредитів є валютні). Але не тільки. Гривневі кредити теж скорочувалися - на 8,6 млрд грн, і зміцнення нацвалюти тут вже не грало істотної ролі. Як ні парадоксально, таке скорочення кредитної активності відбувалося на тлі макроекономічної стабільності у вигляді міцної гривні і низької інфляції, коли попит на кредити повинен бути у фазі зростання, а не падіння.

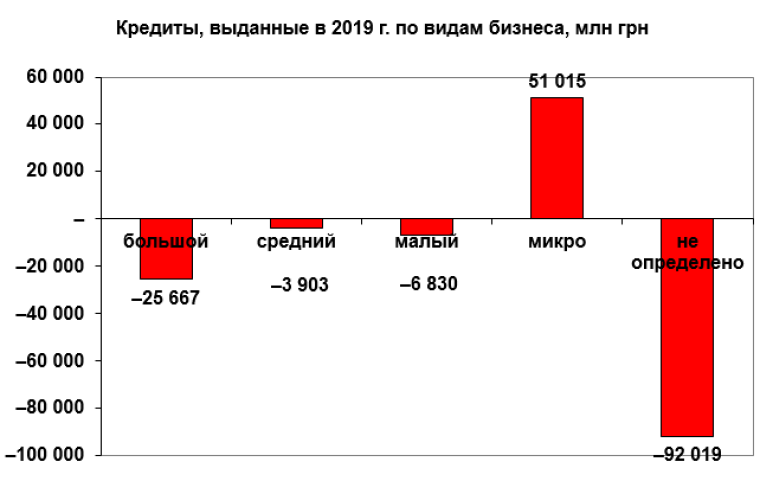

Якщо розглянути групи позичальників за видами бізнесу, то найбільше падіння (крім невизначеною статистикою групи) зафіксовано в сегменті великого бізнесу (на 25,6 млрд грн), у той час як малий та середній бізнес (МСБ) втратили відповідно 6,8 і 3,9 млрд грн. У той же час в сегменті мікропідприємництва (три групи з річним доходом до 50 тис. євро, від 50 до 500 тис. і від 500 тис. до 2 млн євро) зафіксований сплеск зростання на 51 млрд грн. Можна було б розцінити його як ренесанс мікрокредитування, якщо б не одне "але": різка зміна параметрів кредитного портфеля зафіксовано в серпні, причому динаміка цього періоду різко відрізнялася від аналогічних параметрів у минулому і майбутньому (до - було зростання на 14 млрд грн, після - падіння на 7 млрд грн). Такі сплески кредитування невеликих компаній, та ще й у серпні, можуть бути пояснені, зокрема, статистичними перебросками.

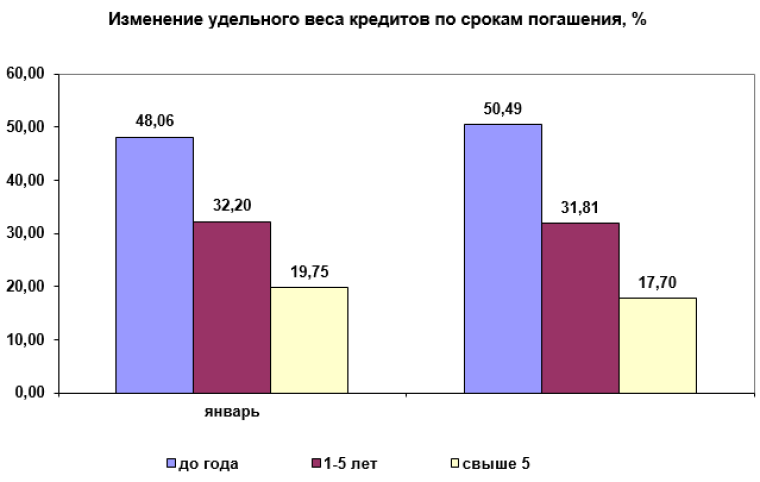

В 2019-му (з січня по листопад) погіршилася структура кредитного портфеля в залежності від терміну погашення виданих кредитів: питома вага позик строком на один рік зріс із 48 до 50,5%, а терміновістю 1-5 років - навпаки, скоротився з 32,2 до 31,8%. Але найбільше впали довгі кредити (понад п'яти років) з 19,75% у загальній структурі до 17,7%.

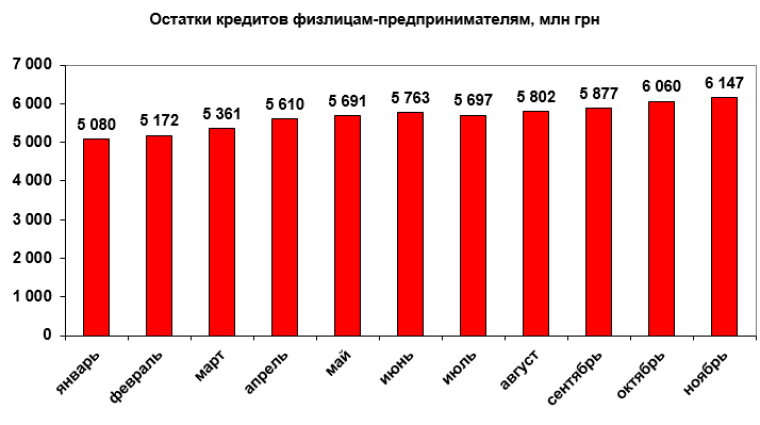

Якщо говорити про фізичних осіб-підприємців (ФОП), то їх кредитний портфель практично не змінився - дрейф від 5 млрд до 6,1 млрд грн (ФОП включаються в підсектор самостійно зайнятих осіб домогосподарств).

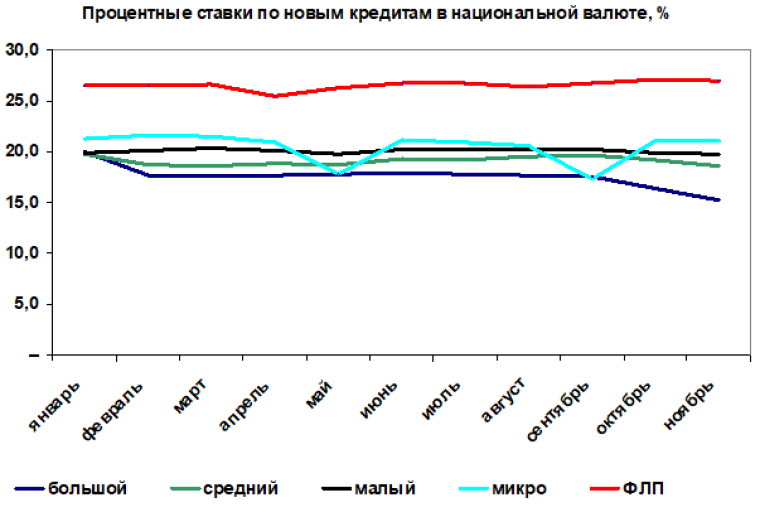

Цікава історія з процентними ставками за новими кредитами, виданими в 2019 р. Ставки за позиками для ФОП практично не змінилися: 26,5% на початку року і 26,9% у листопаді. Найбільше скоротилися відсотки по кредитах, виданих великого бізнесу: з 20 до 15,3%. У сегменті МСБ - "бічній дрейф" з рівня 19,7-19,9% до 19,7-18,7% відповідно. Те ж саме можна сказати і щодо кредитування мікробізнесу: практично непомітна корекція з 21,3 до 21,1%.

Ця динаміка не могла не позначитися на ключових показниках монетарного проникнення, які розраховуються як відношення чистих кредитів до ВВП і депозитів населення до ВВП. Перший показник останні роки стрімко скорочується, що свідчить про зниження доступності кредитування для бізнесу: якщо у 2013-му даний структурний індикатор знаходився на рівні 42,6% і в 2014-му за інерцією виріс до 44,7%, то в 2019-му він опинився на мінімумі (в межах періоду) - 12,3%. Примітно, що один з ключових джерел фондування банків - вклади населення, теж просіли щодо показника ВВП: з 25,2 до 14,1%. Але якщо раніше цей показник був суттєво нижче індикатора кредити/ВВП, то в 2017-2019 роках вперше перевищив його. Тобто рівень проникнення вкладів населення зараз вже випереджає показник кредитного проникнення. Іншими словами, відбулося заміщення кредитних інструментів альтернативними. Але якими?

Істотна частина ліквідності банківської системи закривається герметичною моделі державних фінансових інструментів, таких як депозитні сертифікати та ОВДП. Причому депосертифікати перестали бути інструментом стерилізації надлишкової ліквідності і вікном для розміщення коштів банків, що залишилися після кредитування клієнтів. В даний час це один з ключових механізмів для проведення банками активних операцій, включаючи і джерело їхнього прибутку. НБУ перетворився у верстат для друкування банківських доходів, а монетарно-кредитна трансмісія перестала працювати у напрямку реального сектора економіки і фактично розгорнула фінансовий потік у зворотному напрямку: не від центрального до комерційним банкам і економічним агентам, а навпаки - від економічних агентів до банків і далі до НБУ.

Основна причина - колосальний монетарний розрив, що утворився між дефляцією в грудні в розмірі 0,2% і обліковою ставкою регулятора у 13,5% (ставка за депосертифікатам в січні 2020-го - 11,5%). У цій ситуації НБУ змушений витримувати коридор за ставками (рефінансування - вище облікової ставки, мобілізація ресурсів - нижче), в той час як сам ціновий тренд різко просів вниз. В результаті, якщо максимальні суми мобілізації коштів у банків з допомогою випуску депозитних сертифікатів НБУ в січні-листопаді 2019-го становили 60-70 млрд грн, у грудні цей показник зріс до 126 млрд грн, а в січні 2020-го - до 157 млрд грн, що загрожує економіці вже повноцінним шоком ліквідності.

Варто відзначити, що зниження інфляції дуже слабо корелює із зменшенням вартості банківського фондування. Мова про довгострокові ставки по депозитах населення в гривні. Це той поріг, який неминуче буде тримати та рівень ставок за кредитами. Якщо на початку 2019-го довгі депозити коштували 16,5%, то в січні 2020-го - 15%. Що пояснюється раціональними очікуваннями фізичних осіб, і будь-яке різке зниження прибутковості призведе до відтоку коштів вкладників з банків.

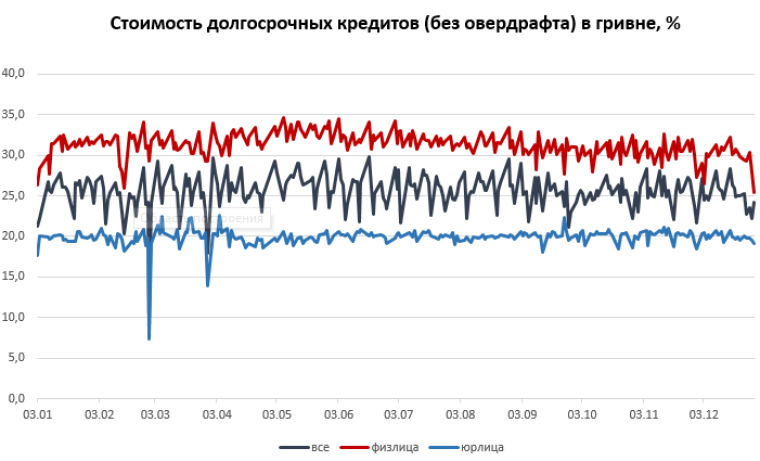

Жорстка монетарна політика, знижуючи інфляцію, одночасно блокувала можливість зменшення кредитних ставок: загальний показник по довгострокових кредитах у гривні (середньозважена за день вартість розміщення) виріс з 21,3% в початку січня 2019-го до 24,1% в кінці грудня, в тому числі в сегменті фізичних осіб зафіксовано невелике зниження з 26,4 до 25,4%, а в сегменті юросіб, навпаки, зростання з 17,7 до 19,2%. Це, так би мовити, порівняння крайніх точок.

"Гривнесос" з універсальною насадкою

Що стосується рецептури. НБУ і Мінфін несуть спільну відповідальність за створення шоку ліквідності в економіці, так як перетворилися в два величезних "гривнесоса" на ринку капіталу: перший з допомогою депозитних сертифікатів, другий з допомогою випуску ОВДП. Виграти боротьбу за ресурс у таких конкурентів бізнес, природно, не може. Макроекономічна модель, що склалася нині в Україні, чітко показує, що попит на гроші з боку держави призводить до вимивання інвестицій в реальний сектор економіки, особливо в МСБ, фактично демотівіруя економічних агентів до підприємництва і розгортаючи їх у бік отримання спекулятивних або пасивних доходів.

Таким чином, говорячи про зниження процентних ставок для економіки, уряд здійснює "прикре самогубство" - адже в такому випадку Нацбанку доведеться відкоригувати облікову ставку до однозначного числа, що неминуче знизить потенціал Мінфіну з вибудовування піраміди внутрішнього держборгу.

Та й роблячи акцент на розвитку ринків капіталу, уряд на практиці надходить діаметрально протилежно, адаптуючи для України модель "спліт" у вигляді НБУ як мегарегулятора небанківського фінансового сегмента, що лише знижує конкуренцію і призводить до монопольно високими ставками в порівнянні з моделями, де застосовується галузевий принцип нагляду.

Один з ключових чинників блокування кредитного процесу - жорсткі нормативні вимоги НБУ в частині оцінки кредитних ризиків, наприклад, в контексті класифікації позичальників та оцінки забезпечення під кредити. З 100 клієнтів, цілком здатних обслуговувати позики, банки можуть профінансувати в кращому випадку десяту частину, так як бояться порушити методологічні приписи регулятора. Стандарти, розроблені під умовну "фінансову Швейцарію", практично ніяк не адаптовані до існуючих підприємницьких практик, в результаті чого наша "ярмарок" не підходить під потрібний профіль "правильного" позичальника.

Що стосується державної компенсації процентної ставки, то цей механізм уже був адаптований в Україні на початку нульових при кредитуванні аграрних компаній. Ефект мультиплікації склав тоді 1 до 20, тобто одна гривня компенсації з бюджету призвела до зростання кредитування на 20 грн. Головна умова - компенсація відсоткових ставок за рахунок державних грошей повинна здійснюватися за методом відкритого вікна і виключно в сегменті малого (включаючи мікро) і середнього бізнесу. З одним "відсікачем" - по сумі кредиту. В такому випадку держава несе процентний ризик, банк - кредитну, а позичальник - операційний. Світова практика показує, що таку компенсацію краще проводити в рамках спеціального фонду - його можна було б формувати за рахунок частини прибутку НБУ, яка зараз безслідно проїдається в бюджеті. Але в пропозиціях уряду ідея компенсації звучить дещо інакше - йдеться про "дешеві кредити". Тобто виникає ризик того, що держбанки просто роздадуть кілька мільярдів пільгових позик ряду компаній, наближених до "сівача". На жаль, механізм компенсації ставок - це єдиний антибіотик, який може збити високу температуру у вигляді кредитних відсотків.

Рівень ризиків, включений у вартість грошей, ще років п'ять буде стримувати у нас системне зниження відсотків по позиках, коли ймовірність непогашення і неефективних процедур захисту кредитора компенсується підвищеною ставкою для тих, хто платить вчасно.

У нас не так багато часу для адаптації необхідних моделей. Як показали дослідження, опубліковані експертної платформі Банку Англії, вторинні ефекти від шоку зміни грошово-кредитної політики США на 1% призводять до скорочення кредитування на ринках в середньому на 7%. Відбувається це внаслідок припливу на ринки спекулятивного капіталу з США. Прийдешні зниження ставки ФРС можуть посилити цей процес через канали, за якими нова хвиля портфельних інвестицій накриє наш внутрішній ринок капіталу, зміщуючи акценти в бік фінансових спекуляцій, а не виробництва.

Поки ж ми знаходимося майже в дзеркальному відображенні 2013-го, коли була дефляція, а облікова ставка НБУ знизилася до історичного мінімуму в 6,5%. Максимальний валютний еквівалент заробітних плат і ВВП - це завжди характерно для піку нашої продуктивності та економічної ефективності. На поворотних точках ділового циклу часто і відбувається шок ліквідності, включаючи кредитні ями, так як підприємці просто не розуміють, навіщо брати кредити і нести ще більші збитки в рамках робочих бізнес-моделей з уже досягнутої граничною віддачею від інвестицій. І завдання уряду - не чекати появи чесних судів та ефективної системи захисту прав власності (що не відміняє необхідність кропіткої і планомірної роботи в даному напрямку), а допомогти економіці перейти на наступний рівень циклу ділової активності з мінімальними втратами.

Дані для інфографіки: НБУ