Обвал боргів і хмарочосів. Чому Китаю загрожує нова криза і чого чекати Україні

Держборг Китаю становить вже понад 300% ВВП. Це найбільший показник в світі, і одного разу ця боргова піраміда може завалитися. А головний ризик в найближчій перспективі — можливий дефолт одного з найбільших забудовників Піднебесної

Як писала "ДС", Світовий банк (СБ) увечері 16 вересня оголосив про закриття рейтингу Doing Business через заангажованість при його складанні на користь Китайської Народної Республіки: відповідно до внутрішнього розслідування, з боку офісу президента СБ Джим Ен Кіма від аналітиків вимагали зміни методології, а з боку колишньої виконавчої директорки СБ Крісталіни Георгієвої — "конкретних змін в наборі даних Китаю, покликаних покращити його позицію". Все це відбувалося в контексті кампанії СБ із збільшення фінансування, в якому Китай повинен був зіграти провідну роль. Власне, це далеко не перше свідчення того, що Піднебесна на найвищому рівні займається перекручуванням даних про свою економічну ситуацію. А що стосується реальності — то вона зовсім не безхмарна.

Криза на ринку нерухомості

Другий за величиною найбільший забудовник Китаю Evergrande на межі дефолту — компанія не може сплатити поточні виплати за боргами. Загальний обсяг заборгованості — майже 2 трлн юанів (близько $ 309 млрд). Біля офісу компанії в китайському Шеньчжені почалися протести.

Коли великі фірми зазнають фінансових труднощів — це знак більш масштабних проблем. Падіння Evergrande цілком можна порівняти з іпотечною кризою 2008 року в США, коли все почалося також з проблем у великих компаній з нерухомості, причому з державною участю — Fannie Mae і Freddie Mac.

До слова, ще в червні акції Evergrande впали на 12% після того, як будівельна група оголосила про скасування запланованих спеціальних дивідендів. Уже тоді інвестори почали обговорювати ймовірність того, що діяльність Evergrande може закінчитися дефолтом. І це буде початком цілої низки дефолтів на дуже проблемному ринку нерухомості Китаю.

Чому ринок проблемний? Та тому що китайська будівельна галузь в якийсь момент стала "річчю в собі". Гігантські компанії-девелопери брали кредити, будували цілі міста сучасних будинків, — але це житло ніхто не купував. Дійшло до того, що 15 багатоквартирних будинків в Куньмін, столиці провінції Юньнань, були знесені в минулому місяці після того, як вісім років простояли порожніми.

Ще в 2017 р були опубліковані результати загальнонаціонального дослідження, проведеного Південно-Західним університетом фінансів та економіки Ченду в 2017 р. Вони показали, що приблизно 22% будинків в Китаї є незайнятими — це понад 50 млн порожніх квартир і будинків по всій країні.

Як писало тоді агентство Bloomberg, купівля квартир і будинків в якості інвестицій протягом багатьох років підвищувала ціни на нерухомість в Китаї. Однак якщо на ринку нерухомості з'являться які-небудь тріщини, поспішні продажі незайнятих будинків, швидше за все, вдарять по Китаю в цілому, викликаючи численні економічні і соціальні проблеми. Уже тоді скептики говорили, що ринок житла Китаю наближається до кризи. І ось тепер вона настала.

Звичайно, з великою ймовірністю китайська держава втрутиться і локалізує проблему до того, як вона пошириться на інші фірми і сектори. Але це не вирішить загальної проблеми перевантаженості китайської економіки боргами.

Велика країна — великі борги

За оцінками Інституту міжнародних фінансів (IIF), пандемія збільшила світовий борг за 2020 р на $ 24 трлн. Він досяг рекордних $281 трлн, а це 355% світового ВВП. Половину минулорічного приросту — $ 12 трлн — забезпечило зростання державного боргу, компанії додали до нього $5,4 трлн, банки — ще $3,9 трлн, а домогосподарства — $2,6 трлн. На ринках, що розвиваються — без урахування банківського сектора — найбільше зросло боргове навантаження в Китаї.

При цьому бюджетний дефіцит в Китаї в 2020 р був величезним — 18% ВВП. Ще в I кварталі 2019 р держборг Китаю (не тільки центрального уряду, а й місцевих урядів, держкомпаній і держбанків) перевалив за 300% ВВП, або понад $40 трлн (якщо бути точними — 303%). Цілком ймовірно, що за підсумками 2021-го держборг Китаю може перевищити 350% ВВП. Саме КНР — найбільш обтяжена боргами економіка в світі, а зовсім не США, як часто вважається.

Аналітики одного з провідних інвестфондів Crescat ще в листі інвесторам наприкінці 2020-го попереджали, що проблеми Китаю можуть перекинутися на решту світу і США. Зокрема, вони вказували, що китайський юань і гонконгський долар є найбільш переоціненими валютами на планеті. Також Китай створив величезну суму кредиту на $46 трлн у своїй банківській системі. При цьому банківська бульбашка Китаю в чотири рази більша, аніж дисбаланс між активами банків і ВВП в США на піку бульбашки на ринку житла перед економічним обвалом 2008 р

У США — теж величезний борг. Але сила боргу Америки — в довірі долару, головній резервній валюті. Поки світ вірить в долар — жодного його краху не відбудеться. Набагато більшою проблемою для світової економіки є борг Китаю.

І хоча для самої КНР зовнішній борг не виступає серйозною проблемою (його відношення до ВВП в останні роки не перевищувало 15-20%, а річний обсяг процентних виплат становить лише близько $15 млрд), борг внутрішній з 2008 р зростає значно більшими темпами. Це багато в чому викликане діяльністю секторів, пов'язаних з нерухомістю (перш за все, банків і будівництва). На нього вже в 2014-му припадало 45% всього боргу (нефінансового сектора). Співвідношення загального боргу Китаю (державного, корпоративного і приватного) і ВВП тоді склало 282% — це один з найвищих показників у світі.

У період з 2010 до 2017 рр. внутрішній попит в Китаї збільшувався набагато швидше, ніж доходи від експорту, і забезпечував в 2017 р 83,6% ВВП. Це означає, що серед джерел зростання економіки Китаю в останні роки переважали вже не зовнішні (інвестиції, доходи від експорту), а внутрішні чинники немонетарного і монетарного характеру. Збільшення грошової маси (М2) стало основним фактором підвищення внутрішнього споживчого та інвестиційного попиту на товари і послуги.

Доказом штучного стимулювання зростання в Китаї служить динаміка показників заборгованості секторів економіки, яка почала швидкими темпами рости з кінця 1990-х рр. З 2010 по 2015 р в абсолютному вимірі корпоративний борг виріс з 75 до 170 трлн юанів, тобто більш, ніж в два рази; борг фінансового сектора — з 40 до 100 трлн юанів. При перерахунку в долари по номінальному курсу приріст внутрішнього боргу тільки за 2010-2015 рр. виявився не меншим, ніж $25 трлн.

Сьогодні фактори ризику розвитку боргової кризи — це уповільнення зростання китайської економіки, що збільшує бюджетний дефіцит, посилення відпливу капіталу за кордон, а також необхідність підтримувати певний курс юаня, який увійшов в кошик резервних валют МВФ, і пов'язане з цим скорочення золотовалютних резервів, накопичення "поганих" кредитів в банківській системі і небажання уряду йти на радикальні кроки з банкрутства підприємств. В результаті зростає число недієздатних бізнесів, а можливості держави щодо їх підтримки шляхом надання банківських гарантій — звужуються.

Китайська економіка потрапила в ситуацію, яка називається "ризикована трійця":

- зростання коефіцієнтів левериджу (в даному випадку борг/ВВП);

- уповільнення зростання продуктивності;

- зниження гнучкості політики.

Разом із зростанням фінансових ризиків здатність уряду вирішувати ці проблеми буде послаблюватися. А з урахуванням великої економічної ваги Китаю його боргові проблеми стають серйозним фактором ризику не тільки для китайської, а й для всієї світової економіки. Деякі експерти вже задаються питанням: чи не стане китайський дефолт за суверенним боргом початком нової глобальної фінансової кризи.

Заборона на "негативну" інформацію

У статті ми використовували багато досить старих даних. Причина проста: влада Китаю, як і будь-якої авторитарної держави, намагається не допускати публікації статистичних даних, якщо вони свідчать про те, що справи у правлячого режиму йдуть не дуже добре.

А в останні місяці в Китаї взагалі потрапили під удар медіа, блоги та профілі в соцмережах, які розповідають про економіку і фінанси. Як пише газета Financial Times, їм тепер фактично заборонено говорити про економіку Китаю в песимістичному, скептичному і критичному ключі. Наприклад, за порушення цих правил вже був заарештований відомий фінансовий аналітик з більш ніж 5 млн підписників. Ще кілька схожих акаунтів не оновлюється кілька місяців.

Природно, що все це прикривається боротьбою з фейками і дезінформацією. Однак учасники китайського медіа-ринку на умовах анонімності розповіли Financial Times про те, що нові закони роблять другу в світі економіку дуже закритою в інформаційному плані.

Принаймні, тепер ми розуміємо, що причини "китайського економічного дива" — це не тільки готовність працювати 12 годин на день "за миску рису". Це ще й глибоко боргова економіка, на якій за роки зростання надулась неймовірних розмірів бульбашка взаємних заборгованостей. А китайська влада явно не знає, як вирішити цю проблему — тому і вважає за краще не випускати за межі країни жодну інформацію про неї.

Наслідки для України

Обвал китайського ринку будівництва означатиме різке падіння попиту на місцевому ринку на українську залізну руду — а це значна частина нашого експорту в Піднебесну. Більш того, потужні китайські виробники сталі, втративши попиту на внутрішньому ринку, вийдуть на світовий, де стануть конкурувати з українськими. Ну а про те, як китайці вміють демпінгувати, знають всі, хто професійно займався міжнародною торгівлею.

Уже наприкінці весни цього року попит на сталь в Китаї почав падати, а в серпні зниження стало ще більш помітним. Після чого світові ціни на залізну руду впали на 10%. BHP Group, найбільша гірничодобувна компанія світу, заявила про ймовірність істотного скорочення виробництва сталі в Китаї в другому півріччі. Раніше деякі з великих китайських виробників сталі вже взяли на себе зобов'язання щодо скорочення випуску.

Падіння вартості залізної руди сприяє зниженню цін і на сталь. Тиск на ринок також дозволяє очікувати, що попит на сталь в Китаї буде зменшуватися, враховуючи те, що Пекін прагне стримати зростання обсягів житлового будівництва.

"Світовий ринок сталі охолоджується, і ми, як і раніше, дотримуємося думки про те, що ціни будуть знижуватися до кінця 2021 року і у 2022 році, оскільки попит на сталь в Китаї з боку будівельної галузі швидко слабшає", — відзначають експерти Fitch Solutions. В цілому вже зрозуміло, що за підсумками 2021-го виробництво сталі в Китаї скоротиться — вперше за п'ять років. При цьому Морські порти України за підсумками січня-серпня скоротили експортну перевалку руди на 17,3% в порівнянні з аналогічним періодом минулого року — до 19,2 млн т.

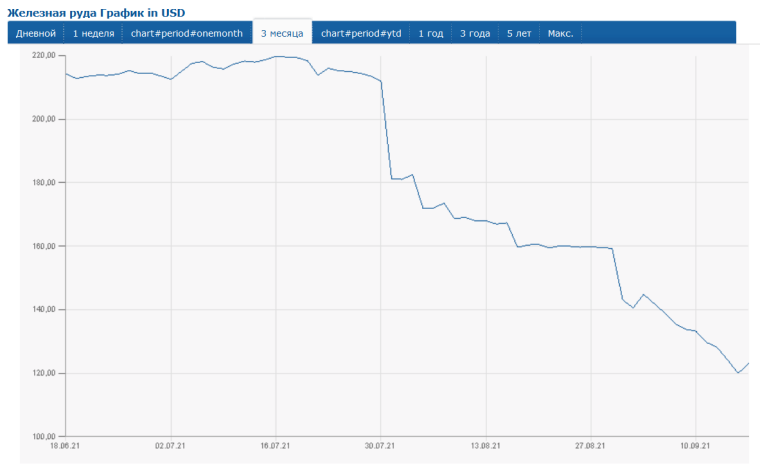

Найсумніше для українського ГМК зараз — то, що на "китайському негативі" сильно впали світові ціни на залізну руду. Ще в липні вони коливалися в районі $ 220 за тонну, а вже 18 вересня обвалилися до $120 і продовжили падіння. Більш того, за прогнозами у 2022 р середня вартість залізної руди на світовому ринку складе $100-110, а в 2023-му опуститься до $90.

За перші два квартали 2021-го Україна експортувала залізної руди на $4,02 млрд. Якщо наведені прогнози виявляться правильними, за перше півріччя 2022 українські експортери залізної руди зароблять вдвічі менше.

Що ж стосується сталі, то хоча попит на неї ще росте в США і ЄС, але аналітики Bloomberg чекають падіння середньої ціни на гарячекатаний прокат. У 2021 році його середня ціна складає приблизно $870 за тонну, а за прогнозами в 2022 і 2023 рр. ціни знизяться до $750 за тонну і $700 за тонну відповідно. У Bank of America прогнозують здешевлення стали вже в другій половині 2021-го. Експерти FocusEconomics очікують зниження на 26,7% до кінця поточного року, і ще на 40,5% до кінця 2022 р

За даними Держстату, за підсумками перших двох кварталів 2021-го українські експортери чорних металів заробили $6,15 млрд. Якщо ціни в першому півріччі 2022 будуть на третину нижчими за нинішні, то доходи українських металургів впадуть до приблизно $4 млрд, і то за умови збереження рівня попиту.

Ми розглянули найочевидніші наслідки проблем, пов'язаних з боргами і будівельною галуззю Китаю. Втім, можливий дефолт одного з найбільших забудовників може запустити значно більш високу хвилю на багато ринків країни. За яким сценарієм розвиватимуться події зараз передбачити складно, однак 20 вересня — ключовий день, коли для Evergrande закінчується термін погашення відсотків по кредитах.