Кому потрібна слабка гривня. Чи варто Україні брати приклад з ЄС і Китаю

Курсова ноша Америки

Міжнародна система розрахунків за торгові операції і фінансові транзакції на ринку капіталу, прийнята в 1944 р. і ввійшла в історію під ім'ям Бреттон-Вудської угоди, передбачала демонтаж колишньої моделі "золотого стандарту" як універсального мірила вартості національних грошей. Відтепер мірятися з золотом було дозволено лише США. Країни - учасниці угоди встановлювали фіксовані обмінні курси по відношенню до осьової валюти - долара, ціна якого була відлита" у золоті ($35 за унцію). Центробанки країн-учасниць брали на себе зобов'язання витримувати валютний коридор по відношенню до долару в діапазоні 1%. Неминучі дефіцити в платіжному балансі менш розвинених держав, не здатних витримувати політику фіксованих курсів, повинен був компенсувати новостворений для цих цілей МВФ. Ця система, по суті, і дозволила США наростити власний індустріальне ядро, попутно витісняючи товари торгових конкурентів. Ідеальна модель, при якій Америка розвивала свою промисловість, посилювала торгову гегемонію і вгоняла в кредитну кабалу більш слабких союзників - "ера золотодолларового стандарту".

Але у цієї моделі було кілька недоліків. По-перше, вона стала не цілком відповідати постіндустріальної фази економічного розвитку. По-друге, вона обмежувала апетити Вашингтона в частині нарощування держборгу. Це зараз парламент США змушений приблизно раз на рік-два приймати рішення про підвищення максимальної планки держзапозичень. З "золотом" домовитися не вдалося: коли розмір емісії долара з урахуванням курсу обміну на золото перевищив всі розумні межі, конвертація американської валюти в золото стала нагадувати обмінний курс радянського рубля. Система твердих паритетів вже не могла забезпечувати фіксований валютний обмін.

Ямайська валютна система 1976 р. встановила примат ринкового курсоутворення. Відтепер економіки, що розвиваються, могли застосовувати тактику фіксованих курсів або плаваючих. Країни, що володіють цільними стратегіями довгострокового економічного розвитку, навчили свої національні валюти "плавати" в потрібному напрямку. Зокрема, з допомогою заниженого курсу юаня Китай створив унікальну курсову базу зростання свого експорту, поступово вгризаючись в ринки США і Європи. Американці тривалий час не звертали уваги на цей валютно-торговельний протекціонізм, в рази збільшуючи обсяг держборгу і активно розвиваючи третинний сектор економіки - послуги, медицину, освіту і науку. Але зів'яла слава Детройта змусила президента США Дональда Трампа знову висунути побитий міллю гасло "Повернемо Америці колишню велич". І велич це повинно було бути повернуто в складальних цехах і сталеливарних печах, а не в супермаркетах і торгових придорожніх кафе. В Америці усвідомили, що, навіть перебуваючи у постіндустріальній фазі розвитку, велика країна просто зобов'язана володіти ефективним індустріальним ядром. Простими словами, щоб звичайні американці могли витрачати гроші в кафе, магазинах, лікуватися, навчати дітей і відпочивати, збагачуючи на цьому 70% населення, решта 30% повинні заробити для цього вихідний базис національного доходу в реальному секторі. Реальний сектор в цій моделі - джерело енергії, без якої економічний двигун не працює.

Слідами "поганих хлопців"

Спочатку Трамп намагався реалізувати політику нової індустріалізації, створюючи податкові стимули для повернення системних компаній в рідну гавань і застосовуючи систему пільг і преференцій для новостворених фірм в сегменті малого і середнього бізнесу. Але деякі країни пішли дуже далеко, особливо Китай, Південна Корея і група АСЕАН. Налякати їх податковими пільгами не можна. Америці зараз потрібен весь арсенал квазідержавного протекціонізму і непрямого стимулювання внутрішнього виробництва.

Довгий час США критикували такі країни, як Китай, у тому, що вони: а) створювали необґрунтовані податкові стимули для залучення іноземних інвесторів, наприклад у вигляді вільних економічних зон і порто-франко; б) активно впливали на незалежну монетарну політику своїх центробанків, змушуючи їх знижувати процентні ставки і стимулювати банки кредитувати реальний сектор економіки; в) створювали механізми торгового протекціонізму - демпінг при експорті та митні збори при імпорті; г) штучно занижували курси валют для стимулювання експорту та обмеження імпорту.

Самі США всі ці роки намагалися вести протилежну політику: високий рівень оподаткування, незалежний монетарний орган, коли міністра фінансів не пускали навіть на поріг федрезерву (ФРС), підтримка вільної світової торгівлі, ринкове курсоутворення. Але ситуація кардинально змінюється: новий фіскальний маневр, спрямований на повернення інвестицій назад на американський ринок капіталу, майже ручна ФРС, жорсткі торгові війни по всьому периметру глобального фронту з застосуванням найцинічнішою 21-ї статті генеральної угоди про тарифи (ГАТТ) про введення загороджувальних мит, керуючись інтересами національної безпеки". І найголовніше - нові курсові війни.

Напередодні саміту G20 в Осаці Трамп обрушився на Китай і ЄС з критикою їх суверенної курсової політики: "Китай і Європа грають у велику гру з маніпулювання валютами. Вони закачують гроші в систему, щоб конкурувати з США. Ми повинні робити те ж саме". В іншому випадку США ризикують залишитися "в дурнях, сидячи і ввічливо спостерігаючи, як інші країни продовжують грати в свої ігри, як вони роблять багато років".

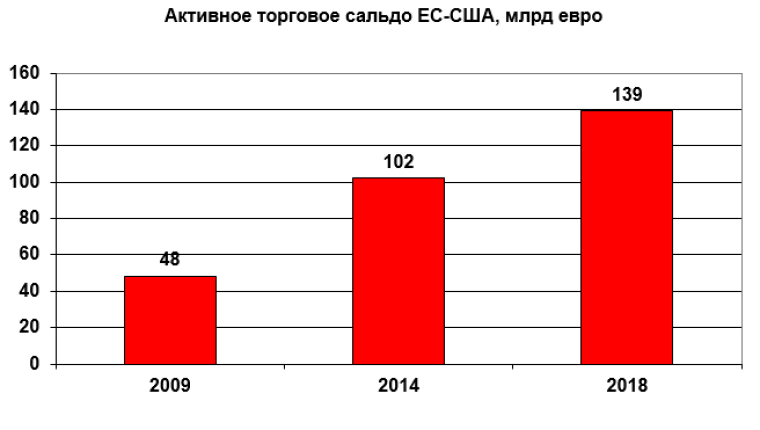

Політика слабкого євро і нульових базових ставок в єврозоні (в Німеччині й зовсім негативні за держоблігаціями) дійсно призвела до того, що ЄС суттєво наростив торговий профіцит в товарному обороті з США.

З 2009 р. позитивне сальдо торгівлі ЄС-США зросла з 48 млрд євро до 139 млрд у минулому році на користь європейців, або майже в три рази. Ще більш глибока диспропорція в торгівлі США спостерігається в контексті Китаю, який у 2018-му наростив позитивне торговельне сальдо до понад $323 млрд, при цьому темп зростання китайського експорту склав більше 11%, а зустрічного американського - всього 0,7%. Досяг цього Китай як за рахунок утримання юаня на заниженому курсовому горизонті, так і з допомогою інструментів середньострокового кредитування у вигляді кредитів, наданих Народним банком Китаю банкам своєї країни для подальшого кредитування реального сектора економіки. У контексті курсової і кредитно-грошової політики дані інструменти взаємопов'язані і призводять до зменшення частки валютних резервів у структурі активів НБК: дане значення знизилася з 80% до 60%-.

Отже, Трамп використав кілька опцій стимулювання нової індустріальної політики: фіскальний маневр, відмова ФРС від підвищення базових процентних ставок і можливий перехід до політики їх зниження, торгові мита. У колишні роки ринки формували свої міжнародні резерви, купуючи валюту США (обсяг вкладень - трильйони доларів). Крім іншого, подібний попит утримував курс американської валюти на відносно високому рівні. Відтепер вектор операцій може розвернутися на 180 градусів: мінфін США як орган, відповідальний за курсові операції, може активувати валютні інтервенції в зворотному напрямку. За обсягом резервів на 2017 р. Америка перебувала на 21 місці, між Індонезією та Іраном. Втім, резерви США особливо не потрібні, так як у них є друкарський верстат і можливість емітувати ключову світову резервну валюту. З допомогою Федерального резервного банку Нью-Йорка Білий дім може почати глобальну скупку валют країн - торгових конкурентів: євро, ієни, юаня, рупії. З метою послабити їх економіки, що наповнюють світовий грошовий обіг надлишкової доларової масою. У минулі роки США переконували своїх торгових партнерів синхронно послаблювати долар, але після того як Японія внаслідок подібних дій надовго потрапила в пастку дефляції і "вічної стагнації", охочих грати у валютні ігри з американським казначейством буде небагато. Що стосується самостійних інтервенцій, то перш федрезерву вдавалося по дорожній карті мінфіну кілька разів вдало торпедувати євро та ієну в дев'яностих і на початку нульових, що ще раз підтверджує теоретичну ймовірність нових курсових атак на юань або рупію.

Але не тільки це загрожує прихильникам слабких валют. Мінфін США виділив три базових критерію для прийняття рішення про введення додаткових імпортних мит на товари з країн, які проводять неадекватну, за мірками Вашингтона, курсову політику. До них відносять: обсяг і частоту валютних інтервенцій місцевих центробанків, торговий профіцит тієї чи іншої країни, питома вага країни - економічного партнера в загальному обсязі американського торгового обороту. Тобто це має бути не просто "поганець", але "глобально значущий поганець", і до того ж з'їдає внутрішній ринок США. Наприклад, РФ чітко проходить за двома критеріями (інтервенції ЦБ і торговий профіцит), але частка російських товарів у структурі американського імпорту незначна.

Найбільше Вашингтон дратує курсова політика Китаю, який утримує юань в межах 2%-го валютного коридору. Аналог європейської курсової змії ("змія в коридорі") 1990-х.

У центробанку будь-якої країни є кілька інструментів для планової девальвації курсу своєї валюти (або переведення його в бічний тренд) з метою стимулювання експорту: валютні інтервенції, зниження базових ставок і охолодження попиту нерезидентів на державні боргові зобов'язання. США планують карати за це торговими митами. В потенційному списку: Китай, Південна Корея, Індонезія, Таїланд, Малайзія, Індія, В'єтнам і, можливо, ЄС (або окремі країни) і Швейцарія.

Приклад для України

Країни - торговельні партнери США в даний час застосовують кілька базових моделей заниженого курсу. Це радикальне послаблення і бічний тренд, коли періоди девальвації змінюються ревальвацією, але довгострокові екстремуми приблизно збігаються.

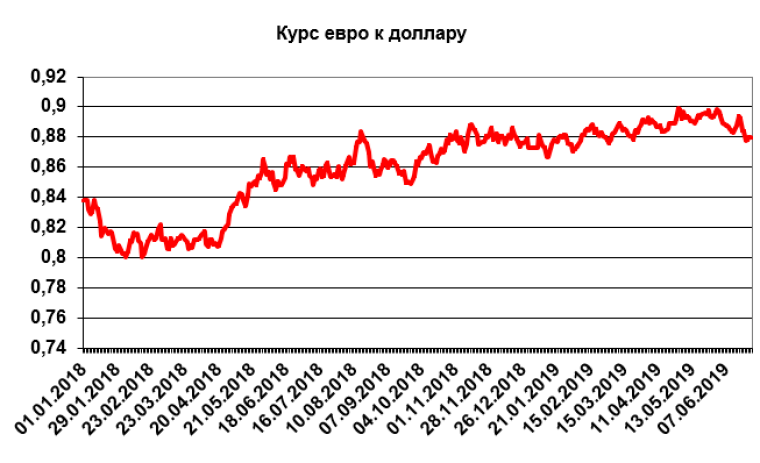

Радикальні курсові моделі наразі характерні для ЄС, Південної Кореї та Індії, остання намагається повторити зовнішньоекономічний успіх Китаю, а корейці - модель японської економічної експансії зразка 1980-х, але тільки без допущених тоді прорахунків у питаннях процентної та курсової політики.

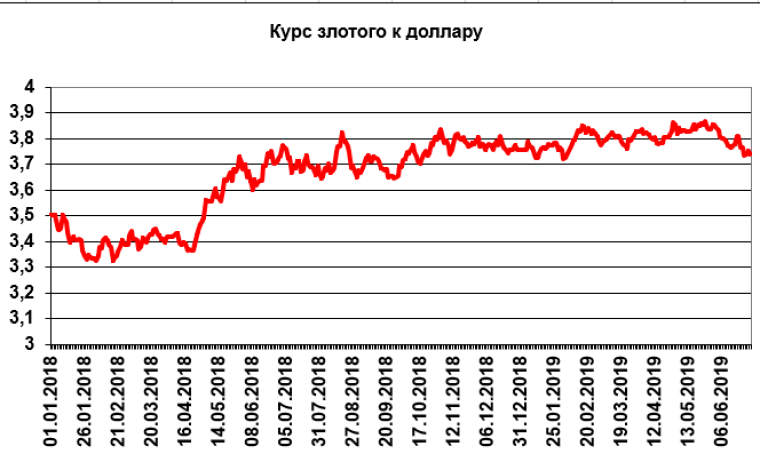

Японія, Швейцарія та ряд країн (наприклад, Польща) реалізують стратегію бічного тренда, перманентно допускаючи зміцнення своїх валют, але тут же переводячи їх у режим девальвації, у результаті чого курс повторює попередні екстремуми і рухається як би "в бік". Хоча приклад Польщі показовий у тому плані, що її економіка зміцніла в умовах стабільного злотого і політики злотоцентризма.

В цьому контексті розглянемо приклад України. Нам, як і полякам, необхідна двухпериодная курсова модель, розроблена на основі економічного відповідності суверенної валютної політики реальним потребам економіки. Сировинна модель, реалізована нині, потребує заниженні курсу гривні. По мірі залучення країни в глобальні ланцюжка доданої вартості та розвитку внутрішнього ринку на тлі системного припливу прямих іноземних інвестицій (ПІІ) зміцнення гривні може стати фундаментом для капіталізації внутрішніх активів і підвищення платоспроможного попиту у валютному еквіваленті, адже і ВВП, і подушний дохід визначаються в доларах.

Тобто для сировинної економіки на тлі стабільно низьких ПІІ ревальвація шкідлива (якщо тільки вона не пов'язана з різким зростанням світових цін та параметрів експорту, як у 2017 р., коли зміцнення гривні було б обґрунтованим), так як знижує динаміку ВВП і "здуває" доходи бюджету.

Перехід в режим зміцнення курсу гривні об'єктивно корисний на етапі завершення системного залучення ПІІ в реальний сектор економіки, коли хвиля ревальвації формується в результаті різкої мультиплікації параметрів і капіталізації внутрішнього ринку та зростання сукупного попиту населення на вітчизняні товари.

Штучна девальвація при такому підході можлива лише за умови застосування державою активних механізмів щодо збільшення грошового пропозиції у вигляді середньо - і довгострокових кредитів центробанку, які рухаються в реальний сектор через кредитні банківські інструменти.

Це свого роду три ступені розвитку: 1) сировина (стратегія планової девальвації нацвалюти - модель України, Казахстану, РФ); 2) вихід на рівень формування високої доданої вартості та активного залучення ПІІ (стратегія бічного тренда або зміцнення нацвалюти (Польща і злотоцентризм); 3) різке зростання грошової пропозиції за рахунок емісійних механізмів і напрям цих ресурсів у реальний сектор економіки, коли він готовий до такої масштабної фінансової абсорбції (довгострокове утримання нацвалюти на занижених позиціях в межах вузького курсового коридору - Китай).

В цьому плані Україна - територія атипової курсової політики. Економічна модель сировинна, курсові інтервенції НБУ спрямовані на викуп валюти, але гривня зміцнюється. Високі базові ставки, блокування кредитування реального сектора і стисла монетарна пружина. В результаті отримуємо уповільнення темпів економічного зростання і недовиконання бюджету. Причина цього - замість формування умов по залученню ПІІ держава створила "чорну діру" у вигляді розміщення коротких і мегадорогих внутрішніх боргів. Даний фінансовий Мальстрим і формує курсову антиутопію, коли зміцнення гривні поступово тягне економіку на дно, знижуючи темпи зростання ВВП до 2-2,5% і формуючи пастку низьких доходів населення, коли темпи їх зростання сповільнюються на тлі тривалої активної цінової динаміки.

При цьому, хоча ми і рухаємося в мейнстрімі курсових вимог США, зміцнюючи свою валюту, це ніяк не конвертується для нас в торгові бонуси у вигляді зняття американських мит на український метал або відкриття своп-ліній між ФРС США і НБУ в межах $2-3 млрд терміном на три-п'ять років. Адже подібні угоди США вже укладали з центробанками ЄС, Швейцарії, Японії, Великобританії, Канади, Австралії, Швеції, Норвегії, Данії, Новій Зеландії, Бразилії, Мексики, Сінгапуру, Південної Кореї. Дані преференції за політику "дорогої гривні" хоча б частково компенсували б наші втрати від застосування "американської рамки курсової моделі". І допомогли б перейти до нового формату курсової стабільності на базі ПІІ, а не спекулятивних короткострокових портфельних інвестицій.