Інфляційні страхи. Правильно Нацбанк розставив собі пріоритети?

Текст документа був розроблений виконавчим апаратом регулятора, але на базі стратегії, визначеної Радою. Так що вперше роль Ради не була зведена до ритуального "освячення" запропонованого документа. Крім того, він затвердив і оцінку виконання "грошово-кредитної конституції" за минулий рік в частині її застосування в першому півріччі 2018-го. Серед приємних бонусів для чиновників - затвердження кошторису адміністративних витрат НБУ на 2019-й. Тепер можна буде спокійно замовляти нові килимові покриття і планувати зростання фонду заробітної плати. Наприклад, проіндексувати її на рівень інфляції. Виходить взагалі забавно. У деяких країнах з правлінням центрального банку підписується спеціальний контракт, в якому позначають якісь реперні точки для оцінки ефективності виконаної роботи, наприклад рівень інфляції. Виконав поставлені таргети - отримай прописане в контракті. Не виконав - вважай, працював на громадських засадах.

В Україні ж, чим вище інфляція і глибше девальвація нацвалюти, тим вище зростає зарплата чиновників НБУ. При цьому за перше і за друге вони зобов'язані відповідати і якщо "воно" росте - нести відповідальність. Хоча б особистим кешем. Поки ж із західних стандартів управління регулятор адаптував лише рівень зарплат, які наближаються до оплати праці керівників Федеральної резервної системи США.

В самій стратегії позначено кілька строго підпорядкованих цілей. Головне - підтримка цінової стабільності, яку в НБУ обмежено розуміють виключно в контексті інфляції споживчих цін. У поняття "стабільності" вже чотири роки не входить обмінний курс гривні, що вже говорити про такі дрібниці, як промислова інфляція, яка безконтрольно варіюється від однозначних до двозначних чисел, попутно розхитуючи і без того погано контрольований ціновий механізм. Що стосується девальвації гривні, то цей фактор працює у нас з 2014-го за принципом останнього цвяха в кришку труни з написом "цінова стабільність", але регулятор вважає за краще не чути цього "стуку".

Друга мета НБУ - забезпечення фінансової стабільності. Більш предметно - це стабільність банківської системи. Дана мета в фаворі у регулятора лише до тих пір, поки вона не суперечить зазначеній вище. Простими словами, якщо для порятунку держбанків у разі масштабної кризи доведеться надрукувати понад 200 млрд грн і роздати їх вкладниками - цього ніхто не буде робити, так як в результаті подібних заходів інфляція збільшиться в рази.

Мета номер три - це сприяння стійким темпам економічного зростання та підтримка економічної політики уряду. Але знову ж таки, лише оскільки це не буде суперечити меті №1 і цілі №2. Тобто включення монетарного механізму для реалізації суверенної промислової політики станеться лише тоді, коли новий "монетарний вкидання" грошової бази адекватно абсорбується реальним сектором економіки, а не піде на споживчий ринок, викликаючи зростання цін, або на валютний - провокуючи девальвацію гривні і знову ж зростання цін. Крім того, саме по собі комерційне кредитування буде активовано по мірі появи платоспроможних позичальників, які задовольнять всім тим драконівським стандартам, які визначені регулятором, включаючи забезпечення заставами і рівень обов'язкового резервування. Простими словами, кредитування економіки як самоцілі не буде, більше того, не варто чекати і послаблення нормативних вимог, закладених у документах НБУ.

В "Основах" підтверджена вірність інфляційного таргетування, адже, по думки монетарної влади, цей режим найбільш відповідає вимогам економічного зростання. Цікаво, на підставі яких емпіричних даних регулятор прийшов до такого висновку? Невже використовуючи дані останніх років, коли економіка зростала в середньому на 2,5%, що як мінімум в два рази нижче динаміки ключових країн, що розвиваються, і в півтора - середньорічного зростання світової економіки в поточному році.

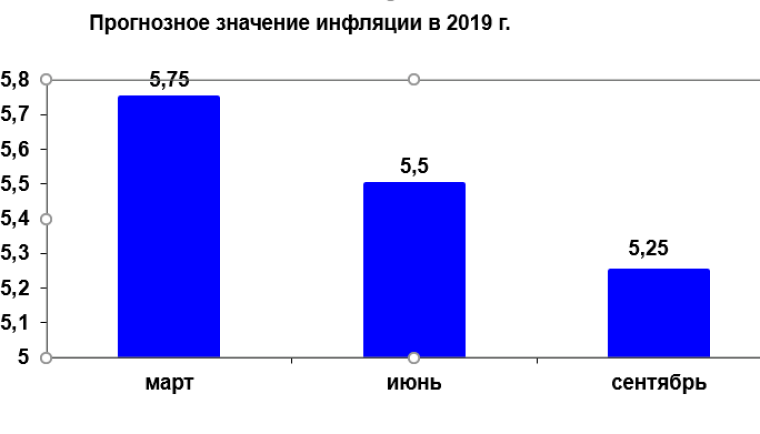

Джерело: НБУ

За прогнозами НБУ, закладеним "Основи", інфляція в наступному році нарешті максимально наблизитися до заповітного цінового таргету в 5%. Так, в березні наступного року споживча інфляція складе 5,75%, в червні - 5,5%, у вересні - 5,25%. При цьому зазначимо, що такі ж параметри закладалися прогноз і роком раніше. Таким чином, або в НБУ бачать неухильне рух монетарних показників до поставленої мети, або просто не хочуть змінювати декорації по ходу п'єси і планують на старій партитурі дограти до кінця увертюру до найбільш напруженого періоду в 2019-2020 рр.

Як би там не було, гальмування інфляції з нинішніх 10% плюс" до 5% малоймовірно, адже практично всі наближені до влади експерти потихеньку починають віщати про необхідність м'якого кейнсіанства під назвою "промислова політика". А для цього потрібно частково задіяти емісійні канали, які поки що працюють лише в процесі викупу НБУ іноземної валюти на міжбанку і при рефінансуванні комерційних банків, хоча останній канал нині задіяний не часто (банки все більше розміщують вільну ліквідність у казначейські фінансові інструменти - ОВДП і депозитні сертифікати НБУ). Та й такий емісійний канал, як викуп валюти на міжбанківському ринку, за останні місяці помітно ослаб - регулятор проводить інтервенції з підтримання курсу гривні, тобто продає валюту, а не купує. Іншими словами - вилучає ліквідність з ринку.

У 2018 р. інфляція складе не менше 10%. За рахунок чого ж у такому разі буде забезпечений монетарний перигей, коли таргет по інфляції в 5% максимально наблизиться до реальних ціновими показниками? За рахунок посилення монетарної політики, яка буде проявлятися не тільки в зростанні облікової ставки, але і вкрай повільних темпів зростання грошової бази, при цьому не виключено і її стиснення. За вісім місяців цього року "широкі гроші" виросли лише на 2% до 1,23 трлн грн, в той час, як в 2013 році зростання грошової маси склало 17,2%, при цьому ціни ледь не скотилися у дефляцію - мінімальне зростання на 0,5%.

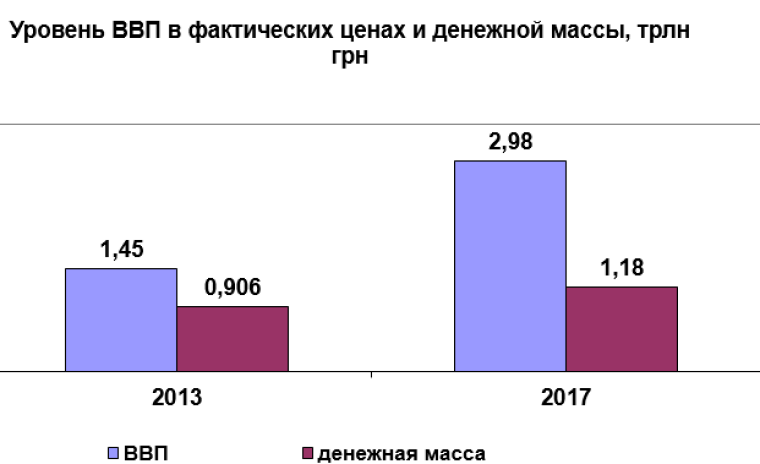

Джерело: НБУ, Держстат

Як випливає з наведених вище даних, в 2013 р. рівень монетизації економіки перевищив 62%. А в минулому році цей показник склав всього 39,6%. Розібратися в цих співвідношеннях допоможуть так звані коефіцієнти Маршалла, які показують рівень монетизації економіки, а розраховуються як відношення грошової маси до ВВП.

Якщо взяти азіатські країни, багато з яких мають сировинну спеціалізацію і є перехідними, то можна побачити чітку залежність між рівнем монетизації та економічним розвитком. Найбагатші країни мають, як правило, дуже високий рівень монетизації і при цьому досить низькі показники інфляції. Так, в економіках з рівнем ВВП $10-50 тис. на душу населення грошова маса перевищує ВВП (рівень монетизації більше 130%), а інфляція знаходиться в межах 3%. Країни, що розвиваються (ВВП на душу населення від $2,6 до $10 тис.) характеризуються середнім рівнем монетизації: 50-60% і інфляцією до 8%. Найбідніші країни (ВВП на душу населення до $2,6 тис.) володіють низьким рівнем монетизації (35-40%) і рівнем інфляції вище 8%. Це, як правило, сировинні економіки з високим рівнем трудової міграції та корупції. Таким чином, до кризи 2014-2015 рр. Україна перебувала у другій групі країн, що розвиваються: низькі темпи інфляції, середній рівень монетизації ВВП на душу населення - понад $4 тис.

Зараз ситуація кардинально змінилася: високі темпи інфляції (понад 10%), вкрай низький рівень монетизації (менше 40%) і подушний ВВП менше $2,5 тис. На сьогодні це рівень найбідніших економік Африки, Азії та Океанії.

Економіка перебуває в так званої пастки бідності, коли реальний сектор не розвивається, тому що немає достатніх грошових ресурсів (стан постійної фінансової гіпоксії), а з іншого боку, в умовах випадання з економічний структури цілих блоків (Крим, Донбас) застосування монетарного гальмування було вимушеним, хоч і болючим кроком.

Зараз важливо інше - як від тактики монетарної стабілізації перейти до стратегії макроекономічного зростання, попутно не порушивши крихкий інфляційний баланс і курсової компроміс?

Простими словами - вкрай важливо знайти необхідні канали емісії гривні, які будуть працювати не на інфляцію, девальвацію або бюджетний дефіцит, а на зростання економіки.

Джерело: НБУ, Держстат

Поки такий баланс, на жаль, знаходиться від протилежного, тобто в ті періоди, коли Нацбанк практично нічого не робить... Так, в 2014-2015 рр. середньорічна облікова ставка була майже в два рази менше індексу споживчих цін. Тобто в наявності жахлива недооцінка загрози з боку високих темпів інфляції і глибокої девальвації гривні. З такою інфляцією облікова ставка має бути підвищена до 40-50%. У 2016-му, навпаки, середньорічна облікова ставка в півтора рази перевищує темп інфляції, частково блокуючи економічне зростання. Зате в 2017-му, коли монетарними процесами керував "безголовий" регулятор, співвідношення було майже ідеальним: середня облікова ставка - 13% і інфляція - 13,7%. У поточному році облікова ставка знову вирвалася вгору, і на даний момент її середньорічне значення в 1,7 рази перевищує прогнозний рівень інфляції.

Джерело: Держстат

Що ж стосується кореляції цінових показників та динаміки ВВП, то ще невідомо, який у нас буде економічне зростання при рівні інфляції до 5%, до якого так прагне НБУ. Швидше за все, це будуть вкрай низькі темпи.

Адже для відновлення реального сектору економіки та проведення структурних реформ потрібна м'яка монетарна політика з низькими процентними ставками, але при цьому і високими темпами зростання грошової маси.

Звичайно, висока інфляція шкідлива для економіки. Падіння ВВП в 2014-2015 рр. на 16,4% супроводжувалося інфляцією 68,2% за два роки. Потім інфляція вище 10% була цінових фоном невеликого зростання ВВП. А в нинішньому році зниження приросту споживчих цін до 10%, швидше за все, буде супроводжувати зростання ВВП на 3%. Економіка сама повинна підібрати "інфляційні" ключі для свого ефективного зростання. Тому, може, вся справа не в конкретних цілях центрального банку, а в їх неправильному ранжируванні?