Гра для буржуа. Чому будівництво перетворюється в драйвер зростання в Україні

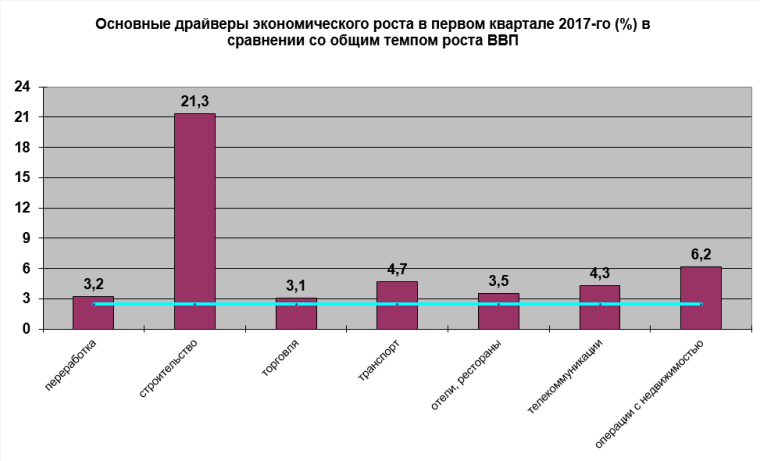

Останнім часом дві цифри, що характеризують зростання економіки України, зіткнулися один з одним, як два архара на гірській гряді: з одного боку, зростання ВВП у першому кварталі 2017-го склав 2,5%, а з іншого - прогноз НБУ щодо даного показника на кінець року був скорочений з 1,9 до 1,6%. Як показав звіт про фінансову стабільність НБУ, драйвером економічного зростання став будівельний комплекс та операції з нерухомістю.

Якщо взяти основні сегменти економіки, які демонстрували зростання в першому кварталі, то ми побачимо, що лідери "заїзду" не надто відірвалися від загального рівня в 2,5%: переробка зросла на 3,2%, торгівля на 3,1%, транспорт і телекомунікації - на більш ніж 4%. Відокремилися від пелотона операції з нерухомістю - зростання більш 6%. Але ось будівництво виглядало зовсім феєрично - надбавка 21,3% навіть за мірками "ситих" років виглядає на загальному економічному тлі як луксорський обеліск посеред міста Парижа. Однозначно, жовта майка лідера.

Якщо взяти ВВП за виробничим методом, який в першому кварталі поточного року склав майже 584 млрд грн, то будівництво за аналогічний період склало всього трохи більше 10 млрд грн, або 2% від загального обсягу валового продукту. Операції з нерухомістю досягли більш вагомих показників: 35,5 млрд грн, або 7% ВВП. Сумарно сектор будівництва та нерухомості становить менше 10% валового продукту.

Питання із залу

Проте виникає питання: за рахунок чого такий секторальний зростання? Ціни на ринку вторинної і первинної нерухомості поки не збільшуються, тобто точка інвестиційного зростання не утворилася навіть у "зав'язі". Зовнішні інвестиції на нулі, іпотечне кредитування, враховуючи валютну прив'язку, перетворилося в стивенсовский "клуб самогубців", а гривневої іпотеки немає через відсутність довгострокових ресурсів. Відповідь очевидна. В умовах краху ринкової банківської системи нерухомість стала непоганою альтернативою для вкладень приватних накопичень, які не покриваються гарантіями ФГВФО, тобто на суму від 200 тис. грн і вище. Прив'язка до даної сумі чітко простежується в маркетингових програмах забудовників, що спираються на малобюджетно житло - смарт-квартири. Крім того, ресурси заробітчан, які раніше осідали на депозитних рахунках у банках, також потекли повноводним струмочком на ринок нерухомості, переважно столичний.

"Робота в Варшаві, родина - у селі, а квартира - в Києві", - така стратегія отримала останнім часом досить активне застосування.

На даний момент валютний депозит в українському банку вже втратив свою привабливість як інструмент інвестиційного заробітку. Ставки по валютних депозитах знаходяться на мінімальних показниках (в середньому 5% річних), а ризик чергових обмежень на повернення вкладу зберігається високий (як це вже було в 2014-2015 рр..). Крім того, у разі подальшої девальвації гривні, гарантована сума в 200 тис. грн покриє значно менший валютний еквівалент, ніж зараз.

Враховуючи, що долар продовжує залишатися в Україні універсальним способом накопичення і мірою вартості, приватні інвестори звернули свої погляди на інші ринки, де ціни на базовий актив прив'язані до твердої валюти. У нас таким ринком став сектор нерухомості, первинної та вторинної.

Про такі тенденції свідчить і статистика: у порівнянні з 2013 р. площа зданої житлової нерухомості не тільки не зменшилася на тлі кризи, але й збільшилася з 1,9 млн кв. м до 2,2 млн. У той же час середня площа квартир скоротилася з 78 кв. м до 64 кв. м, у зв'язку з чим загальна кількість проданих нових квартир навіть порівняно з гиперрастущими нульовими б'є рекорди: у минулому році в Києві було здано в експлуатацію понад 20 тис. квартир, більше половини з яких - однокімнатні. У регіональному розрізі лідирує Київ, Харків і Вінниця, хоча в 2014-2015 р. безумовним лідером був Львів, що пояснюється ескалацією конфлікту на сході країни.

Таким чином, спостерігається зростання пропозиції на тлі вкрай обмеженого попиту, причому потенціал для різкого збільшення останнього в найближчій перспективі обмежений: сплеск іпотечного кредитування спостерігається тільки у вкрай сумнівних схемах, що запускаються державними банками для "обраних" забудовників. Приплив грошей трудових мігрантів істотно не збільшується, а з РФ навіть падає.

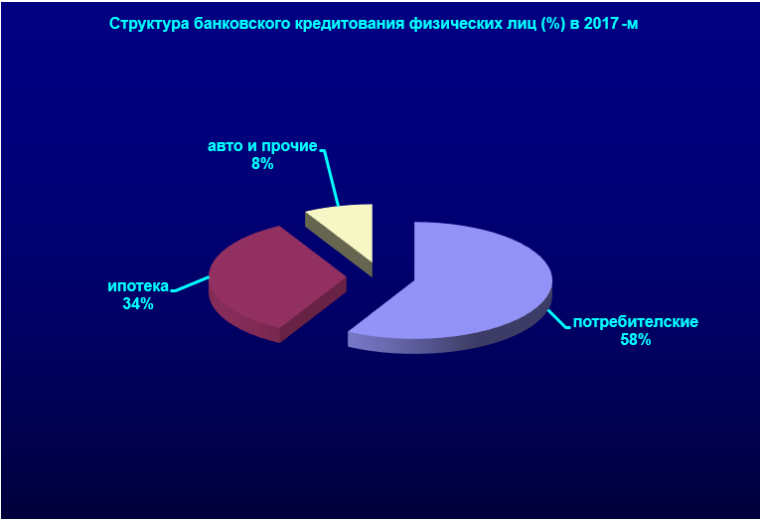

Підживлення фізичних осіб з боку банків скорочується, хоча на початку 2017-го вперше спостерігається зростання кредитування населення - банки видали 7 млрд грн нових кредитів, причому на тлі скорочення корпоративного кредитування. Але це були в основному споживчі і "карткові" кредити.

У структурі кредитів лідируючі позиції продовжують займати споживчі та карткові продукти - 58% від загального обсягу. Іпотека ж складає всього 34%, хоча по ідеї повинно бути навпаки, адже саме в сегменті споживчих кредитів спостерігається максимальний рівень неповернень і ризиків. На жаль, валютна іпотека повністю себе дискредитувала в результаті двох обвалів курсу національної валюти у 2008 та 2014-2015 рр. А для гривневої іпотеки, як уже зазначалося, немає необхідних "довгих" ресурсів, оскільки переважна частка депозитів населення, які становлять до 40% фондування банків, розміщені на строк до шести місяців. Крім того, рівень відсоткових ставок по гривневих кредитах (від 25% і вище) робить кредити від трьох років практично безповоротними зважаючи на їх високу фінансового навантаження на позичальника. Причому навіть у разі появи в банківській системі "довгих" грошей девальваційний-інфляційні очікування, а також високий рівень ризиків не дозволять ставками за кредитами опуститься до однозначного числа, а отже, без застосування державних програм компенсації частини відсоткової ставки за іпотечними кредитами реанімувати іпотеку в Україні не вдасться.

Банківський кредит поки що не може бути фінансовим драйвером зростання ринку нерухомості.

Тому обіцянки "відпускного" глави НБУ щодо перетворення Приватбанку в спеціалізований іпотечний банк, який "мультиплицирует" економічне зростання за допомогою кредитування новобудов, слід сприймати лише як "думки вголос".

Велика кількість новобудов пояснюється ще однією причиною. На даний момент забудовники стали заручниками своїх "нульових" циклів, які вони нахапали в минулі роки у вигляді земельних ділянок. Як відомо, виділення ділянок під забудову у великих містах, будь то приватна власність чи оренда, відбувається з вагомою корупційної складової. Титули власності в нашій країні надійно зберігаються, поки при владі перебуває чиновник, що залишив на них свій автограф. Природно, не безоплатно. Але поки він займає свій робочий кабінет, в рамках одержаної мзди він буде здійснювати "проектне" супровід. Тому всі ділянки, отримані до 2014 р., забудовникам потрібно освоювати, і чим швидше, тим краще. Треба встигнути, поки новопризначені міські "соцкие" не окинут несытым оком видані колишньою владою наділи. У зв'язку з цим у забудовників залишається лише два шляхи: або йти з нульовими циклами до покупців, або в прокуратуру. Тим більше, що більшість ділянок під забудову виділяються у формі оренди на три-п'ять років, і якщо нічого не буде побудовано, ділянка передадуть іншому інвестору.

Висловлені вище тези підтверджує й графік, що показує динаміку виданий дозволів на будівництво багатоквартирних будинків: у 2013 р. був поставлений своєрідний рекорд - понад 2,2 тис. "ордерів", які нині оформляються у вигляді декларації за спрощеною процедурою і заявительным методом. Зауважимо, що в 2011-2012 рр. житлове будівництво було не в фаворі: 577-900 дозволів (галузь ще не оговталася після кризи 2008-2009 рр.., крім того, проекти Євро-2012 відтягнули на себе основні галузеві ресурси і потужності).

У 2014-2015 роках, кількість виданих дозволів порівняно з 2013 р. скоротилося вдвічі, приблизно 1 тис. дозволів на рік. Але в 2016-му їх кількість збільшилася в півтора рази - до 1,5 тис. штук.

Таким чином, продані в 2017 р. метри - це результат хорошого зачепила нульових циклів в 2013 р.

У 2018-му обсяги зданого в експлуатацію житла дещо впадуть за рахунок низького зачепила в 2014-2016 рр .. Зате в 2019-му можна очікувати черговий сплеск пропозиції - приспіють майданчики 2016-го.

У цих умовах пропозиція буде постійно випереджати попит з відповідним коригуванням цін - вони будуть знижуватися, у всякому разі, в доларовому еквіваленті. Крім того, зберігаються ризики несвоєчасного введення об'єктів в експлуатацію - плани продажів квартир будуть постійно рухатися. Можливі і точкові дефолти забудовників, особливо малих і середніх компаній.

В цілому можна сказати, що ринок нерухомості ще значно поступається потенційним потребам внутрішнього ринку, але випереджає його поточну платоспроможність. В умовах відсутності іпотеки, механізмів компенсації відсоткової ставки з боку держави будівельний сектор буде підтримуватися ресурсами, які населення виводить з банків і домашніх "криївок", а також заробітками трудових мігрантів. Говорити про пузир на ринку нерухомості, у західному розумінні цього терміна, поки не доводиться. Наша будівельна галузь швидше нагадує стару радянську гумову грілку, яка продавалася в будь-якій аптеці: щоб її надути, потрібно багато і часто дихати. Ну а щоб її "лопнути", потрібні дуже сильні легені. І багато фінансового "повітря". Нам до цього рости ще не один десяток років.