Альтернативы доллару. Куда вкладывать деньги в 2021 году

С наступлением очередного кризиса украинцы думают о том, что необходимо сделать для сохранения сбережений. Конечно, речь о тех, у кого эти сбережения еще есть

Большие деньги – большие заботы, маленькие деньги – тоже большие заботы

В условиях нестабильной экономики, когда несколько лет назад инфляция была выше 10%, а теперь 3-4% в год, и когда гривня, как маятник Фуко, движется то в сторону укрепления на 15% как в 2019-м, то в сторону девальвации на 20%, как в этом году, маленьких денег не бывает. Просто каждый решает на индивидуальном уровне проблему сохранности резервных накоплений: кто собранную тысячу, ну а кто "отпиленный" миллион. И сакраментальный вопрос в бивалютной экономике, в которой ключевые активы "ценообразуются" в национальной денежной единице и в эквиваленте иностранной – в какой валюте хранить.

Одна из самых сложных загадок украинской души: почему, двигаясь в Европу, наши граждане в значительной мере накапливают свои сбережения в долларе? Тут, скорее всего, сказывается своеобразный "мексиканский синдром", то есть ментальное предпочтение, которое отдают доллару представители слабых, зависимых стран, зачастую больных неоколониализмом. Это своего рода всенародное голосование – где простые люди видят внешний нормативный центр управления теми глобальными и локальными процессами, которые для 99% населения загадочны и непонятны. Украина – не Польша, ведь польский сантехник в Лондоне, рассказывая своим родичам в Варшаве о своих заработках, назовет сумму в злотых, так как цифра в фунтах мало о чем скажет его собеседникам. Украинец, напротив, работая в Украине, зачастую называет желаемую зарплату именно в долларах. Ни в евро и даже не своей национальной денежной единице, а в американской.

Но ментальное доминирование доллара постепенно ослабевает. Сегодня в наличном обращении пребывает 1,3 трлн евро (рост на 41 млрд во время коронакризиса, почти как в 2008-м), а долларов – 1,15 трлн, из которых 900 млрд — в стодолларовых купюрах. Что, впрочем, говорит о том, что евро рассматривается в мире больше как средство наличного платежа, а доллар – как средство наличного накопления. Вызвано это тем, что система финмониторинга в американских банках существенно глубже, чем в европейских, проникает в финансовые транзакции. Теневой рынок и страны-изгои голосуют за евро.

В прежние времена доходность операций с долларовыми инструментами по сравнению с аналогичными в евро можно было оценивать, исходя из диспаритета процентных ставок монетарных регуляторов: ФРС и ЕЦБ. Разница между их базовыми ставками составляла 1-2%, в результате чего доходность тех же украинских еврооблигаций в европейской валюте была на 1,5-2% меньше долларовых эмиссий. Сейчас ставки ФРС на нуле, а ЕЦБ – уходят в отрицательную зону, но в целом диспаритет сокращается.

Двойной план "зеленых" Байдена

Казалось бы, избранному президенту США Джо Байдену понадобится "дорогой доллар". Во-первых, он не заинтересован в продолжении политики индустриализации в традиционных "внутренних штатах" Дональда Трампа и ему не нужны для промышленности кредиты с почти нулевой процентной ставкой. С другой – его каденция наверняка запомнится внедрением некоей новой социальной программы в стиле Obamaсare. Только на этот раз речь пойдет не о системе медицинского страхования с участием государства, а о расширении доступа социально незащищенных слоев населения к высшему образованию. А для этого ему понадобится увеличение госдолга и рост привлекательности казначейских обязательств США на рынке капитала. То есть необходимо хотя бы на 1% поднять базовую ставку и, соответственно, – уровень доходности облигаций американского минфина при первичных размещениях и операциях федеральных банков ФРС на вторичном рынке. Но это, скорее всего, произойдет во второй половине каденции Байдена на посту президента.

Как ни крути, 2021-й будет переходным по всем базовым параметрам. Полгода понадобится на перезагрузку модуля управления страной и разворот экономической политики в сторону преодоления социального неравенства и защиты прав наемных работников. У Байдена в загашнике лежит чрезвычайно капиталоемкий план инвестиций в инфраструктуру с акцентом на развитие "зеленой экономики". И если Трамп соревновался с Китаем в том, кто больший протекционист, то Байден будет соревноваться с европейскими лидерами, кто больший "социалист" и кто "зеленее".

Кроме того, новой администрации придется разгребать завалы после коронакризиса. Пакет экономических стимулов республиканцев на $1 трлн демократы хотят расширить до $2 трлн, но, скорее всего, сторгуются на $1,5 трлн. Большая удача для Байдена заключается в том, что минфином страны будет управлять Джанет Йеллен, бывшая глава ФРС и супруга нобелевского лауреата по экономике Джорджа Акерлофа, которую не очень любезно отправил в отставку Дональд Трамп за несколько месяцев до завершения каденции. Кстати, именно Йеллен во многом заложила макроэкономические основы "трампономики": при ней безработица в стране сократилась с 7 до 4%, ВВП вырос на 10%, а широкий композитный индекс S&P 500 увеличился на 50%. Аналитики называют главного финансиста приверженцем "голубиной", а не "ястребиной" политики, то есть в ближайший год так точно она будет заливать экономику новой ликвидностью, и доллар продолжит удешевление.

Кроме того, ФРС существенно расширяет каналы эмиссии. В отличие от НБУ, который эти каналы "пломбирует", Федрезерв меняет одно "сверло" за другим. Американские монетарщики четко понимают, что ликвидность будет двигаться именно по тем каналам, финансовые инструменты которых используются ФРС для операций с банками на вторичном рынке капитала, в том числе через операции репо. Простыми словами, хочешь стимулировать ипотеку – рефинансируй банки под залог ипотечных ценных бумаг (главным образом облигаций). Хочешь финансировать дефицит бюджета – применяй в качестве инструмента рефинансирования и/или залога, и/или выкупа казначейские облигации минфина. А хочешь направить ликвидность в реальный сектор — используй корпоративные ценные бумаги. То есть выделяй ликвидность под те инструменты, что уже сформированы рынком и консолидированы на вторичке банками.

На фоне нынешнего кризиса ФРС будет покупать корпоративные облигации. Это ноу-хау уже резко подняло котировки акций вверх. Федрезерв обещает сформировать "широкий и диверсифицированный портфель" в виде корпоративных облигаций – программа SMCCF по формированию индекса корпоблигаций на основе минимальных требований регулятора.

Слабый доллар? Нет, не слышали

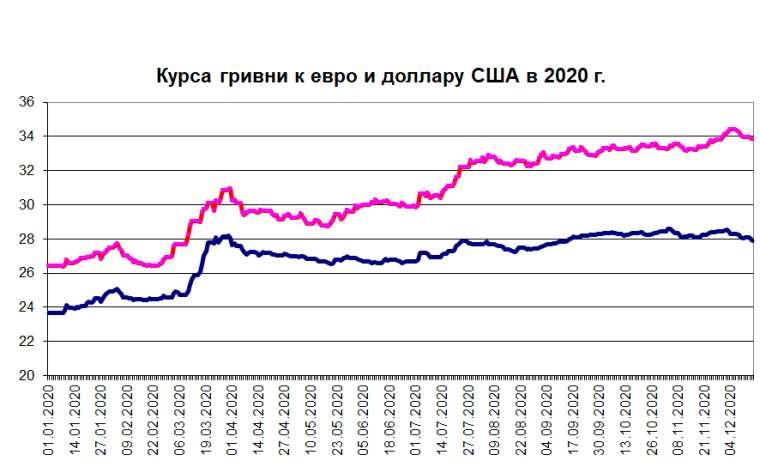

Но, как обычно, в Украине эпоха "дешевого" доллара вполне "логично" проходит на фоне его укрепления к гривне. За 2020 г. украинская валюта девальвировала по отношению к американской с 23,68 до 28,56 (экстремум на начало декабря), то есть на 21%.

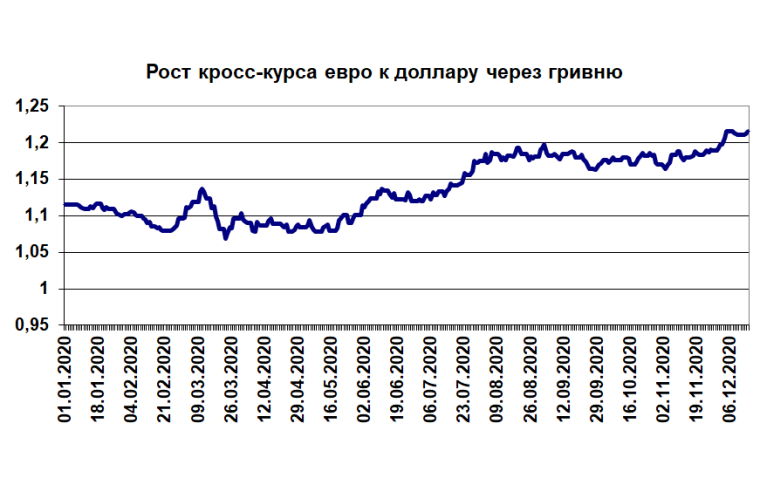

Курсовые кривые евро и доллара по отношению к гривне, которые в первом полугодии шли почти "параллельно", с начала осени существенно разошлись. Колебания в паре доллар/евро украинцы могут ощутить по кросс-курсу этих валют через гривню.

Темпы отрыва евро от доллара ускорились с июля-августа. Девальвацию гривни теперь лучше измерять по европейской валюте.

"Печатают" там – проблемы у нас

Расширение мировой ликвидности на отрезке циклического замедления имело несколько этапов. Первый мы наблюдали последние несколько лет. Он характеризовался активацией так называемых операций кэрри-трейда, то есть спекулятивного заработка на разнице процентных ставок развитых и развивающихся рынков. Например, можно было привлекать ресурсы в США или Европе под 2% и вкладывать их в украинские еврооблигации. На этом этапе избыточная денежная масса стерилизуется в долговых инструментах развивающихся стран и "складируется", условно говоря, обездвиживается в резервных активах их центробанков и под матрацами местного населения. Развивающиеся страны вынуждены резко сокращать свою собственную эмиссионную активность. Таким образом, компенсация первой инфляционной волны происходит за счет сокращения чистых внутренних активов и внутреннего кредита развивающихся стран, которые входят в эту несправедливую схему движения глобальной ликвидности.

Однако мир сейчас находится в середине новой волны ликвидности. Часть центробанков развивающихся стран повышают базовые ставки. Но НБУ теперь играет в другую игру и удерживает ставки на историческом минимуме. Что произойдет в таком формате? Вектор движения избыточной ликвидности сейчас уже формируется исходя из кризисных поведенческих моделей: вложение в банковские металлы и казначейские облигации США. Сырьевые рынки стагнируют. В этом контексте что придется делать Украине? Тоже "печатать" деньги – сколько разрешат. Наша экономика – производная от состояния мировых рынков сырья. Отток капитала будет усиливаться, а резервы НБУ – медленно, но сокращаться. Регулятору придется увеличивать чистые внутренние активы в гривне, то есть усиливать эмиссионную активность.

Это означает, что в 2021-м году инфляция вполне может превысить таргет НБУ в 5%. Это сформирует новую амплитуду курсовых колебаний гривни со смещением в сторону девальвации по сравнению с кривой этого года. Речь о курсовом коридоре в 27-29 грн/$. Реальная девальвация нашей валюты будет измеряться не по доллару, а по отношению к евро, так как ослабление доллара к евро будет "прятать" часть обесценивания гривни.

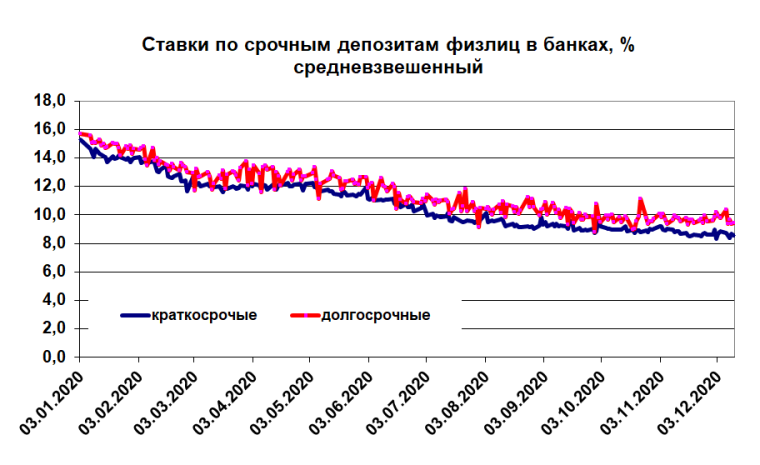

К сожалению, банковский депозит практически перестал выполнять роль инструмента получения пассивных доходов в Украине. Для части людей в нашей стране депозит стал "второй пенсией". Теперь ее почти не будет: ставки из коридора в 14-16% на начало года снизились до уровня 8-10%. Валютные депозиты приносят физическим лицам сейчас и вовсе до 1,5%, и то не во всех банках. И это до налогообложения.

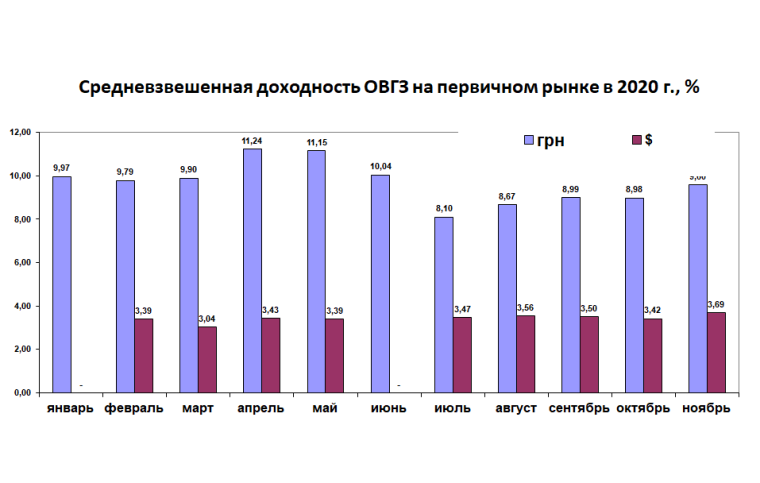

А средневзвешенная доходность ОВГЗ на первичных аукционах упала до отметки ниже 10%. Поскольку вложения в них оцениваются с точки зрения потенциальной девальвации, а не инфляции, стоит учитывать, что амплитуда колебаний гривни в следующем году вполне может превысить данное значение. То есть в случае несвоевременного открытия позиций на рынке госбумаг (на пике укрепления летом, к примеру), последующая девальвация гривни вполне может "съесть" всю позитивную доходность (или ее существенную часть).

Новый момент, но это не точно

Что касается криптовалют, то глава МВФ Кристалина Георгиева недавно заявила о наступлении "нового момента" в регулировании валютных систем, сравнимого с Бреттон-вудским, когда началась эра "сильного" доллара после завершения Второй мировой войны. Но речь не о ренессансе американской валюты и о росте ее популярности, а о том, что нынешний коронакризис – это тоже своего рода война против экономики, просто не в контексте геополитических разборок между странами, а в формате новой биополитики. И эта война уже нанесла ущерб мировой системе, сравнимый с экономическими потерями во время мировых войн. Нынешняя ямайская рыночная система вполне может уступить место новой модели, основанной на эре цифровых нацвалют и трансграничных криптовалют (хоть Георгиева напрямую об этом и не заявила). Но время оно явно не наступит в 2021-м, вследствие чего турбулентность на рынке криптовалют сохранится, а привлекательность инвестиций в золото существенно ослабнет.

ООН уже предсказывает крупнейшую рецессию за последние 80 лет. А аналитики в США прочат американской экономике новое десятилетие роста в формате "ревущих двадцатых" прошлого столетия. Кто будет прав, покажет следующий год, но при этом стоит помнить, что кризис не любит ОВГЗ, депозиты и не очень жалует криптовалюты, зато любит покупать недвижимость "на дне". Что касается последней, то украинский рынок сейчас приближается к дну. Поэтому как вариант вложения стоит присмотреться к жилью небольшой площадью (например смарт-квартирам в Киеве) для последующей сдачи его в аренду. Еще варианты — любителям играть в долгую стоит обратить внимание на доллар, а желающим иметь просто ликвидность под рукой — на евро. Таким образом, в долгосрочной перспективе лучше вкладываться в доллар и недвижимость, а в кратко- и среднесрочной — в евро.