Токсична мачуха. Як в Україні українським банкам створили "гетто"

Очищення пройшла, а ризики не тільки залишилися, але й істотно збільшилися. Схоже, банківський організм не чистили від шкідливих токсинів у вигляді корупції, проблемних кредитів і відмивних майданчиків, а від самих банків.

Завдяки аналітиці НБУ, звіту про Фінансової стабільності" можна отримати портрет банківської системи в стадії "зрілості" або, інакше кажучи, після очищення.

Як виявилося, істотно збільшилася концентрація банківської системи, яка повністю втратила ринкові механізми саморегулювання і навіть найменші прояви здорової конкуренції. Не можна сказати, що до 2014 р. вона була ринкової та конкурентної, але хоча б для пристойності подавала деякі ознаки неї.

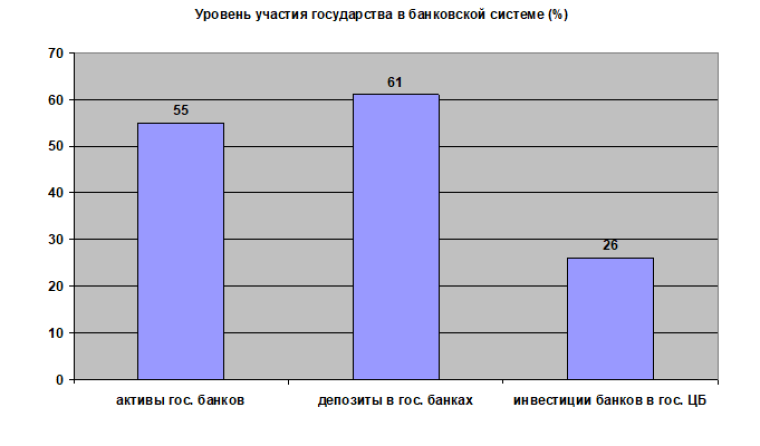

Станом на липень частка державних банків у результаті націоналізації Приватбанку збільшилася до 55% за розміром активів і до 61% - за рівнем депозитів. Як говориться: Welcome to USSR . З таким рівнем державного присутності час обмінюватися досвідом банківського регулювання з КНДР або Кубою, а не впроваджувати стандарти "Базеля". По суті, політика регулятора останнім часом полягала або у виписці "вільних" для одних банків, або у твердій прочуханки інших. Вибір досить простий, і він залежав не від об'єктивних чинників, а від настрою "барині".

В результаті держава виплатила частину заборгованості ліквідованих банків перед фізичними особами (близько 70 млрд грн), втратило у них же до 100 млрд грн у вигляді рефінансування, рахунків державних підприємств і місцевих бюджетів або взяла на себе всі борги, як у випадку з Приватбанком.

Що стосується концентрації, то 20 найбільших банків на даний момент сконцентрували близько 90,6 % активів. А якщо оцінити такий індекс, як CR5, що показує концентрацію активів п'яти найбільших банків, то в 2016 р. він зріс до 54%, а рівень концентрації п'ятірки за депозитами населення і зовсім досяг 62%.

До речі, до кризи 2008-го цей показник в Україні становив не більше, ніж 30%. В ЄС цей індекс значно нижчим: у Німеччині - менше 40%, у Польщі - трохи вище 40%. Однак є в Європі країна, де він вище, ніж у нас, - Греція. Це, до речі, хороший відповідь тим експертам, які ратують за невелику кількість банків і приводять у приклад Польщу. Так, польський ринок капіталу практично поглинений великими європейськими банками. Але, по-перше, у них активно розвивається спеціалізація операцій. А по-друге, ринкові частки розподілені між основними гравцями і це не два-три банки, а групи банків з ключових європейських країн і США: банки з Італії (12% активів), Німеччини (10%), Голландії (9%), США (7%) і Франції (6%). Завдяки ринкової моделі банківської системи Польщі в цій країні забезпечується конкурентоспроможність і стабільність ринку капіталу навіть під час кризи 2008 р.

В Україні державні банки займають провідне положення як у сфері активних операцій (насамперед кредитування), так і на ринку фондування за рахунок депозитів клієнтів. Їх частки там становлять 55 і 61% відповідно. Крім того, в умовах високої концентрації макроекономічних ризиків і анемії реального сектора економіки державні фінансові інструменти, такі як облігації внутрішньої державної позики, депозитні сертифікати НБУ, стають єдино надійним напрямком розміщення тимчасово вільних ресурсів банків (26% активів банків усіх груп). Хоча і ці інструменти можна назвати лише умовно надійними. Замість кредитування реального сектора економіки банки вкладають ресурси в ОВДП і депозитні сертифікати НБУ. І чуйний у споживче, і карткове кредитування населення. У корпоративному сегменті поодинокі кредити видаються у секторах сільського господарства, харчової промисловості та сировинної логістики.

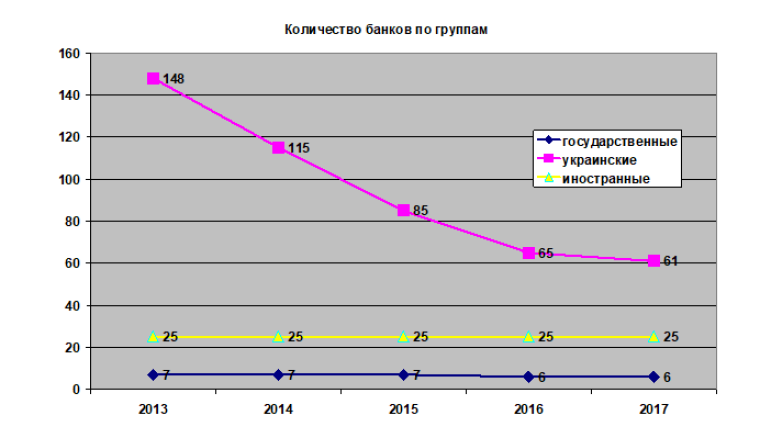

Цікаве спостереження можна зробити при аналізі динаміки чисельності банків за групами: якщо кількість державних банків і банків з іноземним капіталом за останні роки практично не змінилося, то склад банків з українським капіталом зменшився на 87 установ. Тобто якщо це і було очищення, то швидше очищення української банківської системи від українських банків. Перефразовуючи класика: "своїм тут не місце"...

За період 2013-2017 рр. з банків було звільнено з тих чи інших причин майже 110 тис. осіб, чисельність штатних працівників скоротилася з 246 тис. до 136 тис., а значить, приблизно наполовину скоротилися відрахування ЄСВ і прибуткового податку на фонд заробітної плати. Крім того, скорочення банківських штатів відбилося і на збільшенні державних соціальних виплат.

Високий рівень державного участі не привів банківську систему до надійності, а швидше навпаки загальний негативний фон помітно посилився, але тепер хворі місця посилено умащиваются "компресами" у вигляді дотацій з державного бюджету, що обчислюються вже не десятками, а сотнями мільярдів гривень. Сума лякає, але, на жаль, не остаточна, тим більше що в НБУ озвучили попередню кошторис очищення банківської системи за останні роки - 38% ВВП країни.

Ключова проблема нашої банківської системи - це не вічна суперечка про те, який розмір мінімального регулятивного капіталу повинен бути, переважно у банків з українським капіталом: 500 млн грн або по бідності вистачить поки й двісті.

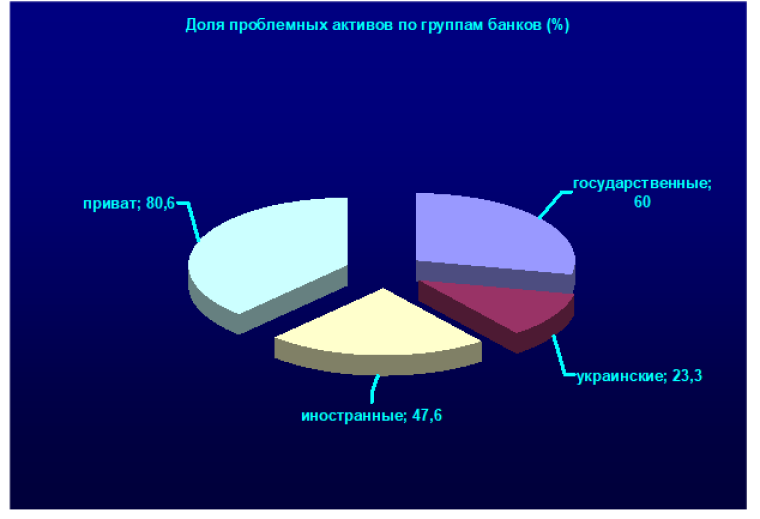

Ключова проблема - це рівень проблемних або, як їх називають на Заході, токсичних активів, якими залишилися банки нашпиговані як осіннє яблуко черв'яками.

Найвищий рівень "токсикозу" зафіксовано в державних банках - 60% (без Приватбанку). У Приватбанку - всі 80%. В іноземних банках теж чимало шлаку накопичилося майже половина активів. Зате в банки з українським капіталом менше інших - всього 23%. До речі, саме їх найбільше і чистили останнім часом, що дуже "логічно".

З точки зору інструментарію очищення і відповідної інфраструктури у нас за останні три роки не створено практично нічого. Немає спеціалізованого санаційного банку, немає законодавчо визначених механізмів залучення до очищення венчурних фондів, ні фінансових інструментів залучення ризикових інвестицій у процес викупу проблемних активів з балансів банків, немає спеціальних випусків облігацій під санацію. Зате чутно безперервне шурхіт банкнот під столом у процесі ліквідації банків...

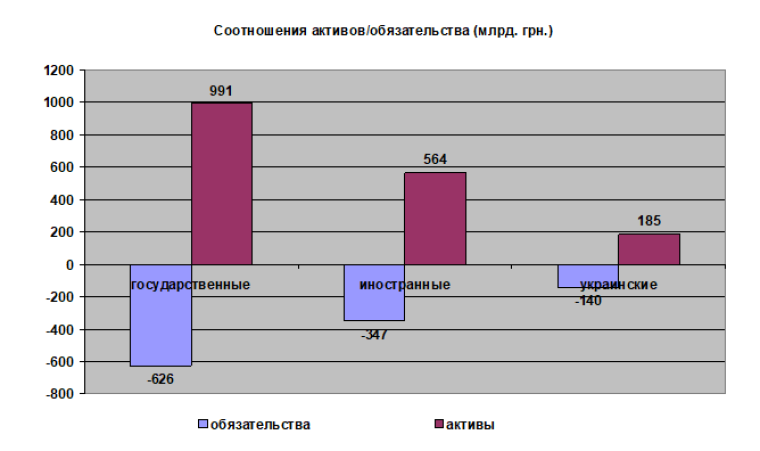

Якщо звернути увагу на рівень загальних активів/зобов'язань банків за групами, то стає зрозуміло, умовно кажучи, хто в домі господар. Українські банки з приватним капіталом скоротилися до рівня міні-попелюшки: "мачуха"-регулятор випестувала державні банки, в яких відтепер сконцентровано майже трильйон гривень активів і 626 млрд грн зобов'язань і чемно обійшла стороною банки з іноземним капіталом, включаючи і російські - у "іноземців" півтрильйона активів і 347 млрд грн зобов'язань.

Тобто у державних банків вже багато загальносистемних ресурсів, а іноземних - ще багато.

Натомість українські банки перетворилися в якийсь закритий клуб або маргінальну групу: якщо відняти з їх числа декілька банків, які належать двом великим ФПГ, то отримаємо менше 100 млрд грн зобов'язань.

Якщо завтра весь сегмент місцевих банків зникне, ніхто і не помітить...

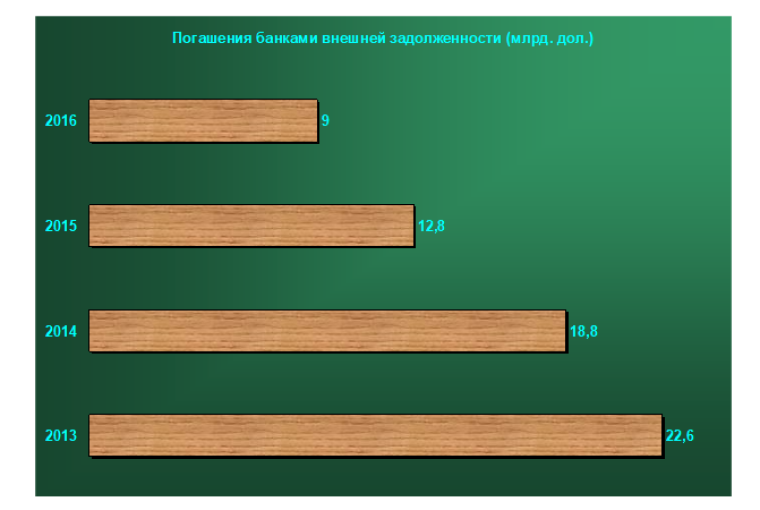

Вельми показова ситуація і з погашенням банками зовнішньої заборгованості. Це робили переважно банки з іноземним капіталом. З 2013 р. зовнішній борг банків скоротився з $22,6 млрд до $9 млрд, тобто на $13,6 млрд за три роки! І це в умовах триразової девальвації гривні і дефіциту платіжного балансу країни. Більш ніж імовірно, що саме тут і знаходиться ключ до розуміння прихованих причин реструктуризації зовнішньої заборгованості України, проведену кілька років тому: саме зовнішні кредитори та банківське лобі не були зацікавлені в технічному дефолті країни і припинення погашення зовнішніх боргів. Понад $10 млрд, отриманих від МВФ, благополучно перекочували в банки, а потім були направлені в якості погашення заборгованості перед іноземними материнськими структурами, адже в умовах дефіциту валюти на міжбанківському ринку єдиним продавцем валюти в 2014-2015 рр. найчастіше був саме НБУ, чиї валютні резерви, скоротившись до мінімуму, поповнювалися в основному за рахунок кредитів Міжнародного валютного фонду.

У разі технічного дефолту і мораторію на виведення капіталу у 2014-2015 роках, понад $13 млрд не були б виведені і девальвація гривні була б не настільки глибока і болючим для економіки.

На сьогоднішній день для повноцінного функціонування банківської системи необхідно вирішити кілька ключових завдань. Знизити рівень участі держави в банках хоча б до докризового рівня. Створити прошарок невеликих місцевих, земельних та кооперативних банків для обслуговування фермерів, органів місцевого самоврядування та галузей, де концентрується малий і середній бізнес: легка промисловість, меблева, деревообробка, харчова і т. д. Знизити рівень концентрації системи до середньоєвропейського рівня. Створити умови для відродження ринкової конкуренції та зниження процентних ставок за кредитами хоча б до рівня інфляції. Запустити механізми очищення банків від проблемних активів. І найголовніше - відновити взаємозв'язок: банки - реальна економіка.