Від кожного з праці. Трамп змусить працювати більше і багатих, і бідних

Запропоновано знизити ставку податку на прибуток компаній з 35 до 20%, а максимальну ставку податку на доходи фізичних осіб — з 39,6 до 35%. Ініціатори стверджують, що це прискорить економічне зростання і принесе вигоду середнього класу.

Законодавчий процес по податковій реформі вже розпочато. Урядові органи витратили масу зусиль і часу на оцінку проблем існуючої системи оподаткування та дослідження варіантів потенційної реформи. У Сенаті проводилися слухання по численних тем, пов'язаних з податковою системою. У даний момент адміністрація Трампа та представники Республіканської партії в обох палатах працюють над консенсусом про масштаб і вигляді податкових змін, ведеться кулуарне обговорення реформи.

Жага змін пов'язана з майбутніми виборами в Сенат — найважливіші зміни потрібно впровадити до наступної осені. Для прийняття законодавчого акту в Сенаті потрібно 60 голосів. На сьогоднішній день республіканці мають у ньому 52 місця. Якщо не вдаватися до суперечливої ядерної опції", що дозволяє змінити процедуру голосування (щоб прийняти рішення простою більшістю голосів, а не кваліфікаційним), для повноцінної реформи потрібні голоси хоча б декількох демократів.

Ще один варіант — процедура "врегулювання бюджетних протиріч" — також дозволяє приймати деякі типи законодавчих актів (у тому числі і за податковим заходам) простою більшістю голосів. Більшість у республіканців є, але правила "врегулювання бюджетних протиріч" містять значні процесуальні обмеження, що впливають на саму суть прийнятих законів.

Існує вимога, що нормативний документ не може збільшити федеральний довгостроковий бюджетний дефіцит у будь-якому році за межами поточного бюджетного циклу, який на даний момент складає 10 років.

Якщо Трамп хоче провести через Сенат закон з підтримкою не менше 60 голосів, то законодавчий акт потрібно прописати таким чином, щоб уникнути скорочення чистого обсягу податкового збору в роки після закінчення бюджетного циклу. Є ряд механізмів, що обмежують термін дії прийнятих законів, які свого часу використовувала адміністрація Буша для тимчасового зниження податків — на 10 років.

Таким чином, якщо республіканці не зможуть залучити на свою сторону потрібну кількість демократів, то реформа, по суті, стане тимчасової, що нівелює її довгостроковий ефект на економічне зростання.

Чого бажає Трамп

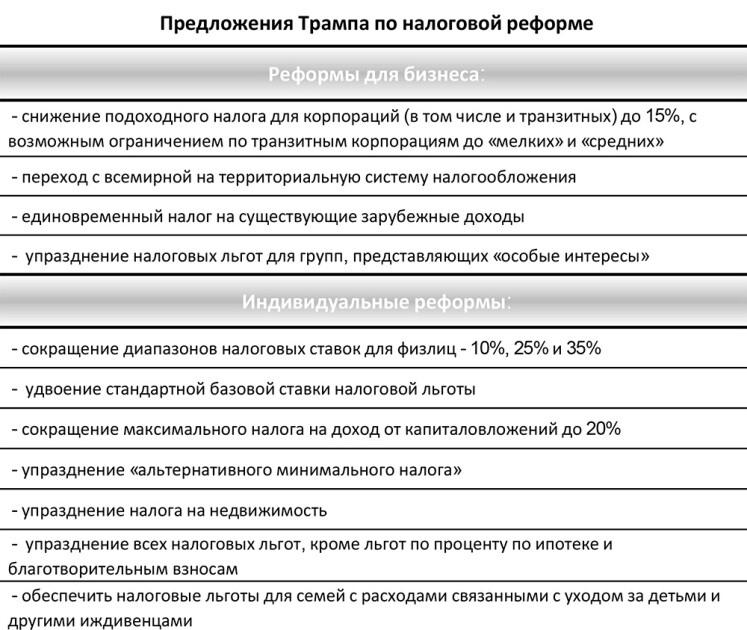

Передвиборна програма Дональда Трампа містила ряд пунктів по податковій реформі, які тепер повинні придбати форму закону. Ідея полягає в тому, що зниження податку на прибуток найбільш позитивно для невеликих компаній, що працюють на ринку США, у яких на відміну від транснаціональних компаній досить висока ефективна ставка податку, вважають аналітики. Так, зниження ставки з 35 до 28% збільшить в 2018 р. прибуток регіональних банків на 9%. Реформа стимулює випереджаюче зростання індексу компаній малої та середньої капіталізації. "Реалізація реформи призведе до перетікання грошей з ринків, куди в цьому році йшли інвестори, які побоювалися продовжувати купувати сильно подорожчали акції великих компаній США, у папери невеликих американських компаній", — вважає фінансовий аналітик JPMorgan Chase Дубравко Лакос-Буджас.

Варто зазначити, що для Білого дому і республіканців багато стоїть на кону, так як в попередні місяці вони безуспішно намагалися скасувати реформу охорони здоров'я Барака Обами. Крім того, Трамп в ході передвиборної кампанії обіцяв знизити податок на прибуток до 15%. "Для нас це вирішальний момент — зараз або ніколи", — каже спікер палати представників Пол Райан.

Керівники великих компаній підтримали пропозиції республіканців. Але демократи розкритикували план реформи, стверджуючи, що ряд змін, включаючи зниження податків для бізнесу і скасування податку на успадкування майна, вигідні в основному дуже і дуже заможним людям. "Цей план — велике розчарування, так як він сильно відрізняється від усього, що говорив президент", — стверджує сенатор-демократ Чак Шумер.

Втім, багато американців з низьким і середнім доходом можуть виграти від подвоєння стандартного податкового відрахування до $12 тис. Але вигоду від цього багато в чому може нівелювати скасування неоподатковуваного мінімуму в розмірі $4050. Варто відзначити, що з плану, як і раніше неясно, як уряд збирається укластися в бюджет. За оцінками влади, в результаті реформи податки знизяться приблизно на $5,8 трлн протягом 10 років, а надходження до бюджету за цей же час збільшаться на $3,6 трлн. Таким чином, різниця складе $2,2 трлн, але республіканцям необхідний план, згідно якого доходи бюджету не скоротяться більш ніж на $1,5 трлн за 10 років. "Податкова реформа — це складно, дуже складно". Це не твіт Дональда Трампа, а цитата з сайту KPMG, однієї з провідних світових консалтингових компаній. У самому справі, податкове законодавство в США простою не назвеш.

Звичайно, існує поріг доходу, після якого пільги зменшуються, — для бессемейных громадян США він починається з $261,5 тис., або зовсім не застосовуються — з $384 тис. в рік в 2017 р. якби був зароблений $1 млн, то узагальнена податкова ставка становила 33,6%. Зниження максимальної податкової ставки з 39,6 до 35% збереже гроші заможних громадян.

На дохід населення з зарплатою до $54 тис. в рік воно ніяк не вплине — ці хлопці і так нічого в казну не платять.

В цілому, поки що зрозуміло одне — багаті отримають додаткові можливості розпоряджатися заробленими грошима самостійно за рахунок зниження податкових ставок, а бідним доведеться більше працювати, оскільки бюджетні надходження і відповідні соцпрограми скоротяться. Але разом з тим за рахунок зниження ставок податків і у них залишиться більше грошей.

Поки зацікавлені особи вірять в можливість двостороннього процесу. Деякі згодні з тим, що правила для міжнародних компаній повинні змінитися. Але розбіжності між двома партіями з таких ключових питань, як масштаб і дистрибутивні наслідки реформи, по суті, нерозв'язні.

Камінь спотикання

В основі філософії республіканців лежить зниження (аж до скасування) податків і, відповідно, скорочення соціальних урядових витрат, в той же час демократи виступають за перерозподіл добробуту. На цей раз за їх дискурсом варто підтримка від вчених-макроекономістів.

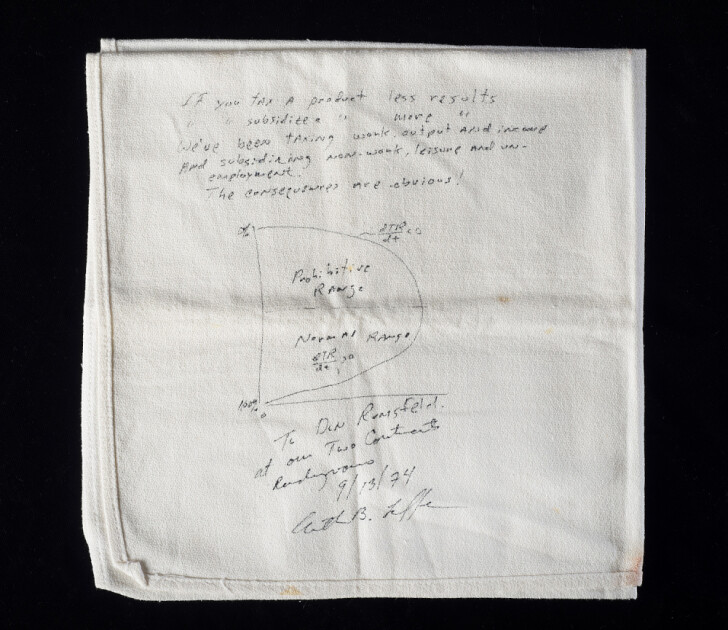

Згідно з легендою інтелектуальне обгрунтування сучасної податкової політики США було в буквальному сенсі накидано на серветці вашингтонського ресторану "Два континенту" в грудні 1974 р. Молодий економіст Чиказького університету Артур Лаффер намалював за обідом ескіз, намагаючись переконати Діка Чейні і Дональда Рамсфельда, в той час працювали помічниками президента Джеральда Форда, що збільшення податків призведе до зниження темпів економічного зростання і, відповідно, до скорочення податкових зборів.

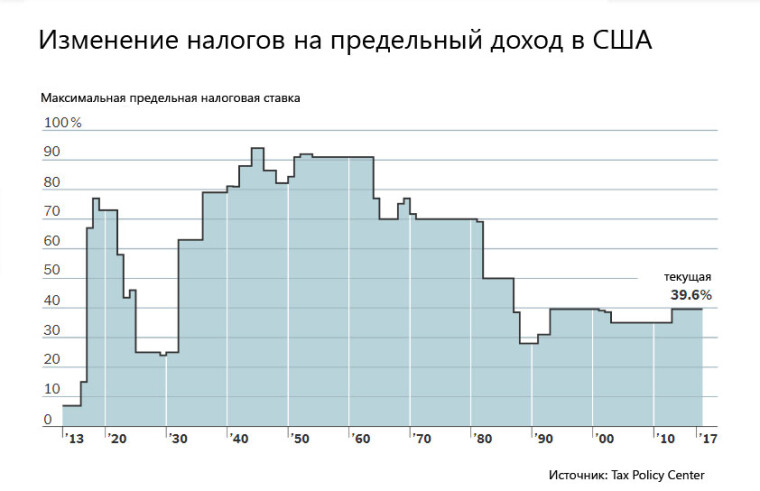

У той час податкова ставка на граничний дохід становила 70%. Один відсоток найбагатших отримував більше 10% доходів країни. Економісти вірили в гіпотезу Саймона Кузнеця, що на ранніх щаблях економічного розвитку нерівність доходів зростає, але буде знижуватися в міру зростання економіки. Отже, ключовим завданням економічної політики було підвищення продуктивності.

"Крива Лаффера" логічна, недарма вона здавалася прийнятною багатьом економістам.

Навіщо працювати або збільшувати інвестиції, якщо більшу частину зароблених коштів уряд утримає в якості податків? Головний консультант з економічних питань президента Ліндона Б. Джонсона і автор концепції "індексу нещастя" Артур Aucun ілюстрував компроміс між ефективністю і рівністю за допомогою моделі "дірявого відра": оподаткування багатіїв податком для фінансування соціальних програм призведе до уповільнення економічного зростання за рахунок зниження мотивації збільшувати заробітки серед заможного населення.

У 1986 р. США знизили граничну ставку прибуткового податку з 50 до 28%, а ставку корпоративного податку з 46 до 34%. За словами Брюса Бартлета, консультанта з питань політики при адміністрації Рональда Рейгана, "складно собі уявити більш потужний стимул". Стимул себе виправдав, економіка зростала швидкими темпами.

Втім, сьогодні економіка США мало чим нагадує економіку 1980-х. Частка доходу 1% багатих збільшилася в два рази, перевищивши 20% від загальних доходів країни. Податкова ставка на граничний дохід становить 39,6%, а розподіл доходів стало ключовим фактором збільшення продуктивності. Після кризи 2007 р. популярним стає думка, що подальше скорочення податків для багатих не тільки не буде сприяти посиленню економічного зростання, а може мати прямо протилежний ефект, тому особливою популярністю користуються ідеї про те, як все взяти і поділити.

В першу чергу мова йде про модних дослідженнях французького економіста Томаса Пикетти, автора книги "Капітал у XXI столітті", який намагається довести, що в розвинених країнах рівень прибутковості капіталу незмінно перевищує економічне зростання, що, в свою чергу, буде незмінно призводити до збільшення нерівності в доходах і добробут. Для вирішення цієї проблеми Пикетти пропонує перерозподіл добробуту шляхом прогресивного глобального податку. Правда варто відзначити, що ідеї користуються куди більшою популярністю в Європі, ніж в Сполучених Штатах. Хоча в свій час, коли в 30-х роки минулого століття в США бушувала Велика депресія в американців також з'являлися й здобували популярність ідеї, як за допомогою податків на багатих покращити становище бідних, але з тих пір куди більше популярністю користувалися пропозиції знизити податки, хоча вони далеко не завжди виконувалися. Так що на найближчу перспективу ідеї "глобального податку" США не загрожує, принаймні поки у влади в Білому домі перебувати Дональд Трамп.