Открыть Африку и дать воду. Как Украине вывести агросектор на новый уровень

В последние годы Украина балансирует внутри определения "великая аграрная держава". Но хорошо это или плохо? Может ли быть аграрная держава великой, а великая — аграрной? И как все это соотносится с современной моделью украинской экономики?

Рост сельского хозяйства

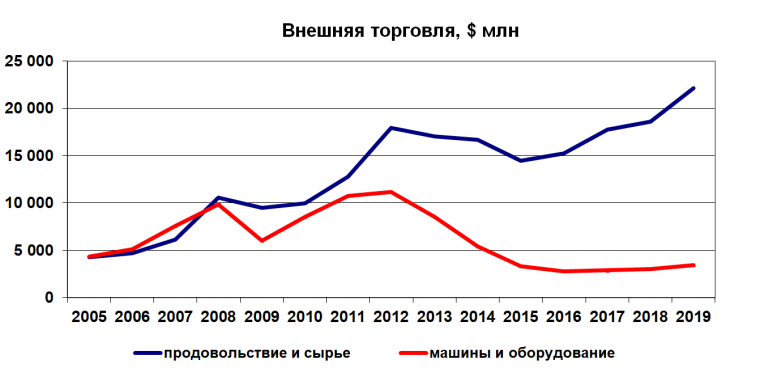

В 2020 г. удельный вес продовольствия и сельскохозяйственного сырья в структуре нашего экспорта впервые в истории, возможно, превысит 50% от общего экспортного потока. После глобального финансового кризиса 2008-2009 гг. ситуация кардинально изменилась: Украина встала на путь деиндустриализации и параллельного наращивания аграрного вала. Причем в 2015-м инвестиции в агросектор опередили темпы общих капвложений (очередной разворот тренда наметился в 2019-м, но, скорее всего, это было вызвано аномальным укреплением курса гривни на 15% и увеличением инвестиций в социальную сферу, оборону и администрирование накануне выборов).

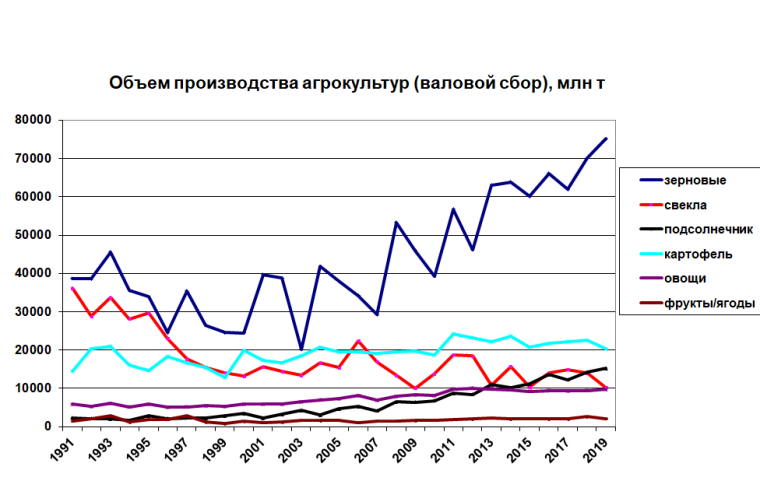

При этом на фоне сокращения посевных площадей (по сравнению с 1991 г.), наблюдается рост валового сбора основных сельскохозяйственных культур: урожай зерна увеличился с 40 до 75 млн т; незначительно вырос сбор картофеля; в 1,5 раза повысился урожай овощей. Наибольший рост зафиксирован в сегменте подсолнечника — в 6,7 раза (с 2,3 до 15,3 млн т). Наряду с положительным экспортным эффектом, это, к сожалению, свидетельствует о специализации нашего аграрного комплекса на выращивании технических монокультур и об истощении почв. Практически не изменился объем выращиваемых фруктов, а вот урожай сахарной свеклы снизился в 3,6 раза (результат вступления в ВТО и уничтожения сахароперерабатывающей отрасли в 1990-е).

Такой результат был достигнут за счет инвестиций и повышения урожайности. Так, урожайность зерновых выросла с 26,5 до 49,1 ц/га, подсолнечника – с 14,6 до 25,6, свеклы – с 234 до 461, почти удвоилась урожайность овощей, а в садоводстве данный индикатор вырос почти в пять раз. Правда, в наших условиях срабатывает принцип убывающей отдачи в аграрном производстве и снижение эффекта от масштаба. Если сравнить урожайность в 2019 г. и 1991-м, мы увидим инвестэффект: показатели выросли в среднем на 60-90%, то есть в полтора-два раза, а в садоводстве на 370%. Но совершенно иная картина при сравнении урожайности прошлого года с 2016-м – началом очередного инвестцикла. За это время в агросекторе было освоено почти $10 млрд капинвестиций, а рост урожайности составил от 1,4 до 6%, а в сегменте картофеля и свеклы было зафиксировано снижение урожайности на 4-6%. Лишь у подсолнечника – плюс 14%.

Проблема с удобрениями

В 1991 г. объем площадей, обрабатываемых удобрениями, составлял 26,4 млн га, а 2019 г. данный показатель снизился до 16,4 млн га. Резко уменьшился и объем вносимых удобрений на единицу площади.

Потом показатели обрабатываемых с помощью минудобрений площадей начали восстанавливаться: рост до 40% от общего объема пахотных земель в 42 млн га по сравнению с 10% в начале нулевых. А вот ситуация с органикой выглядит плачевно: в последние годы с помощью органических удобрений обрабатывается всего около 0,8 млн га (до 2%) по сравнению с 5,5 млн га в 1991 г. (13%). А ведь ставка на органику является своеобразной фишкой на всех международных форумах, посвященных инвестиционной привлекательности нашего аграрного сектора. Как видим, фишка очень далека от реалий.

Где искать перспективные рынки

На данный момент структура аграрного экспорта в Украине в основном сырьевая, с формированием ассиметричных рынков сбыта, когда возникает зависимость как от мировых цен на сельскохозяйственное сырье, так и от наличия узкосегментированного спроса на него. За последние несколько десятков лет прослеживается четкая корреляция между ценами на основные экспортные культуры и котировками на нефть и нефтепродукты. Данные ценовые перетоки сформировались вследствие активного применения биоэтанола и биодизеля. Простыми словами – чем выше цены на бензин, произведенный из нефти, тем больше спрос на сырье для производства биотоплива и соответственно на базовые аграрные культуры. Таким образом, закат нефтяного века грозит аналогичным закатом века кукурузы и рапса. Наша экспортная стратегия сейчас опирается на продажу зерновых (кукуруза, пшеница), масличных (подсолнечник, рапс, соя) и продуктов переработки последних (в основном подсолнечное масло).

В глобальном разрезе 40–45% нашего агроэкспорта приходится на страны Азии, 30-35% — на ЕС, до 15% — на Африку и менее 10% — на СНГ. Уже при анализе этих показателей очевидно, что африканские страны для нас, за редким исключением, — terra incognita. Практически потеряны и рынки государств СНГ. Но и Азия является для нас рисковым рынком сбыта, так как он сконцентрирован в основном на двух странах — Китае и Индии. Поиск новых рынков сбыта для украинской агропродукции, в отличие от более сложных промышленных товаров, подчиняется простому принципу: там, где много людей — там и много едят, а значит, мы идем к ним. Естественно, с определенными оговорками: в Китай не едут со своим рисом, а в Индонезию — со своим маслом.

Рынок ЕС оставим за скобками, так как наши операции в этом направлении форматируются существующим соглашением о ЗСТ. Италия и Испания покупают наше зерно, Германия, Нидерланды и Польша — подсолнечное масло. Но никто не пустит на европейский рынок украинские сыры, колбасы и прочие продукты сложной переработки, так как в Европе сильны традиции местного продуктового разнообразия и европейские страны очень рьяно защищают свой внутренний рынок, ведь от этого зависит не только экономическое, но и социальное благополучие региона.

Зато продукты переработки украинского аграрного сырья ждут в Азии и Африке. Проанализируем эти рынки с точки зрения нынешней структуры сбыта агросырья и промаркируем их, исходя из уровня допустимых рисков сбыта.

Перспективные экспортные аграрные рынки для Украины, $ млн за январь-сентябрь 2020 г.

Риски для Украины в контексте Индии и Китая объясняются просто: выпадение этих стран из нашего торгового оборота по аграрному сырью – это в среднем минус $4 млрд в год.

Один из ключевых рисков для экспорта в Индию и Китай – усиливающаяся аграрная "специализация" РФ (об этом в отдельной статье из данного номера "ВД"). Ведь как заявил замминистра сельского хозяйства РФ Сергей Левин, "у российских производителей есть потенциал занять к 2024 г. значительную долю китайского и индийского рынков подсолнечного масла".

Частично сбалансированы для Украины рынки стран Северной Африки: Египета, Туниса, Марокко. В то же время недостаточно освоены рынки Алжира и Ливии. Страны Аравийского полуострова также можно отнести к оптимуму: Саудовская Аравия, ОАЭ.

Крайне не развиты для наших поставок агропродукции альтернативные направления Южной и Восточной Азии. Это Пакистан, Вьетнам, Бангладеш, Шри-Ланка, Мьянма, Таиланд. Здесь кроется колоссальный резерв роста для нашего агроэкспорта, ведь все указанные выше государства густонаселены, а их рынки сходны с индийским и китайским по структуре спроса.

Ну и настоящий неосвоенный Клондайк для нас – африканские страны (южнее озера Чад, экваториальные, Южная Африка). С одной стороны, там значительная численность населения и спрос на продовольствие: Эфиопия, Нигерия, Кения, Ангола, Конго и пр. С другой — мизерные объемы поставок продукции сельского хозяйства из Украины, что можно объяснить спецификой региона: вход на внутренние рынки этих стран возможен лишь при политической и финансовой поддержке со стороны государства, когда сотрудничество в агросфере подкрепляется иными опциями (поставки вооружений, технологий, сотрудничество в сфере добычи природных ресурсов, строительство промышленных и инфраструктурных объектов). То есть нужна четкая внешнеполитическая доктрина нашей страны по африканскому направлению с включением Украины в программы помощи континенту. Частные компании этот рынок не откроют, но если в контексте государственно-частного партнерства нам удастся это сделать — мы получим практически безлимитный и при этом глубоко диверсифицированный рынок как по видам товаров, так и по потребителям.

Итак, задача Украины на ближайший период — расширение индийского рынка сбыта на Пакистан, Бангладеш, Шри-Ланку. А китайского — на Мьянму, Вьетнам, Таиланд, Индонезию и Филиппины. А также "открытие" Африки. Наш пазл экспортной диверсификации в аграрном секторе, кроме ЕС, должен складываться из 20 азиатских и африканских стран с годовым потреблением украинской сельскохозяйственной продукции на уровне свыше $1 млрд.

Как углубить переработку

Для увеличения глубины переработки аграрного сырья нужна реалистичная программа развития. Можно мечтать о том, как мы завалим Европу украинскими сырами, йогуртами и колбасами, но в обозримом будущем это вряд ли произойдет. То есть можно впустую потратить государственные стимулы в виде дешевых кредитов, налоговых льгот и инвестиций, а на выходе получить мизерный результат. Экспортоориентированную переработку нужно повышать на одну ступень в течение одной пятилетней программы, тем более что опыт такой политики уже есть.

Сейчас экспортеры сырья в Украине обладают "двойным мандатом" поддержки: они не платят экспортную пошлину (за редким исключением) и получают из бюджета возмещение НДС (львиную долю из 130 млрд грн в год).

Как можно преодолеть сырьевую зависимость, хорошо показал пример введения в Украине пошлин на экспорт подсолнечника. В результате страна получила конкурентоспособный сектор переработки: 64 перерабатывающих, в том числе 48 маслоэкстракционных заводов, миллиарды долларов инвестиций и первое место по экспорту подсолнечного масла (60% мирового рынка).

Примерно такая же модель могла возникнуть у нас в секторе переработки сои и рапса на масло и шрот. Даже такие страны, как Беларусь и Турция, с дефицитом собственного сырья, делают ставку на создание перерабатывающих мощностей и во многом добиваются роста добавленной стоимости за счет импорта сырья из Украины (50% сои в Турцию идет из нашей страны). Так в этих странах создаются рабочие места, привлекаются инвестиции и растет капитализация экономики. Создание цикла переработки сои и рапса в Украине — это экспорт примерно 2 млн т масла и 3 млн т шрота на сумму $2,5 млрд в текущих ценах.

Украина ежегодно экспортирует пищевые отходы на $1,5-2 млрд. Это продукты переработки масличных и зерновых. На этом сырье в европейских портах создаются терминалы по производству высококачественных кормов для птицеводства и животноводства. С другой стороны, что мешает эти корма производить в Украине и продавать уже готовую продукцию, а не дешевые отходы?

Наша страна могла бы стать "европейской Бразилией" в части производства биоэтанола и биодизеля. В США, к примеру, были приняты "Энергетический билль" (Energy Policy Act of 2005) и "Стандарт возобновляемых видов топлива" (Renewable Fuels Standard), которые предусматривают производство этанола из зерновых и целлюлозы (стебли кукурузы, пшеничная солома, отходы лесной промышленности и пр.). Из соломы можно делать и пеллеты для "зеленой энергетики". Кстати, производство биоэтанола из кукурузы в пять-шесть раз эффективнее, чем из сахарного тростника. Кроме того, рапс может стать источником производства биодизеля.

Развивая внутренний животноводческий комплекс, Украина могла бы стать мировым экспортером пищевых добавок с растительным протеином и соевого лецитина для пищевой и косметической промышленности. А также стать центром продукции для "веган всего мира", производя соевые концентраты и соевые изоляты (растительный белок).

Переход на одну ступень переработки, использование отходов, которые сейчас наши компании продают за копейки — это повышение уровня добавленной стоимости в три-пять раз по различным группам товаров и, соответственно, экспортной выручки.

Расти по-голландски

Как развивать агарный потенциал — хороший пример подают Нидерланды. Обрабатывая 1,8 млн га площадей, что сопоставимо с одной аграрной областью Украины, эта страна экспортирует агропродукции на 90 млрд евро (правда, включая оборудование, технологии, инновации, сервис и технику). Она ориентируется на сегмент из 10 государств, на которые приходится более 70% всех поставок, включая Германию (25%), Бельгию, Великобританию и Францию (все по 10%). Секрет успеха Нидерландов заключен в создании 10 мегакластеров и межсекторальном развитии национальной экономики и использовании хабовых преимуществ.

Применительно к Украине это означает, что развивать агрокомплекс нужно вместе с химпромом и машиностроением. Животноводство будет источником в том числе органических удобрений. Академические институты могут стать центрами инноваций, а образовательные учреждения — массово готовить высококвалифицированных специалистов. И в ядре кластера — государство как центр трансферта инвестиций, инноваций и перетока финансирования.

"Водный потолок"

Экспорт аграрного вала — это, по сути, поставки за рубеж набора органических веществ и влаги. Именно с этой точки зрения можно воспринимать продажу зерна. Вот только этой самой влаги в Украине становится все меньше. Мы привыкли считать Украину страной с достаточным количеством водных ресурсов, не заметив как стали вододефицитной экономикой, особенно в южных регионах, где старые оросительные системы были разобраны на металлолом, а новые не построены. Вследствие этого юг страны может превратиться в пустыню. Особенно данная ситуация актуальна для Буджакской степи в Одесской области.

Постепенно техническая и технологическая деградация сетей водоснабжения приводит к тому, что Украина планомерно теряет позиции по обеспеченности водой экономики: если взять показатель 2015 г. за 100%, то в 2018-м он сократился более чем вдвое — до 49,16%, хотя целевой ориентир на 2020 г. составляет 90%.

Существующие тенденции свидетельствуют, что динамика условного обезвоживания экономики больше чем вдвое опережает плановые темпы структурной перестройки реального сектора и уже в ближайшие пять лет может крайне негативно отразиться на потенциале развития агросектора страны, особенно на юге.

Добавим сюда экстенсивный характер использования водных ресурсов. Возьмем показатель водоемкости ВВП, то есть эффективности использования воды в экономике. Он рассчитывается в кубических метрах потраченной воды на создание 1000 грн ВВП (в фактических ценах): чем меньше получаемое значение — тем лучше. В 2015 г. водоемкость ВВП составляла 23,85, в то время как целевой ориентир к 2020 г. — 3,2. Фактические показатели в 2018-м составили 11,73, что почти в четыре раза больше целевого уровня. Если предположить, что ВВП Украины до 2050 г. выйдет на уровень, сопоставимый с ВВП Польши, то при сохранении существующего экстенсивного характера водопользования национальная экономика будет нуждаться в потреблении водных ресурсов в четыре-пять раз больше, чем в настоящее время, что технологически невозможно.

То есть при отсутствии инвестиций в водоэффективность экономики Украина может столкнуться с так называемым водным потолком роста, если, конечно, будут развиваться переработка агропродукции и отрасли сельского хозяйства с более высоким уровнем добавленной стоимости (овощная, ягодная, фруктовая),

Уже сейчас государство должно активизировать инвестиции, направленные на повышение водного порога роста, особенно в сегменте сельского хозяйства, ведь этот процесс сопряжен не только с экономикой, но и экологией и социальной безопасностью южных регионов. На данном этапе, кроме госинвестиций, рассчитывать не на что: частный бизнес не будет играть в долгую, он подключится на втором-третьем этапе модернизации водных систем, когда увидит реальный водный баланс с минимальным дефицитом.

Эту проблему актуализировали в Кабмине. Как заявил премьер: "Наши аграрии и фермеры обращались постоянно к правительству с просьбой о создании эффективной системы строительства оросительных проектов. Поэтому на следующий год мы запланировали вместе с президентом расширить программу "Большая стройка" именно на создание оросительных систем в южных областях Украины".

Но пока это просто слова: ни в правительстве, ни в Офисе президента пока не нашлось никого, кто пролоббировал бы в хорошем понимании этого слова включение данного направления капвложений в финансовый план на 2021 г. То есть у дорог лоббистов много, а у водного баланса страны — их практически нет, хотя уровень проблем несопоставим. К слову, президент Зеленский на встрече с бизнесом в Турции в контексте открытия рынка земли в Украине говорил о первоочередности привлечения инвестиций в модернизацию мелиоративных систем юга страны.

"Большой толчок"

Для синхронизации развития аграрного комплекса и экономики в целом стоит вспомнить знаменитую гипотезу Пребиша–Зингера: условия мировой торговли постоянно ухудшаются для сырьевых стран (соотношение цен на сырье и готовую продукцию). Сейчас этот закон несколько усложнился: условия мировой торговли ухудшаются для стран, производящих простую продукцию по сравнению с теми государствами, которые экспортируют сложные товары. Решение Зингер нашел в теории сбалансированного роста на базе несбалансированных инвестиций. Модель "большого толчка" предусматривает, что вначале происходит резкий рост инвестиций в традиционные экспортные отрасли (у нас это уже произошло в агросекторе). Это приводит к повышению производительности труда и продуктивности бизнеса. Затем государство должно дать импульс инвестициям в инфраструктуру. На завершающем этапе — создание предпосылок для защиты внутреннего рынка и импортозамещения приводит к перетоку инвестиций в промышленность и сектор услуг с параллельным созданием базового национального кластера. В нашем случае — аграрно-промышленного. После этого экономика получает необходимый толчок для ускоренного развития и затем переходит в стадию самоподдерживающего роста. Как это сделали Нидерланды. И, возможно, сделает Украина.